Suvestinė redakcija nuo 2007-02-11 iki 2008-02-26

Įsakymas paskelbtas: Žin. 2004, Nr. 14-449, i. k. 1042055ISAK0000VA-7

VALSTYBINĖS MOKESČIŲ INSPEKCIJOS PRIE LIETUVOS RESPUBLIKOS FINANSŲ MINISTERIJOS VIRŠININKAS

Į S A K Y M A S

DĖL MĖNESINĖS PAJAMŲ MOKESČIO NUO A KLASĖS PAJAMŲ DEKLARACIJOS FORMOS, JOS PRIEDŲ FORMŲ BEI JŲ PILDYMO IR PATEIKIMO TAISYKLIŲ PATVIRTINIMO

2004 m. sausio 15 d. Nr. VA-7

Vilnius

Vadovaudamasi Valstybinės mokesčių inspekcijos prie Finansų ministerijos nuostatų, patvirtintų Lietuvos Respublikos finansų ministro 1997 m. liepos 29 d. įsakymu Nr. 110 (Žin., 1997, Nr. 87-2212; 2001, Nr. 85-2991; 2002, Nr. 20-786), 18.11 punktu ir siekdama įgyvendinti Lietuvos Respublikos gyventojų pajamų mokesčio įstatymo (Žin., 2002, Nr. 73-3085; 2003, Nr. 116-5254) 24 str. 3 dalies nuostatas:

1. Tvirtinu pridedamas:

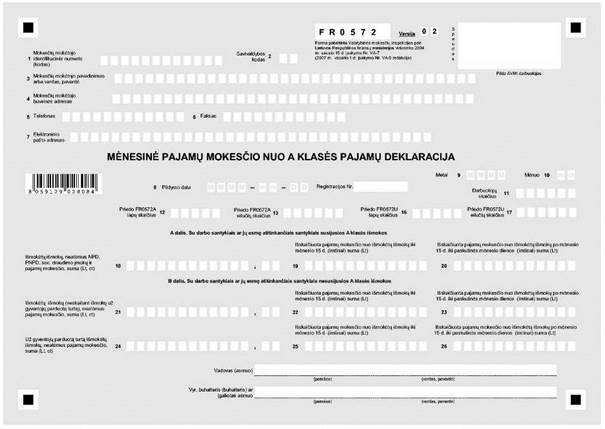

1.1. Mėnesinės pajamų mokesčio nuo A klasės pajamų deklaracijos FR0572 formą (toliau – FR0572 forma), FR0572A, FR0572B ir FR0572U priedų formas.

2. Įsakau:

2.1. Valstybinės mokesčių inspekcijos prie Lietuvos Respublikos finansų ministerijos (toliau – VMI prie FM) Duomenų valdymo skyriui FR0572 formą, FR0572A, FR0572B ir FR0572U priedų formas įtraukti į Duomenų formų registrą.

2.2 VMI prie FM Bendrųjų reikalų departamento Sistemos aptarnavimo ir dokumentų tvarkymo skyriui organizuoti FR0572 formos, FR0572A, FR0572B ir FR0572U priedų formų pagaminimą spaustuviniu būdu ir jomis aprūpinti visas apskričių valstybines mokesčių inspekcijas.

Punkto pakeitimai:

Nr. VA-75, 2005-10-29, Žin., 2005, Nr. 132-4780 (2005-11-08), i. k. 1052055ISAK000VA-75

2.3. VMI prie FM Informacinių technologijų departamento Informacinių sistemų projektų skyriui parengti programinę įrangą, kad FR0572 formos, FR0572A, FR0572B ir FR0572U priedų formų duomenys galėtų būti priimami elektroniniu būdu.

Punkto pakeitimai:

Nr. VA-75, 2005-10-29, Žin., 2005, Nr. 132-4780 (2005-11-08), i. k. 1052055ISAK000VA-75

| Valstybių kodai |

||

| AZ Azerbaidžanas |

JP Japonija |

PT Portugalija |

| AM Armėnija |

GB Didžioji Britanija |

US JAV |

| IE Airija |

CA Kanada |

FR Prancūzija |

| AT Austrija |

KZ Kazachstanas |

RO Rumunija |

| AU Australija |

CN Kinija |

RU Rusija |

| BY Baltarusija |

CY Kipras |

SG Singapūras |

| BE Belgija |

KR Pietų Korėja |

SK Slovakija |

| CZ Čekija |

HR Kroatija |

SI Slovėnija |

| DK Danija |

LT Lietuva |

FI Suomija |

| EE Estija |

LV Latvija |

SE Švedija |

| GR Graikija |

PL Lenkija |

CH Šveicarija |

| GE Gruzija |

LU Liuksemburgas |

TR Turkija |

| IN Indija |

MT Malta |

UA Ukraina |

| IS Islandija |

MD Moldova |

UZ Uzbekistanas |

| ES Ispanija |

NO Norvegija |

HU Vengrija |

| IT Italija |

NL Nyderlandai |

DE Vokietija |

| IL Izraelis |

ZA Pietų Afrika |

XX Kitos valstybės |

| Savivaldybių kodai: |

|||||||||||

| Alytaus m. |

11 |

Joniškio r. |

47 |

Kretingos r. |

56 |

Palangos |

25 |

Skuodo r. |

75 |

Telšių r. |

78 |

| Akmenės r. |

32 |

Jurbarko r. |

94 |

Kupiškio |

57 |

Panevėžio m |

27 |

Šakių r. |

84 |

Trakų r. |

79 |

| Alytaus r. |

33 |

Kalvarijos |

48 |

Kazlų Rūdos |

58 |

Panevėžio r. |

66 |

Šalčininkų r. |

85 |

Ukmergės r. |

81 |

| Anykščių r. |

34 |

Kaišiadorių r. |

49 |

Lazdijų r. |

59 |

Pasvalio |

67 |

Švenčionių r. |

86 |

Utenos r. |

82 |

| Birštono |

12 |

Kauno m. |

19 |

Marijampolės |

18 |

Plungės |

68 |

Šilalės r. |

87 |

Vilniaus m. |

13 |

| Biržų r. |

36 |

Kauno r. |

52 |

Mažeikių r. |

61 |

Prienų r. |

69 |

Šilutės r. |

88 |

Vilniaus r. |

41 |

| Druskininkų |

15 |

Kėdainių r. |

53 |

Molėtų r. |

62 |

Radviliškio r. |

71 |

Širvintų r. |

89 |

Visagino m. |

30 |

| Elektrėnų |

42 |

Kelmės |

54 |

Neringos |

23 |

Raseinių r. |

72 |

Šiaulių m. |

29 |

Varėnos r. |

38 |

| Ignalinos r. |

45 |

Klaipėdos m. |

21 |

Pagėgių |

63 |

Rokiškio r. |

73 |

Šiaulių r. |

91 |

Vilkaviškio r. |

39 |

| Jonavos r. |

46 |

Klaipėdos r. |

55 |

Pakruojo |

65 |

Rietavo |

74 |

Tauragės r. |

77 |

Zarasų r. |

43 |

Formos pakeitimai:

Nr. VA-9, 2007-02-01, Žin., 2007, Nr. 18-696 (2007-02-10), i. k. 1072055ISAK0000VA-9

Formos pakeitimai:

Nr. VA-9, 2007-02-01, Žin., 2007, Nr. 18-696 (2007-02-10), i. k. 1072055ISAK0000VA-9

Formos pakeitimai:

Nr. VA-9, 2007-02-01, Žin., 2007, Nr. 18-696 (2007-02-10), i. k. 1072055ISAK0000VA-9

PATVIRTINTA

Valstybinės mokesčių inspekcijos prie

Lietuvos Respublikos finansų ministerijos

viršininko 2004 m. sausio 15 d. įsakymu Nr.

VA-7 (2007 m. vasario 1 d. įsakymo Nr. VA-9

redakcija)

MĖNESINĖS PAJAMŲ MOKESČIO NUO A KLASĖS PAJAMŲ DEKLARACIJOS FR0572 FORMOS, JOS FR0572A, FR0572U PRIEDŲ PILDYMO IR PATEIKIMO TAISYKLĖS

I. BENDROSIOS NUOSTATOS

1. Šiose Mėnesinės pajamų mokesčio nuo A klasės pajamų deklaracijos FR0572 formos (toliau – Deklaracija), priedo FR0572A (toliau – Deklaracijos A priedas) ir priedo FR0572U (toliau – Deklaracijos U priedas) pildymo ir pateikimo taisyklėse (toliau – Taisyklės) nustatyta Deklaracijos, Deklaracijos A priedo ir Deklaracijos U priedo užpildymo ir pateikimo mokesčių administratoriui tvarka.

2. Taisyklės parengtos vadovaujantis Lietuvos Respublikos gyventojų pajamų mokesčio įstatymo (2003 m. lapkričio 25 d. įstatymo Nr. IX-1848 redakcija, Žin., 2003, Nr. 116-5254) 24 straipsniu, Lietuvos Respublikos mokesčių administravimo įstatymu (Žin., 2004, Nr. 63-2243) ir kitais teisės aktais.

3. Deklaraciją privalo teikti per mokestinio laikotarpio kalendorinį mėnesį išmokas, pagal mokesčio mokėjimo tvarką priskiriamas gyventojo A klasės pajamoms išmokėję asmenys (toliau – mokestį išskaičiuojantys asmenys):

4. Mokestį išskaičiuojantys asmenys Deklaracijų neprivalo pateikti, jei:

4.1. per mokestinio laikotarpio mėnesį neišmokėjo jokių išmokų, pagal mokesčio mokėjimo tvarką priskiriamų A klasės pajamoms;

4.2. per mokestinio laikotarpio mėnesį išmokėjo tik neapmokestinamąsias išmokas, priskiriamas gyventojo A klasės pajamoms. Tokios išmokos deklaruojamos Metinės A klasės išmokų, nuo jų išskaičiuoto ir sumokėto pajamų mokesčio deklaracijos FR0573 formos, jos FR0573A, FR0573U priedų pildymo ir teikimo taisyklių nustatyta tvarka.

5. Deklaracijoje nurodomi duomenys apie apmokestinamąsias išmokas, pagal mokesčio mokėjimo tvarką priskiriamas gyventojo A klasės pajamoms, išmokėtas per mokestinio laikotarpio kalendorinį mėnesį.

6. Deklaracijoje neturi būti nurodomi duomenys apie mokestinio laikotarpio atitinkamą kalendorinį mėnesį nuolatiniam Lietuvos gyventojui už samdomąjį darbą užsienio valstybėje, kuri yra Europos Sąjungos valstybė narė arba su kuria Lietuvos Respublika yra sudariusi ir taiko dvigubo apmokestinimo išvengimo sutartį, išmokėtas su darbo santykiais susijusias išmokas (pagal mokesčio mokėjimo tvarką priskiriamas gyventojo A klasės pajamoms), jeigu, turėdamas dokumentą, įrodantį, kad nuo tokių išmokų užsienio valstybėje sumokėtas pajamų mokestis ar jam tapatus mokestis, mokestį išskaičiuojantis asmuo naikina tokių išmokų dvigubą apmokestinimą, t. y. neapmokestina tokių išmokų pajamų mokesčiu.

Pavyzdžiui, Lietuvos įmonė vykdo ūkinę veiklą Lietuvoje, taip pat užsiima ūkine veikla Lenkijoje per ten registruotą savo nuolatinę buveinę. Lietuvos įmonės nuolatinėje buveinėje Lenkijoje dirba du nuolatiniai Lietuvos gyventojai. Atlyginimą už darbą Lenkijoje jiems moka Lietuvos įmonės nuolatinė buveinė Lenkijoje, kuri nuo atlyginimo išskaičiuoja pajamų mokestį pagal Lenkijos Respublikos vidaus mokesčių įstatymus. Lietuvos Respublikos ir Lenkijos Respublikos dvigubo apmokestinimo išvengimo sutartyje nustatyta, kad su darbo santykiais susijusios pajamos už Lenkijoje atliekamą samdomą darbą, kurias nuolatinis Lietuvos gyventojas gauna iš Lietuvos įmonės, neatsižvelgiant į gyventojo Lenkijoje išbūtų dienų skaičių, apmokestinamos Lenkijoje pagal jos vidaus mokesčių įstatymus, jeigu nuolatiniam Lietuvos gyventojui išmokamas atlyginimas už darbą Lenkijoje yra priskiriamas nuolatinei buveinei, kurią Lietuvos įmonė turi Lenkijoje. Kadangi Lietuvos įmonės nuolatinė buveinė Lenkijoje, kiekvieną mėnesį mokėdama atlyginimą nuolatiniam Lietuvos gyventojui už darbą Lenkijoje, pagal Lenkijos Respublikos mokesčių įstatymus nuo atlyginimo išskaičiuoja pajamų mokestį, tai Lietuvoje toks atlyginimas neapmokestinamas pajamų mokesčiu. Lietuvos įmonė deklaracijoje nenurodo tokių nuolatinių Lietuvos gyventojų už darbą Lenkijoje iš nuolatinės buveinės Lenkijoje gautų atlyginimų sumų bei nuo jų Lietuvoje neišskaičiuoja pajamų mokesčio, kadangi nuo tokių sumų pajamų mokestį išskaičiuoja Lietuvos įmonės nuolatinė buveinė Lenkijoje.

7. Pildyti galima iš apskričių valstybinių mokesčių inspekcijų teritorinių skyrių (toliau – AVMI) gautas spaustuviniu būdu pagamintas Deklaracijos ir jos A bei U priedų formas arba Valstybinės mokesčių inspekcijos prie Lietuvos Respublikos finansų ministerijos (toliau – VMI prie FM) interneto svetainėje (www. vmi. lt) paskelbtas Deklaracijos ir jos A bei U priedų formas, arba VMI prie FM elektroninio deklaravimo sistemoje (http://deklaravimas. vmi. lt) paskelbtas Deklaracijos ir Deklaracijos A bei U priedų formas.

8. Deklaracija ir Deklaracijos A bei U priedai turi būti užpildomi laikantis šių reikalavimų:

8.2. raidės ir skaičiai turi būti įrašomi tiksliai į jiems skirtas vietas, nepažeidžiant nurodytų laukų linijų;

8.4. kai į Deklaraciją įrašomas rodiklis turi mažiau ženklų, negu atitinkamame laukelyje jam yra skirta vietų, tai tuščios vietos (tušti langeliai) gali būti paliekamos tiek dešinėje, tiek kairėje pusėje, išskyrus laukelius, kuriuose įrašomos pinigų sumos. Laukeliuose, kuriuose įrašomos pinigų sumos, tuščios vietos (tušti langeliai) turi būti paliekamos tik kairėje pusėje;

8.5. įrašomos išmokėtų išmokų sumos negali būti apvalinamos, t. y. jos turi būti nurodomos litais ir centais. Tuo atveju, kai pinigų sumą sudaro tik sveiki skaičiai, po kablelio turi būti įrašomi nuliai;

8.6. įrašomos pajamų mokesčio sumos turi būti apvalinamos: 49 centai ir mažiau – atmetami, 50 centų ir daugiau – laikomi litu;

8.7. laukeliai, kurių mokesčių mokėtojas nepildo, turi būti paliekami tušti (nerašyti jokių kryželių, brūkšnelių ar kitokių simbolių);

9. Užpildytą Deklaraciją turi pasirašyti:

9.1. Lietuvos vieneto vadovas arba jo įgaliotas asmuo ir vyriausiasis buhalteris (buhalteris) ar apskaitos paslaugas teikiančios įmonės įgaliotas asmuo, arba neribotos civilinės atsakomybės vieneto savininkas (jei jis pats tvarko apskaitą), – kai išmokas gyventojams išmoka Lietuvos vienetas;

9.3. užsienio vieneto įgaliotas asmuo, – kai išmokas išmoka užsienio vienetas, vykdantis veiklą per nuolatinę buveinę Lietuvoje;

II. DEKLARACIJOS PILDYMAS

10. Deklaracijos 1–7 laukeliuose turi būti įrašomi duomenys apie mokestį išskaičiuojantį asmenį:

10.1. Deklaracijos 1 laukelyje turi būti įrašomas mokestį išskaičiuojančio asmens mokesčių mokėtojo identifikacinis numeris (kodas):

10.1.1. kai išmokas gyventojams išmoka Lietuvos vienetas ar užsienio vienetas per nuolatinę buveinę Lietuvoje, turi būti įrašomas tokio vieneto ar nuolatinės buveinės mokesčių mokėtojo identifikacinis numeris (kodas),

10.1.2. kai išmokas gyventojams išmoka nuolatinis Lietuvos gyventojas, turi būti įrašomas jo mokesčių mokėtojo identifikacinis numeris (t. y. jo asmens kodas),

10.1.3. kai išmokas gyventojams išmoka nenuolatinis Lietuvos gyventojas, vykdantis individualią veiklą per nuolatinę bazę Lietuvoje, turi būti įrašomas tokiam gyventojui suteiktas (AVMI registruojant individualią veiklą per nuolatinę bazę Lietuvoje) mokesčių mokėtojo identifikacinis numeris (kodas).

10.2. Deklaracijos 2 laukelyje turi būti įrašomas mokestį išskaičiuojančio asmens savivaldybės, kurioje mėnesio, už kurį teikiama deklaracija, paskutinę dieną buvo arba yra šio asmens buveinė, nuolatinė gyvenamoji vieta (jei mokestį išskaičiuojantis asmuo yra nuolatinis Lietuvos gyventojas) arba gyvenamoji vieta (jei mokestį išskaičiuojantis asmuo yra nenuolatinis Lietuvos gyventojas, vykdantis individualią veiklą per nuolatinę bazę Lietuvoje) arba individualios veiklos vykdymo vieta (jei mokestį išskaičiuojantis asmuo – nenuolatinis Lietuvos gyventojas, vykdantis individualią veiklą per nuolatinę bazę Lietuvoje, gyvenamosios vietos Lietuvoje neturi) kodas. Savivaldybių kodai pateikti Deklaracijos lapo antroje pusėje;

10.3. Deklaracijos 3 laukelyje turi būti įrašomas mokestį išskaičiuojančio asmens pavadinimas (kai išmokas išmoka Lietuvos vienetas ar užsienio vienetas, vykdantis veiklą per nuolatinę buveinę Lietuvos Respublikoje) arba vardas ir pavardė (kai išmokas išmoka nuolatinis Lietuvos gyventojas arba nenuolatinis Lietuvos gyventojas, vykdantis individualią veiklą per nuolatinę bazę Lietuvos Respublikoje);

10.4. Deklaracijos 4 laukelyje turi būti įrašomas mokestį išskaičiuojančio asmens buveinės (jei mokestį išskaičiuojantis asmuo yra Lietuvos vienetas arba užsienio vieneto nuolatinė buveinė Lietuvoje) arba nuolatinės gyvenamosios vietos (jei mokestį išskaičiuojantis asmuo yra nuolatinis Lietuvos gyventojas), arba gyvenamosios vietos (jei mokestį išskaičiuojantis asmuo yra nenuolatinis Lietuvos gyventojas, vykdantis individualią veiklą per nuolatinę bazę Lietuvoje), arba nuolatinės bazės įregistravimo vietos (jei mokestį išskaičiuojantis asmuo yra nenuolatinis Lietuvos gyventojas, vykdantis individualią veiklą per nuolatinę bazę Lietuvoje, kuris gyvenamosios vietos Lietuvoje neturi) adresas. Tarp miesto ir gatvės pavadinimų, gatvės pavadinimo ir namo numerio turi būti paliekama po vieną tuščią langelį. Namo numeris ir buto numeris atskiriami trumpu brūkšneliu. Adresai rašomi vadovaujantis Lietuvos Respublikos Vyriausybės 2003 m. gruodžio 23 d. nutarimu Nr. 2092 „Dėl Adresų formavimo taisyklių patvirtinimo“ (Žin., 2002, Nr. 127-5753) nustatyta tvarka. Adresas gali susidėti iš tokių struktūrinių elementų: savivaldybės pavadinimas, miesto pavadinimas, seniūnijos pavadinimas, miestelio arba kaimo pavadinimas, gatvė, namo, korpuso, buto ar kitos gyvenamosios patalpos numeris. Jei adresas yra savivaldybės centre, adreso sudedamosios dalys yra: miesto pavadinimas, gatvė, namo, korpuso, buto ar kitos gyvenamosios patalpos numeris.

Adresų pavyzdžiai:

Kaunas, Savanorių pr. 10 K5-12;

Utena, J. Basanavičiaus g. 10-5;

Elektrėnai, Laisvės g. 10;

Vilnius, Vilniaus g. 12A-6;

Klaipėda, J. Basanavičiaus g. 17-24B.

Jeigu adresas yra ne savivaldybės centre, adreso sudedamosios dalys (savivaldybės, seniūnijos pavadinimas (rašoma, jei tai nėra seniūnijos centras), miestas (miestelis), gatvė, namo numeris, korpuso numeris (jeigu yra), buto numeris (jeigu yra), arba savivaldybė, seniūnija, kaimas, gatvė (jeigu yra), namo numeris, buto numeris (jeigu yra) išdėstomos taip:

Elektrėnų sav., Semeliškės, Ąžuolų g. 15;

Elektrėnų sav., Semeliškių sen., Senųjų Būdų k., Trakų pl. 10;

Elektrėnų sav., Semeliškės, Ąžuolų g. 255 skl.;

Trakų r. sav., Lentvaris, Ąžuolų g. 10-5;

Utenos r. sav., Daugailių sen., Garnių k. 15.

10.5. Deklaracijos 5 laukelyje turi būti įrašomas mokestį išskaičiuojančio asmens telefono numeris (jeigu mokestį išskaičiuojantis asmuo turi telefoną);

10.6. Deklaracijos 6 laukelyje turi būti įrašomas fakso numeris (jeigu mokestį išskaičiuojantis asmuo turi faksą);

11. Deklaracijos 8 laukelyje turi būti įrašoma Deklaracijos pildymo data (nurodomi metai, mėnuo ir diena).

12. Deklaracijos laukelyje „Registracijos Nr. „ turi būti įrašomas Deklaracijos registracijos numeris pagal mokestį išskaičiuojančio asmens nusistatytą dokumentų registravimo tvarką.

13. Deklaracijos 9 ir 10 laukeliuose atitinkamai turi būti įrašomi mokestiniai metai ir mėnuo, kurio Deklaracija teikiama.

14. Deklaracijos 11 laukelyje turi būti įrašomas darbuotojų skaičius paskutinę ataskaitinio mėnesio darbo dieną. Į šį skaičių neįtraukiami darbuotojai, esantys motinystės (tėvystės) atostogose.

15. Deklaracijos 12 laukelyje turi būti įrašomas Deklaracijos A priedo lapų skaičius (jeigu pridedamas Deklaracijos A priedas).

16. Deklaracijos 13 laukelyje turi būti įrašomas Deklaracijos A priedo eilučių skaičius (jeigu pridedamas Deklaracijos A priedas).

17. Deklaracijos 16 laukelyje turi būti įrašomas Deklaracijos U priedo lapų skaičius (jeigu pridedamas Deklaracijos U priedas).

18. Deklaracijos 17 laukelyje turi būti įrašomas Deklaracijos U priedo eilučių skaičius (jeigu pridedamas Deklaracijos U priedas).

19. Deklaracijos 18 laukelyje turi būti įrašoma per ataskaitinį mėnesį išmokėtų su darbo santykiais arba jų esmę atitinkančiais santykiais susijusių A klasės išmokų suma (litais ir centais). Ši išmokų suma įrašoma neatėmus gyventojams pritaikytų pagrindinių arba individualių neapmokestinamųjų pajamų dydžių (toliau – NPD), papildomų neapmokestinamųjų pajamų dydžių (toliau – PNPD), socialinio draudimo įmokų ir pajamų mokesčio. Tais atvejais, kai bankrutuojanti įmonė gyventojams išmoka darbo užmokestį, gautą iš Garantinio fondo lėšų, atsižvelgiant į tai, kad šios lėšos įmonei perduodamos be pajamų mokesčio ir socialinio draudimo įmokų sumų, į deklaracijos 18 laukelį turi būti įrašoma užmokesčio suma, prie jos pridėjus į biudžetą mokėtiną pajamų mokesčio ir socialinio draudimo įmokų sumas.

Pavyzdys

| Darbo sutartyje nurodyta, kad darbuotojui mokamas mėnesinis atlyginimas yra 3000 Lt. Įmonėje dirba 4 darbuotojai. Tačiau darbdavys neturėdamas pakankamai lėšų kiekvienam darbuotojui apskaičiuoja išmokėti tik po 1000 Lt. Tokiu atveju 18 laukelyje turi būti įrašoma 4000 Lt suma. |

20. Deklaracijos 19 laukelyje turi būti įrašoma pajamų mokesčio suma (litais), išskaičiuota arba sumokėta mokestį išskaičiuojančio asmens lėšomis nuo su darbo santykiais arba jų esmę atitinkančiais santykiais susijusių A klasės išmokų, išmokėtų per ataskaitinį mėnesį iki ataskaitinio mėnesio 15 dienos (imtinai), įskaitant pajamų mokesčio sumą, išskaičiuotą nuo išmokų išmokėtų iš Garantinio fondo lėšų. Kai pajamų mokestis nuo 18 laukelyje įrašytos sumos, išmokėtos iki ataskaitinio mėnesio 15 d., nebuvo išskaičiuotas ir nebuvo sumokėtas į biudžetą mokestį išskaičiuojančio asmens lėšomis, tai 19 laukelyje įrašoma 0.

21. Deklaracijos 20 laukelyje turi būti įrašoma pajamų mokesčio suma (litais), išskaičiuota arba sumokėta mokestį išskaičiuojančio asmens lėšomis nuo su darbo santykiais arba jų esmę atitinkančiais santykiais susijusių A klasės išmokų, išmokėtų po ataskaitinio mėnesio 15 d. iki ataskaitinio mėnesio paskutinės dienos (imtinai), įskaitant pajamų mokesčio sumą, išskaičiuotą nuo išmokų, išmokėtų iš Garantinio fondo lėšų. Kai pajamų mokestis nuo 18 laukelyje įrašytos sumos, išmokėtos po ataskaitinio mėnesio 15 d. iki ataskaitinio mėnesio paskutinės dienos, nebuvo išskaičiuotas ir nebuvo sumokėtas į biudžetą mokestį išskaičiuojančio asmens lėšomis, tai 20 laukelyje įrašoma 0.

Pavyzdžiai

| 1. Įmonė darbuotojams darbo užmokestį moka dalimis. 2007-04-13 išmokėjo 4000 Lt už pirmąją mėnesio pusę (avansą). Šiuo atveju balandžio mėnesio Deklaracijos 18 laukelyje turi būti nurodoma 4000 Lt suma, o 19 ir 20 laukeliuose įrašoma 0. Antrąją darbo užmokesčio dalį (5000 Lt) įmonė išmokėjo 2007-05-02 ir nuo visos bendros darbo užmokesčio sumos išskaičiavo 3000 Lt pajamų mokestį. Gegužės mėnesio Deklaracijos 18 laukelyje turi būti įrašoma 5000 Lt suma, 19 laukelyje – 3000 Lt suma, o 20 laukelyje – 0. 2. Įmonė darbuotojams darbo užmokestį moka vieną kartą per mėnesį. 2007 m. balandžio mėnesio 5000 Lt darbo užmokestį įmonė išmokėjo 2007-05-02, pajamų mokesčio išskaičiavo 1500 Lt. Šiuo atveju 2007 m. gegužės mėnesio Deklaracijos 18 laukelyje turi būti nurodyta 5000 Lt suma, 19 laukelyje – 1500 Lt suma, o 20 laukelyje – 0. 3. Įmonė darbuotojams darbo užmokestį moka vieną kartą per mėnesį. 2007 m. balandžio mėnesio 4000 Lt darbo užmokesčio išmokėjo 2007-05-18, pajamų mokesčio išskaičiavo 1000 Lt. Šiuo atveju 2007 m. gegužės mėnesio Deklaracijos 18 laukelyje turi būti nurodyta 4000 Lt suma, 19 laukelyje – 0, o 20 laukelyje – 1000 Lt suma. |

22. Deklaracijos 21 laukelyje turi būti įrašoma per ataskaitinį mėnesį su darbo santykiais arba jų esmę atitinkančiais santykiais nesusijusių A klasės išmokų suma (litais ir centais), išskyrus išmokas už gyventojų parduotą, ne individualios veiklos kilnojamąjį daiktą, kuriam privaloma teisinė registracija ir šis daiktas yra (arba privalo būti) įregistruotas Lietuvoje, arba nekilnojamąjį daiktą, esantį Lietuvoje bei išmokas už gyventojų parduotą individualios ir ne individualios veiklos turtą: nenukirstą mišką, apvaliąją medieną ir netauriųjų metalų laužą (toliau – turtas). Ši suma įrašoma neatėmus išskaičiuoto pajamų mokesčio.

23. Deklaracijos 22 laukelyje turi būti įrašoma pajamų mokesčio suma (litais), išskaičiuota arba sumokėta mokestį išskaičiuojančio asmens lėšomis nuo per ataskaitinį mėnesį iki 15 dienos (imtinai) išmokėtų su darbo santykiais arba jų esmę atitinkančiais santykiais nesusijusių (išskyrus išmokas už gyventojų parduotą turtą) A klasės išmokų. Kai pajamų mokestis nuo 21 laukelyje įrašytos sumos, išmokėtos iki ataskaitinio mėnesio 15 d. nebuvo išskaičiuotas ir nebuvo sumokėtas į biudžetą mokestį išskaičiuojančio asmens lėšomis, tai 22 laukelyje įrašoma 0.

24. Deklaracijos 23 laukelyje turi būti įrašoma pajamų mokesčio suma (litais), išskaičiuota arba sumokėta mokestį išskaičiuojančio asmens lėšomis nuo po ataskaitinio mėnesio 15 dienos iki ataskaitinio mėnesio paskutinės dienos išmokėtų su darbo santykiais arba jų esmę atitinkančiais santykiais nesusijusių (išskyrus išmokas už gyventojų parduotą turtą) A klasės išmokų. Kai pajamų mokestis nuo 21 laukelyje įrašytos sumos, išmokėtos po ataskaitinio mėnesio 15 d. iki ataskaitinio mėnesio paskutinės dienos nebuvo išskaičiuotas ir nebuvo sumokėtas į biudžetą mokestį išskaičiuojančio asmens lėšomis, tai 23 laukelyje įrašoma 0.

25. Deklaracijos 24 laukelyje turi būti įrašoma gyventojams per ataskaitinį mėnesį už jų parduotą turtą išmokėtų išmokų, neatėmus pajamų mokesčio, suma (litais ir centais). Ši suma turi sutapti su Deklaracijos A priedo A6 laukelių ir Deklaracijos U priedo U7 laukelių bendra suma.

26. Deklaracijos 25 laukelyje turi būti įrašoma pajamų mokesčio suma (litais), išskaičiuota arba sumokėta mokestį išskaičiuojančio asmens lėšomis nuo išmokų už gyventojų parduotą turtą, išmokėtų per ataskaitinį mėnesį iki ataskaitinio mėnesio 15 dienos (imtinai). Ši suma turi sutapti su Deklaracijos A priedo A7 ir A17 laukelių, kai A8 laukelis pažymėtas „1“ ir Deklaracijos U priedo U8 ir U20 laukelių, kai U9 laukelis pažymėtas „1“ bendra suma. Kai pajamų mokestis nuo 24 laukelyje įrašytos sumos, išmokėtos iki ataskaitinio mėnesio 15 d. nebuvo išskaičiuotas ir nebuvo sumokėtas mokestį išskaičiuojančio asmens lėšomis, tai 25 laukelyje įrašoma 0.

27. Deklaracijos 26 laukelyje turi būti įrašoma pajamų mokesčio suma (litais), išskaičiuota arba sumokėta mokestį išskaičiuojančio asmens lėšomis nuo išmokų už gyventojų parduotą turtą, išmokėtų po ataskaitinio mėnesio 15 dienos iki ataskaitinio mėnesio paskutinės dienos (imtinai). Ši suma turi sutapti su Deklaracijos A priedo A7 ir A17 laukelių, kai A8 laukelis pažymėtas „2“ ir Deklaracijos U priedo U8 ir U20 laukelių, kai U9 laukelis pažymėtas „2“ bendra suma. Kai pajamų mokestis nuo 24 laukelyje įrašytos sumos, išmokėtos po ataskaitinio mėnesio 15 d. iki ataskaitinio mėnesio paskutinės dienos nebuvo išskaičiuotas ir nebuvo sumokėtas į biudžetą mokestį išskaičiuojančio asmens lėšomis, tai 26 laukelyje įrašoma 0.

III. DEKLARACIJOS A PRIEDO PILDYMAS

28. Deklaracijos A priedas pildomas, kai mokestį išskaičiuojantis asmuo nuolatiniams Lietuvos gyventojams išmoka išmokas už jų parduotą ne individualios veiklos kilnojamąjį daiktą, kuriam privaloma teisinė registracija, ir šis daiktas yra (ar privalo būti) įregistruotas Lietuvoje, arba nekilnojamąjį daiktą, esantį Lietuvoje, taip pat už nuolatinių Lietuvos gyventojų individualios veiklos ir ne individualios veiklos parduotą nenukirstą mišką, apvaliąją medieną ir netauriųjų metalų laužą.

Jeigu tam pačiam gyventojui kalendorinį mėnesį:

– išmokamos kelios išmokos už parduodamą ar kitaip perleidžiamą turtą, arba

– išmokos už parduodamą ar kitaip perleidžiamą turtą išmokamos dalimis, o pajamų mokestis nuo tokių išmokų turi būti sumokėtas skirtingais terminais (ataskaitinio mėnesio 15 arba paskutinę dieną), tai

pildoma tiek eilučių, kiek yra daiktų ir skirtingų pajamų mokesčio terminų.

Pavyzdžiai

| 1. Įmonė 2007 m. balandžio 12 d. nuolatiniam Lietuvos gyventojui išmokėjo išmokas už iš jo įsigytą turtą: dviejų kambarių butą, kurį šis gyventojas buvo įsigijęs 2005 metais, vieno kambario butą, kurį buvo įsigijęs 2006 metais ir netauriųjų metalų laužą. Šiuo atveju šiam gyventojui pildomos 3 eilutės: vienoje eilutėje nurodomi duomenys apie parduotą dviejų kambarių butą, kitoje eilutėje nurodomi duomenys apie parduotą vieno kambario butą ir trečioje eilutėje nurodomi duomenys apie parduotą netauriųjų metalų laužą. 2. Įmonė nuolatiniam Lietuvos gyventojui išmokėjo išmokas už iš jo įsigytą turtą – dviejų kambarių butą, kurį šis gyventojas buvo įsigijęs 2006 metais. 2007 m. balandžio 12 d. buvo išmokėta viena dalis, o likusi dalis buvo išmokėta 2007 m. balandžio 26 d. Šiuo atveju šiam gyventojui pildomos 2 eilutės. |

29. Deklaracijos A priedo laukelyje „Lapo numeris“ turi būti įrašomas pildomo lapo eilės numeris. Visų pridedamų lapų numeracija turi būti ištisinė (1; 2; 3 ir t. t.).

30. Į Deklaracijos A priedo 1, 2, 8, „Registracijos Nr.“, 9 ir 10 laukelius atitinkamai perkeliami duomenys iš Deklaracijos 1, 2, 8, „Registracijos Nr. „, 9 ir 10 laukelių.

31. Deklaracijos A priedo A1 laukelyje turi būti nurodomas į šį priedą įrašomos eilutės numeris. Kai pildomas daugiau negu vienas Deklaracijos A priedo lapas, visų pridedamų lapų eilučių numeracija turi būti ištisinė (pvz., 1, 2, 3 ir t. t.).

32. Deklaracijos A priedo A3 laukelyje turi būti nurodomas gyventojo, įrašomo į Deklaracijos A priedą, vardas ir pavardė. Kai gyventojas registruotas keliais vardais ir/ar pavardėmis ir neužtenka langelių vardams ir pavardėms įrašyti, tai antro vardo ir antros pavardės rašomos tik pirmosios raidės. Tarp vardų ir pavardžių įrašų turi būti paliekamas tuščias langelis.

33. Deklaracijos A priedo A4 laukelyje turi būti įrašomas nuolatinio Lietuvos gyventojo, įrašomo į Deklaracijos A priedą, mokesčio mokėtojo kodas (asmens kodas). Tais atvejais, kai mokestį išskaičiuojantis asmuo pagal gyventojo išrašytą apskaitos dokumentą negali nustatyti jo mokesčių mokėtojo kodo, o tik PVM mokėtojo kodą, šiame laukelyje gali būti nurodomas PVM mokėtojo kodas. PVM mokėtojo kodas turi būti nurodomas su prefiksu LT (Pvz., „LT523650106207“).

34. Deklaracijos A priedo A5 laukelyje turi būti nurodomas kodas savivaldybės, kurioje nuolatinis Lietuvos gyventojas turėjo nuolatinę gyvenamąją vietą praėjusio mokestinio laikotarpio (t. y. praėjusių kalendorinių metų) gruodžio 31 dieną. Apie šią nuolatinės gyvenamosios vietos savivaldybę gyventojas privalo mokestį išskaičiuojančiam asmeniui pranešti Valstybinės mokesčių inspekcijos prie Lietuvos Respublikos finansų ministerijos viršininko 2003 m. gruodžio 19 d. įsakymu Nr. V-328 (Žin., 2003, Nr. 122-5557) patvirtintose Lietuvos gyventojo gyvenamosios vietos savivaldybės pranešimo (nurodymo) mokestį išskaičiuojančiam asmeniui taisyklėse nustatyta tvarka.

35. Deklaracijos A priedo A6 laukelyje turi būti nurodoma nuolatiniam Lietuvos gyventojui išmokėtų (neatėmus pajamų mokesčio) A klasės išmokų už parduotą turtą suma (litais ir centais).

36. Deklaracijos A priedo A7 laukelyje turi būti nurodoma pajamų mokesčio suma (litais), išskaičiuota nuo už nuolatinio Lietuvos gyventojo parduotą turtą išmokėtų išmokų. Jei pajamų mokestis nebuvo išskaičiuotas, tai A7 laukelyje turi būti įrašoma 0.

37. Deklaracijos A priedo A8 laukelyje turi būti nurodomas terminas, kada pajamų mokestis turėjo būti sumokėtas. Tuo atveju, jeigu pajamų mokestis turėjo būti sumokėtas iki ataskaitinio mėnesio 15 dienos (imtinai), turi būti įrašomas skaičius „1“, jeigu pajamų mokestis turėjo būti sumokėtas po ataskaitinio mėnesio 15 dienos iki paskutinės mėnesio dienos, turi būti įrašomas skaičius „2“.

38. Deklaracijos A priedo A9 laukelis turi būti pildomas, kai nuolatinis Lietuvos gyventojas mokestį išskaičiuojančiam asmeniui grąžina už jį į biudžetą sumokėtą pajamų mokestį (tokio mokesčio dalį). Šiuo atveju:

– pateikiama naujai užpildyta Deklaracija ir jos priedai to mėnesio, už kurį gyventojas grąžina už jį į biudžetą sumokėtą pajamų mokestį;

– Deklaracijoje ir jos prieduose įrašomi duomenys, įrašyti pateiktoje Deklaracijoje ir jos prieduose;

– Deklaracijos A priedo A9 laukelyje įrašoma gyventojo grąžinta už jį į biudžetą sumokėta pajamų mokesčio suma.

Pavyzdys

| Gyventojas 2007 m. gegužės mėnesį įmonei už 20000 Lt pardavė nekilnojamąjį daiktą. Pajamų mokestį 3000 Lt į biudžetą sumokėjo įmonė iš savo lėšų. Gyventojas 2007 m. gruodžio mėnesio 5 d. įmonei grąžino 3000 Lt už jį į biudžetą sumokėtą pajamų mokestį. Įmonė kartu su 2007 m. gruodžio mėnesio Deklaracija mokesčių administratoriui turi pateikti naujai užpildytą 2007 m. gegužės mėnesio Deklaraciją ir jos priedus ir gegužės mėnesio Deklaracijos A priedo A9 laukelyje nurodyti gyventojo jai grąžintą 3000 Lt pajamų mokesčio sumą. |

39. Deklaracijos A priedo A10 laukelyje turi būti nurodoma per ataskaitinį laikotarpį išmokėtų išmokų suma (neatėmus pajamų mokesčio), gauta sudėjus Deklaracijos A priedo visų eilučių A6 laukeliuose nurodytas sumas.

40. Deklaracijos A priedo A11 laukelyje turi būti nurodoma pajamų mokesčio suma, išskaičiuota nuo išmokų už gyventojų parduotą turtą, gauta sudėjus Deklaracijos A priedo visų eilučių A7 laukeliuose nurodytas sumas.

41. Deklaracijos A priedo A16 laukelyje turi būti nurodytas nuolatiniam Lietuvos gyventojui išmokėtų išmokų, priskiriamų A klasės pajamoms, rūšies kodas. Pajamų rūšių kodai pateikti Taisyklių priede. Teikiant mokesčių administratoriui duomenis apie 2004, 2005, 2006 metais ir 2007 m. sausio–kovo mėnesiais išmokėtas A klasės išmokas, jeigu šių ataskaitinių laikotarpių duomenys nebuvo pateikti, arba tikslinant pateiktus duomenis apie 2004, 2005, 2006 metais ir 2007 m. sausio–kovo mėnesiais išmokėtas A klasės išmokas, laukelis nepildomas.

42. Deklaracijos A priedo A17 laukelyje turi būti įrašoma mokestį išskaičiuojančio asmens savo lėšomis už gyventoją į biudžetą sumokėta pajamų mokesčio suma.

43. Kai turtą parduoda ar kitokiu būdu perleidžia nuosavybėn keli bendrasavininkiai, tai Deklaracijos A priedo atskirose eilutėse turi būti nurodyti visi bendrasavininkiai ir kiekvienam iš jų užpildyti visi laukeliai, pajamų ir pajamų mokesčio sumas paskirstant proporcingai bendrasavininkių turėtai tokio turto daliai.

IV. DEKLARACIJOS U PRIEDO PILDYMAS

44. Deklaracijos U priedas pildomas, kai mokestį išskaičiuojantis asmuo nenuolatiniams Lietuvos gyventojams išmoka išmokas už jų parduotą ne individualios veiklos kilnojamąjį daiktą, kuriam privaloma teisinė registracija, ir šis daiktas yra (ar privalo būti) įregistruotas Lietuvoje, arba nekilnojamąjį daiktą, esantį Lietuvoje, taip pat už per nuolatinę bazę vykdomos individualios veiklos parduotą nenukirstą mišką, apvaliąją medieną ir netauriųjų metalų laužą.

Jeigu tam pačiam gyventojui kalendorinį mėnesį:

– išmokamos kelios išmokos už parduodamą ar kitaip perleidžiamą turtą, arba

– išmokos už parduodamą ar kitaip perleidžiamą turtą išmokamos dalimis, o pajamų mokestis nuo tokių išmokų turi būti sumokėtas skirtingais terminais (ataskaitinio mėnesio 15 arba paskutinę dieną), tai

pildoma tiek eilučių, kiek yra daiktų ir skirtingų mokesčio terminų.

Pavyzdžiai

| 1. Įmonė 2007 m. balandžio 12 d. nenuolatiniam Lietuvos gyventojui išmokėjo išmokas už iš jo įsigytą turtą: dviejų kambarių butą, kurį šis gyventojas buvo įsigijęs 2005 metais, vieno kambario butą, kurį buvo įsigijęs 2006 metais, ir netauriųjų metalų laužą. Šiuo atveju šiam gyventojui pildomos 3 eilutės: vienoje eilutėje nurodomi duomenys apie parduotą dviejų kambarių butą, kitoje eilutėje nurodomi duomenys apie parduotą vieno kambario butą ir trečioje eilutėje nurodomi duomenys apie parduotą netauriųjų metalų laužą. 2. Įmonė nenuolatiniam Lietuvos gyventojui išmokėjo išmokas už iš jo įsigytą turtą – dviejų kambarių butą, kurį šis gyventojas buvo įsigijęs 2006 metais. 2007 m. balandžio 12 d. buvo išmokėta viena dalis, o likusi dalis buvo išmokėta 2007 m. balandžio 26 d. Šiuo atveju šiam gyventojui pildomos 2 eilutės. |

45. Deklaracijos U priedo laukelyje „Lapo numeris“ turi būti įrašomas pildomo lapo eilės numeris. Visų pridedamų lapų numeracija turi būti ištisinė (1, 2, 3 ir t. t.).

46. Į Deklaracijos U priedo 1, 2, 8, „Registracijos Nr.“, 9 ir 10 laukelius atitinkamai perkeliami duomenys iš Deklaracijos 1, 2, 8, „Registracijos Nr.“, 9 ir 10 laukelių.

47. Deklaracijos U priedo U1 laukelyje turi būti nurodomas į šį priedą įrašomos eilutės numeris. Kai pildomas daugiau negu vienas Deklaracijos U priedo lapas, visų pridedamų lapų eilučių numeracija turi būti ištisinė (pvz., 1, 2, 3 ir t. t.).

48. Deklaracijos U priedo U3 laukelyje turi būti nurodomas nenuolatinio Lietuvos gyventojo, kurios rezidentas jis yra, valstybės kodas iš Deklaracijos lapo antroje pusėje pateikto sąrašo.

49. Deklaracijos U priedo U4 laukelyje turi būti nurodomas nenuolatinio Lietuvos gyventojo, įrašomo į Deklaracijos U priedą, vardas (vardai) ir pavardė (pavardės). Jei neužtenka langelių vardams ir pavardėms įrašyti, tai nurodoma antro vardo pirmoji raidė. Tarp vardo ir pavardės turi būti paliekamas tuščias langelis.

50. Deklaracijos U priedo U5 laukelyje turi būti įrašomas nenuolatinio Lietuvos gyventojo mokesčių mokėtojo identifikacinis numeris (kodas), suteiktas Lietuvos mokesčių mokėtojų registre. Tais atvejais, kai mokestį išskaičiuojantis asmuo pagal gyventojo išrašytą apskaitos dokumentą negali nustatyti jo mokesčių mokėtojo kodo, o tik PVM mokėtojo kodą, šiame laukelyje gali būti nurodomas PVM mokėtojo kodas. PVM mokėtojo kodas turi būti nurodomas su prefiksu LT (Pvz., „LT523650106207“).

51. Deklaracijos U priedo U6 laukelyje turi būti nurodomas kodas savivaldybės, kurią nenuolatinis Lietuvos gyventojas mokestį išskaičiuojančiam asmeniui nurodė Valstybinės mokesčių inspekcijos prie Lietuvos Respublikos finansų ministerijos viršininko 2003 m. gruodžio 19 d. įsakymu Nr. V-328 (Žin., 2003, Nr. 122-5557) patvirtintose Lietuvos gyventojo gyvenamosios vietos savivaldybės pranešimo (nurodymo) mokestį išskaičiuojančiam asmeniui taisyklėse nustatyta tvarka.

52. Deklaracijos U priedo U7 laukelyje turi būti nurodoma nenuolatiniam Lietuvos gyventojui išmokėtų (neatėmus pajamų mokesčio) A klasės išmokų už šio gyventojo parduotą turtą suma (litais ir centais).

53. Deklaracijos U priedo U8 laukelyje turi būti nurodoma pajamų mokesčio suma (litais), išskaičiuota nuo išmokėtų išmokų už nenuolatinio Lietuvos gyventojo parduotą turtą. Jei pajamų mokestis nebuvo išskaičiuotas, tai U8 laukelyje turi būti įrašoma 0.

54. Deklaracijos U priedo U9 laukelyje turi būti nurodomas terminas, kada pajamų mokestis turėjo būti sumokėtas. Tuo atveju, jeigu mokestis turėjo būti sumokėtas iki ataskaitinio mėnesio 15 dienos (imtinai), turi būti įrašomas skaičius „1“, jeigu pajamų mokestis turėjo būti sumokėtas po ataskaitinio mėnesio 15 dienos iki paskutinės mėnesio dienos, turi būti įrašomas skaičius „2“.

55. Deklaracijos U priedo U10 laukelis turi būti pildomas tuo atveju, kai nenuolatinis Lietuvos gyventojas A klasės išmokas išmokėjusiam asmeniui grąžina už jį į biudžetą sumokėtą pajamų mokestį (tokio mokesčio dalį). Šiuo atveju:

– pateikiama naujai užpildyta Deklaracija ir jos priedai to mėnesio, už kurį gyventojas grąžina už jį į biudžetą sumokėtą pajamų mokestį;

– Deklaracijoje ir jos prieduose įrašomi duomenys, įrašyti pateiktoje Deklaracijoje ir jos prieduose;

– Deklaracijos U priedo U10 laukelyje įrašoma gyventojo grąžinta už jį į biudžetą sumokėta pajamų mokesčio suma.

Pavyzdys

| Gyventojas 2007 m. balandžio mėnesį įmonei už 20000 Lt pardavė automobilį. Pajamų mokestį 3000 Lt į biudžetą sumokėjo įmonė iš savo lėšų. Gyventojas 2008 m. kovo mėnesio 5 d. įmonei grąžino 3000 Lt už jį į biudžetą sumokėtą pajamų mokestį. Įmonė kartu su 2008 m. kovo mėnesio Deklaracija mokesčių administratoriui turi pateikti naujai užpildytą 2007 m. balandžio mėnesio Deklaraciją ir jos priedus ir balandžio mėnesio Deklaracijos U priedo U10 laukelyje nurodyti gyventojo jai grąžintą 3000 Lt pajamų mokesčio sumą. |

56. Deklaracijos U priedo U11 laukelyje turi būti nurodomas nenuolatiniam Lietuvos gyventojui tos užsienio valstybės, kurios rezidentas jis yra, suteiktas mokesčių mokėtojo kodas, kurį nurodo nenuolatinis Lietuvos gyventojas. Tuo atveju, jeigu gyventojas tokio kodo neturi arba negali jo nurodyti, turi būti įrašomas jo asmens kodas ar kitas identifikacinis numeris, nurodytas jo asmens tapatybę patvirtinančiame dokumente. Jeigu gyventojas neturi asmens kodo ar kito identifikacinio numerio, tai šiame laukelyje turi būti įrašomi jo asmens tapatybę patvirtinančio dokumento serija ir numeris, požymio ženklas „D“ (tarp dokumento serijos ir numerio simbolių bei požymio ženklo turi būti paliekama po vieną tuščią langelį).

57. Deklaracijos U priedo U12 laukelyje turi būti nurodomas nenuolatinio Lietuvos gyventojo gyvenamosios vietos adresas užsienio valstybėje, kurios rezidentas jis yra. Tarp miesto ir gatvės pavadinimų, gatvės pavadinimo ir namo numerio turi būti paliekama po vieną tuščią langelį. Namo numeris ir buto numeris atskiriami brūkšneliu.

58. Deklaracijos U priedo U13 laukelyje turi būti nurodoma visa per ataskaitinį laikotarpį išmokėtų išmokų (neatėmus pajamų mokesčio) suma, gauta sudėjus Deklaracijos U priedo visų eilučių U7 laukeliuose nurodytas sumas.

59. Deklaracijos U priedo U14 laukelyje turi būti nurodoma pajamų mokesčio suma, išskaičiuota nuo išmokų už gyventojų parduotą turtą, gauta sudėjus Deklaracijos U priedo visų eilučių U8 laukeliuose nurodytas sumas.

60. Deklaracijos U priedo U19 laukelyje turi būti įrašytas nenuolatiniam Lietuvos gyventojui išmokėtų išmokų, priskiriamų A klasės pajamoms, rūšies kodas. Pajamų rūšių kodai pateikti Taisyklių priede. Teikiant mokesčių administratoriui duomenis apie 2004, 2005, 2006 metais ir 2007 m. sausio–kovo mėnesiais išmokėtas A klasės išmokas, jeigu šių ataskaitinių laikotarpių duomenys nebuvo pateikti, arba tikslinant pateiktus duomenis apie 2004, 2005, 2006 metais ir 2007 m. sausio–kovo mėnesiais išmokėtas A klasės išmokas, laukelis nepildomas.

61. Deklaracijos U priedo U20 laukelyje turi būti įrašoma mokestį išskaičiuojančio asmens savo lėšomis už gyventoją į biudžetą sumokėta pajamų mokesčio suma.

62. Kai turtą parduoda ar kitokiu būdu perleidžia nuosavybėn keli bendrasavininkiai, tai Deklaracijos U priedo atskirose eilutėse turi būti nurodyti visi bendrasavininkiai ir kiekvienam iš jų užpildyti visi laukeliai, pajamų ir pajamų mokesčio sumas paskirstant proporcingai bendrasavininkių turėtai tokio turto daliai.

V. DEKLARACIJOS PATEIKIMAS

63. Remiantis Gyventojų pajamų mokesčio įstatymo 24 str. 2 dalimi, kiekvieno mokestinio laikotarpio mėnesio Deklaracijos mokesčių administratoriui turi būti pateikiamos iki kito mėnesio 15 dienos.

64. Deklaracijos gali būti pateikiamos per VMI prie FM elektroninio deklaravimo sistemą (http://deklaravimas. vmi. lt), arba tam AVMI, kurio veiklos teritorijoje mokesčių mokėtoju yra registruotas Lietuvos vienetas arba užsienio vieneto nuolatinė buveinė Lietuvoje, arba nuolatinis Lietuvos gyventojas, arba nenuolatinis Lietuvos gyventojas, vykdantis individualią veiklą per nuolatinę bazę Lietuvoje.

65. Deklaracijos gavimo data laikoma ta data, kai:

65.2. VMI prie FM elektroninio deklaravimo sistema užfiksavo elektroniniu būdu pateiktą Deklaraciją;

66. Deklaracija gali būti pateikta tokiais būdais:

66.1. VMI prie FM elektroninio deklaravimo sistemai pateikta elektroniniu būdu centrinio mokesčių administratoriaus nustatyta tvarka;

66.4. atsiųsta paštu AVMI arba VMI prie FM Deklaracijų tvarkymo skyriui adresu: Neravų g. 8, Druskininkai;

66.5. Deklaraciją rekomenduojama pateikti elektroniniu būdu pagal Valstybinės mokesčių inspekcijos prie Lietuvos Respublikos finansų ministerijos viršininko 2004 m. liepos 9 d. įsakymu Nr. VA-133 patvirtintas Mokesčių deklaracijų formų teikimo elektroniniu būdu taisykles (Žin., 2004, Nr. 109-4115).

67. Mokestį išskaičiuojantis asmuo, turintis struktūrinių padalinių kitų savivaldybių teritorijose, privalo pateikti vieną bendrą Deklaraciją, A ir U priedus.

68. AVMI pateikiamas vienas užpildytas Deklaracijos egzempliorius. Jeigu mokestį išskaičiuojančiam asmeniui yra reikalingas Deklaracijos pateikimo AVMI patvirtinimas (Deklaracijos formos egzempliorius su žyma apie jos pateikimą AVMI), tai jo pageidavimu gali būti pateikti du Deklaracijos egzemplioriai, vienas iš kurių su AVMI žyma apie gavimą grąžinamas Deklaraciją pateikusiam asmeniui.

VI. DEKLARACIJOS TIKSLINIMAS

69. Mokestį išskaičiuojantis asmuo pateiktoje Deklaracijoje ir jos prieduose įrašytus duomenis tikslina pateikdamas mokesčių administratoriui naujai užpildytą Deklaraciją ir jos priedus to ataskaitinio mėnesio, kurio duomenys tikslinami.

70. Deklaracija ir jos priedai tikslinami:

– kai gyventojas mokestį išskaičiuojančiam asmeniui grąžina už jį į biudžetą sumokėtą pajamų mokestį;

– kai mokestį išskaičiuojantis asmuo pastebi pateiktoje Deklaracijoje ir (ar) jos prieduose esančias klaidas;

– kai mokestį išskaičiuojantis asmuo gauna mokesčių administratoriaus pranešimą apie pateiktoje Deklaracijoje ir (ar) jos prieduose esančias klaidas (neatitikimus) (toliau – informacinis pranešimas).

71. Mokestį išskaičiuojantis asmuo Deklaracijoje ir (ar) jos prieduose įrašytus duomenis gali tikslinti savo iniciatyva arba kai gyventojas grąžina už jį į biudžetą sumokėtą pajamų mokestį per Mokesčių administravimo įstatyme nustatytą terminą.

72. Mokestį išskaičiuojantis asmuo, gavęs mokesčių administratoriaus informacinį pranešimą patikslinti Deklaraciją ir (ar) jos priedus, turi patikslinti per informaciniame pranešime nurodytą terminą.

73. Tuo atveju, kai mokestį išskaičiuojantis asmuo per mokestinio laikotarpio atitinkamą kalendorinį mėnesį nuolatiniam Lietuvos gyventojui už samdomąjį darbą užsienio valstybėje, kuri yra Europos Sąjungos valstybė narė arba su kuria Lietuvos Respublika yra sudariusi ir taiko dvigubo apmokestinimo išvengimo sutartį, išmoka su darbo santykiais susijusias išmokas ir nuo jų Lietuvoje išskaičiuoja ir į Lietuvos Respublikos biudžetą perveda pajamų mokestį, tačiau to paties mokestinio laikotarpio vėlesnį kalendorinį mėnesį (t. y. ne tą patį mokestinio laikotarpio kalendorinį mėnesį, kurį buvo išmokėtos tokios išmokos) nuo tokių su darbo santykiais susijusių išmokų užsienio valstybėje sumokamas pajamų mokestis ar jam tapatus mokestis (jeigu išmokos mokamos už darbą užsienio valstybėje, su kuria sudaryta ir taikoma dvigubo apmokestinimo išvengimo sutartis – užsienio valstybėje turi būti sumokamas pajamų mokestis ar jam tapatus mokestis, remiantis šios sutarties nuostatomis), tai mokestį išskaičiuojantis asmuo mokestiniu laikotarpiu gali naikinti tokių išmokų dvigubą apmokestinimą mokesčių administratoriui pateikdamas naujai užpildytą to mėnesio, kurį buvo išmokėtos tokios su darbo santykiais susijusios išmokos, Deklaraciją. Kadangi per atitinkamą kalendorinį mėnesį nuolatiniam Lietuvos gyventojui išmokėtos su darbo santykiais susijusios išmokos už samdomąjį darbą užsienio valstybėje, kuri yra Europos Sąjungos valstybė narė arba su kuria sudaryta ir taikoma dvigubo apmokestinimo išvengimo sutartis, nuo kurių užsienio valstybėje buvo sumokėtas pajamų mokestis ar jam tapatus mokestis, yra priskiriamos neapmokestinamosioms su darbo santykiais susijusioms išmokoms, todėl tokios išmokos Deklaracijoje nenurodomos.

Pavyzdžiui, Lietuvos įmonėje dirba dešimt darbuotojų – nuolatinių Lietuvos gyventojų, kurių darbo sutartyse nurodyta, kad kiekvieno jų mėnesio atlyginimas yra 3000 Lt. Lietuvos įmonė atlyginimą darbuotojams moka vieną kartą per mėnesį, t. y. atlyginimą už einamąjį mėnesį išmoka kito mėnesio 8 dieną. Lietuvos įmonė, su Norvegijos kompanija sudariusi personalo nuomos sutartį, penkis savo darbuotojus išsiunčia dirbti į Norvegiją. Tokie darbuotojai Norvegijoje dirba 2007 m. visą balandžio mėn. Lietuvos įmonė, gegužės 8 d. išmokėdama savo darbuotojams už darbą Norvegijoje balandžio mėn. apskaičiuotą atlyginimą, nuo jo išskaičiuoja ir į Lietuvos Respublikos biudžetą perveda pajamų mokestį Lietuvos Respublikos gyventojų pajamų mokesčio įstatyme nustatyta tvarka. Lietuvos Respublikos ir Norvegijos Karalystės dvigubo apmokestinimo išvengimo sutartyje nustatyta, kad Lietuvos įmonės Norvegijos kompanijai išnuomotų darbuotojų – nuolatinių Lietuvos gyventojų už darbą Norvegijoje iš Lietuvos vieneto gautos pajamos gali būti apmokestintos Norvegijoje pagal jos vidaus mokesčių įstatymus, neatsižvelgiant į tokių gyventojų Norvegijoje išbūtų dienų skaičių. Tarkime, kad 2007 m. birželio mėn. Norvegijoje sumokėtas pajamų mokestis nuo penkiems nuolatiniams gyventojams už darbą balandžio mėn. Norvegijoje Lietuvos įmonės išmokėtų su darbo santykiais susijusių išmokų. Naikinant tokių darbuotojų balandžio mėn. atlyginimo dvigubą apmokestinimą, toks atlyginimas atleidžiamas nuo pajamų mokesčio Lietuvoje, todėl tokio atlyginimo suma turi būti mažinama gegužės mėn. Deklaracijos 18 laukelyje nurodyta suma. Tam Lietuvos įmonė turi pateikti naujai užpildytą Deklaraciją už gegužės mėn. Deklaracijos 18 laukelio suma turi būti sumažinta 15000 Lt suma (3000 Lt x 5 darbuot), o 19 laukelyje nurodyta mokesčio suma turi būti sumažinta 3618 Lt suma (((3000 Lt – 320 Lt) x 0,27) x 5 darbuot. = 3618 Lt), t. y. pajamų mokesčio suma, kurią Lietuvos įmonė išskaičiavo ir pervedė į Lietuvos Respublikos biudžetą gegužės 8 d., išmokėdama darbuotojams atlyginimą už balandžio mėn.).

Mokestį išskaičiuojantis asmuo mokestiniu laikotarpiu gali naikinti nuolatiniam Lietuvos gyventojui už samdomąjį darbą užsienio valstybėje, kuri yra Europos Sąjungos valstybė narė arba su kuria sudaryta ir taikoma dvigubo apmokestinimo išvengimo sutartis, išmokėtų su darbo santykiais susijusių išmokų dvigubą apmokestinimą tik tada, kai jo darbuotojas – nuolatinis Lietuvos gyventojas jam pateikia prašymą, kad, nuo tokių išmokų užsienio valstybėje sumokėjus pajamų mokestį ar jam tapatų mokestį, darbdavys perskaičiuotų gyventojui Lietuvoje mokėtiną pajamų mokestį, o darbdavys šiame prašyme turi pažymėti, kad sutinka tai atlikti.

VII. BAIGIAMOSIOS NUOSTATOS

Priedo pakeitimai:

Nr. VA-9, 2007-02-01, Žin., 2007, Nr. 18-696 (2007-02-10), i. k. 1072055ISAK0000VA-9

Mėnesinės pajamų mokesčio nuo A klasės

pajamų deklaracijos FR0572 formos, jos

FR0572A, FR0572U priedų pildymo ir

pateikimo taisyklių priedas

PAJAMŲ RŪŠIŲ KODAI

| Pajamų rūšies pavadinimas |

Pajamų rūšies kodas |

| Nenukirsto miško, apvaliosios medienos pardavimo ar kitokio perleidimo nuosavybėn pajamos (išmokėtoms išmokoms 2007 ir vėlesniais metais) |

14 |

| Netauriųjų metalų laužo pardavimo ar kitokio perleidimo nuosavybėn pajamos (išmokėtoms išmokoms 2007 ir vėlesniais metais |

15 |

| Privalomai registruotino kilnojamojo daikto pardavimo ar kitokio perleidimo nuosavybėn pajamos (išmokėtoms išmokoms 2007 ir vėlesniais metais |

16 |

| Nekilnojamojo daikto pardavimo ar kitokio perleidimo nuosavybė pajamos (išmokėtoms išmokoms 2007 ir vėlesniais metais) |

17 |

______________

Papildyta priedu:

Nr. VA-9, 2007-02-01, Žin., 2007, Nr. 18-696 (2007-02-10), i. k. 1072055ISAK0000VA-9

Pakeitimai:

1.

Valstybinė mokesčių inspekcija prie Lietuvos Respublikos finansų ministerijos, Įsakymas

Nr. VA-75, 2005-10-29, Žin., 2005, Nr. 132-4780 (2005-11-08), i. k. 1052055ISAK000VA-75

Dėl kai kurių Valstybinės mokesčių inspekcijos prie Lietuvos Respublikos finansų ministerijos viršininko įsakymų pakeitimo

2.

Valstybinė mokesčių inspekcija prie Lietuvos Respublikos finansų ministerijos, Įsakymas

Nr. VA-47, 2006-05-17, Žin., 2006, Nr. 59-2112 (2006-05-25), i. k. 1062055ISAK000VA-47

Dėl Valstybinės mokesčių inspekcijos prie Lietuvos Respublikos finansų ministerijos viršininko 2004 m. sausio 15 d. įsakymo Nr. VA-7 "Dėl Mėnesinės pajamų mokesčio nuo A klasės pajamų deklaracijos formos, jos priedų formų bei jų pildymo ir teikimo taisyklių patvirtinimo" pakeitimo

3.

Valstybinė mokesčių inspekcija prie Lietuvos Respublikos finansų ministerijos, Įsakymas

Nr. VA-70, 2006-09-15, Žin., 2006, Nr. 105-4032 (2006-09-30), i. k. 1062055ISAK000VA-70

Dėl Valstybinės mokesčių inspekcijos prie Lietuvos Respublikos finansų ministerijos viršininko 2004 m. sausio 15 d. įsakymo Nr. VA-7 "Dėl Mėnesinės pajamų mokesčio nuo A klasės pajamų deklaracijos formos, jos priedų formų bei jų pildymo ir pateikimo taisyklių patvirtinimo" pakeitimo

4.

Valstybinė mokesčių inspekcija prie Lietuvos Respublikos finansų ministerijos, Įsakymas

Nr. VA-9, 2007-02-01, Žin., 2007, Nr. 18-696 (2007-02-10), i. k. 1072055ISAK0000VA-9

Dėl Valstybinės mokesčių inspekcijos prie Lietuvos Respublikos finansų ministerijos viršininko 2004 m. sausio 15 d. įsakymo Nr. VA-7 "Dėl Mėnesinės pajamų mokesčio nuo a klasės pajamų deklaracijos formos, jos priedų formų bei jų pildymo ir pateikimo taisyklių patvirtinimo" pakeitimo