Suvestinė redakcija nuo 2008-02-10 iki 2009-02-05

Įsakymas paskelbtas: Žin. 2007, Nr. 8-333; Žin. 2009, Nr.53-2131; Žin. 2012, Nr.27-1253, i. k. 1072055ISAK0000VA-2

VALSTYBINĖS MOKESČIŲ INSPEKCIJOS PRIE LIETUVOS RESPUBLIKOS FINANSŲ MINISTERIJOS VIRŠININKAS

Į S A K Y M A S

DĖL METINIŲ PELNO MOKESČIO DEKLARACIJŲ PLN204, PLN204A, PLN204N, PLN204U FORMŲ BEI JŲ UŽPILDYMO TAISYKLIŲ PATVIRTINIMO

2007 m. sausio 15 d. Nr. VA-2

Vilnius

Vadovaudamasis Lietuvos Respublikos pelno mokesčio įstatymo (Žin., 2001, Nr. 110-3992) 50 straipsniu, Lietuvos Respublikos mokesčių administravimo įstatymu (Žin., 2004, Nr. 63-2243) ir Valstybinės mokesčių inspekcijos prie Lietuvos Respublikos finansų ministerijos nuostatų, patvirtintų Lietuvos Respublikos finansų ministro 1997 m. liepos 29 d. įsakymu Nr. 110 (Žin., 1997, Nr. 87-2212; 2004, Nr. 82-2966), 18.11punktu bei siekdamas pagerinti pelno mokesčio administravimą:

1. Tvirtinu pridedamas:

2. Nustatau, kad:

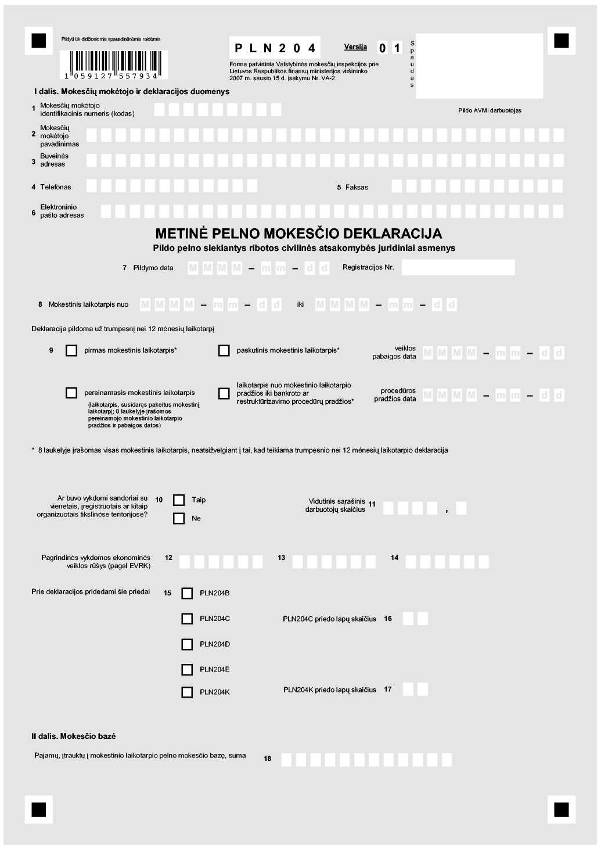

2.1. Apmokestinamieji vienetai – ribotos civilinės atsakomybės juridiniai asmenys – pelno mokestį deklaruoja metinės pelno mokesčio PLN204 formos deklaracijose.

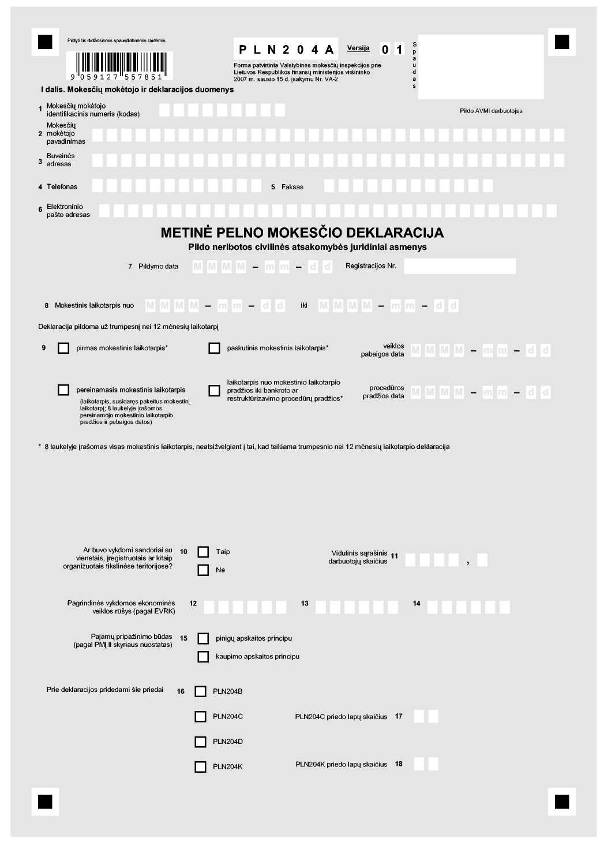

2.2. Apmokestinamieji vienetai – neribotos civilinės atsakomybės juridiniai asmenys – pelno mokestį deklaruoja metinės pelno mokesčio PLN204A formos deklaracijose.

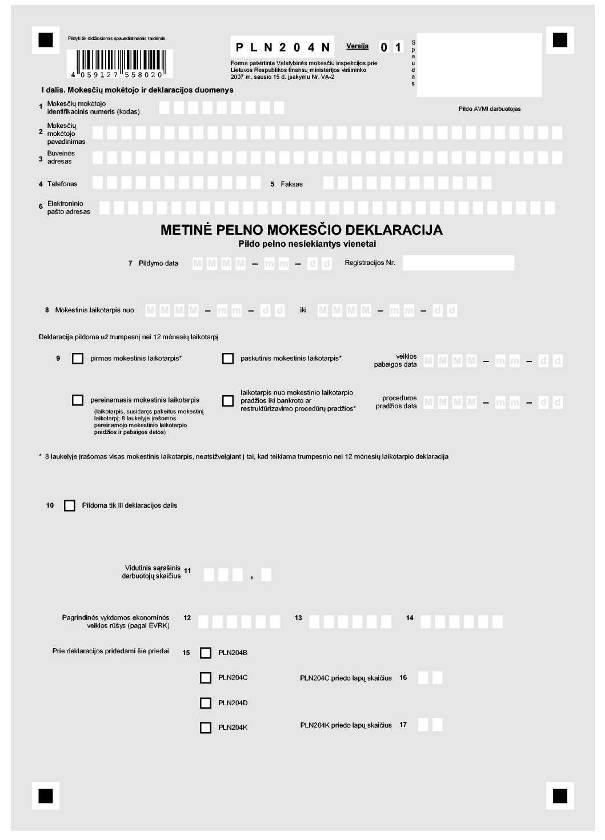

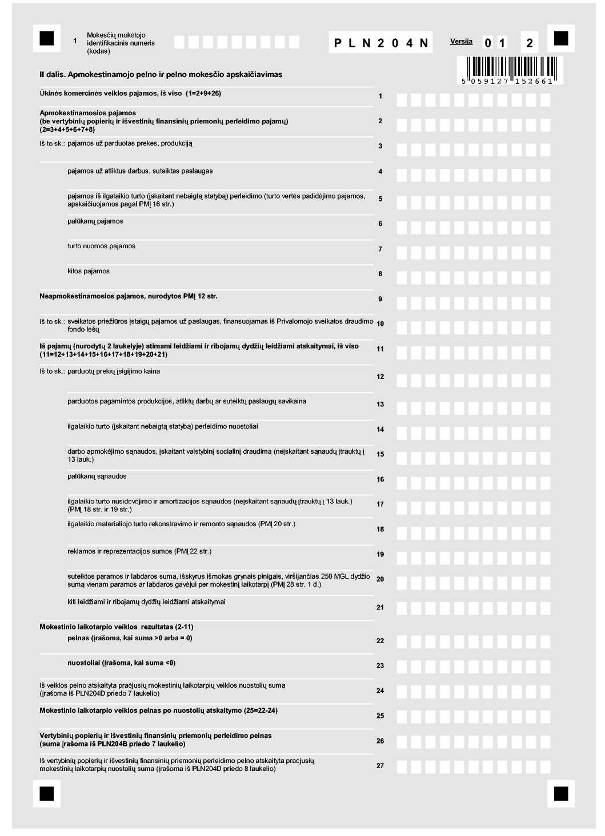

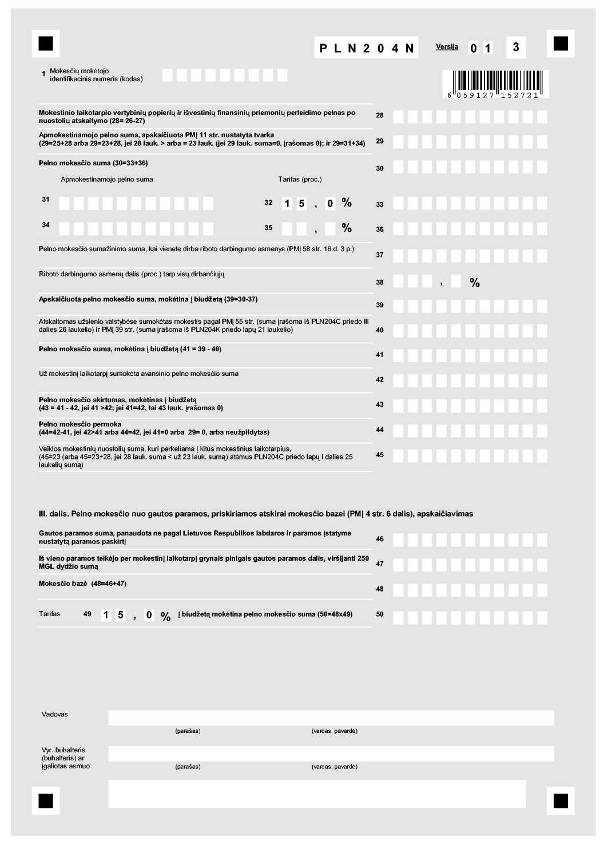

2.3. Pelno nesiekiantys vienetai pelno mokestį deklaruoja metinės pelno mokesčio PLN204N formos deklaracijose.

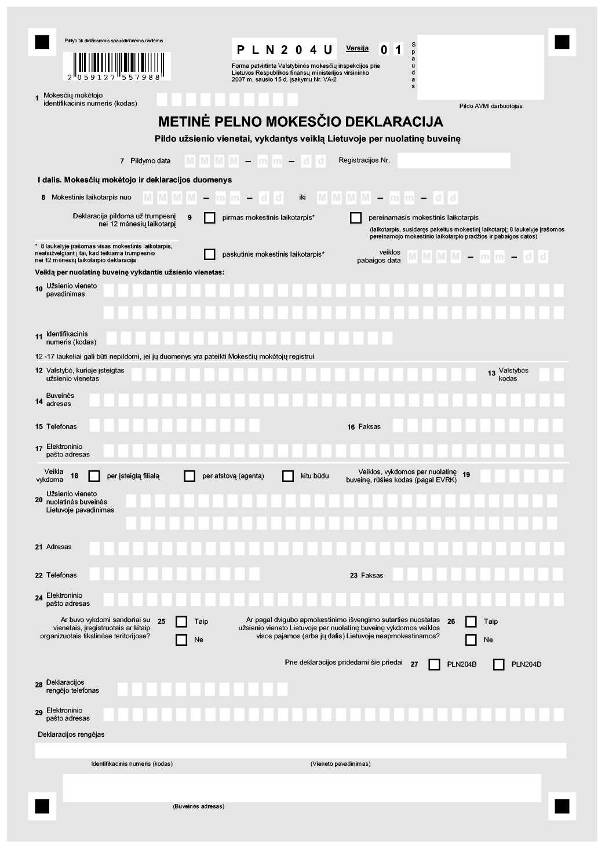

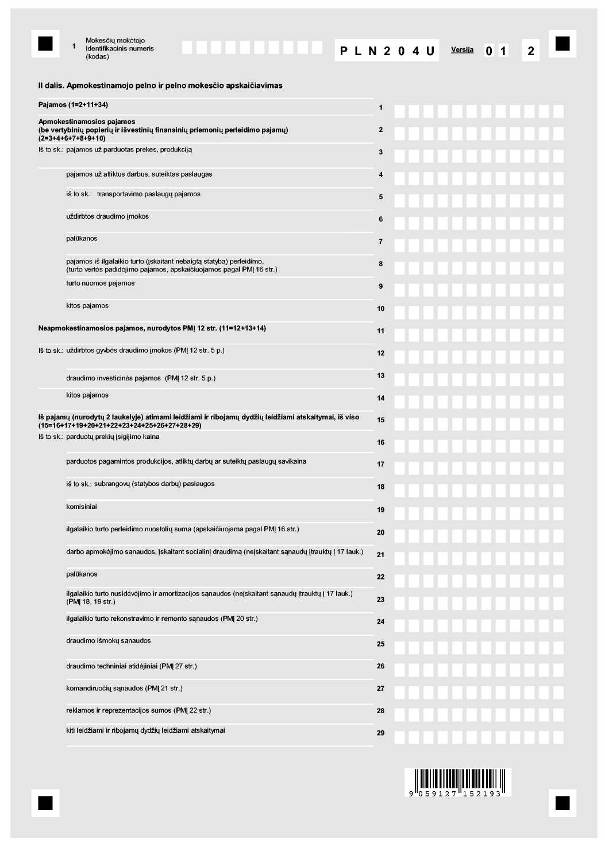

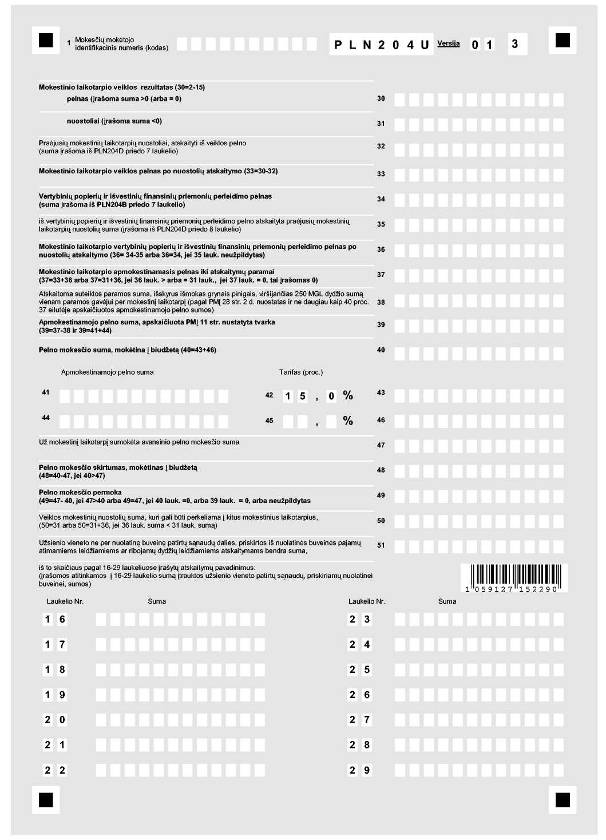

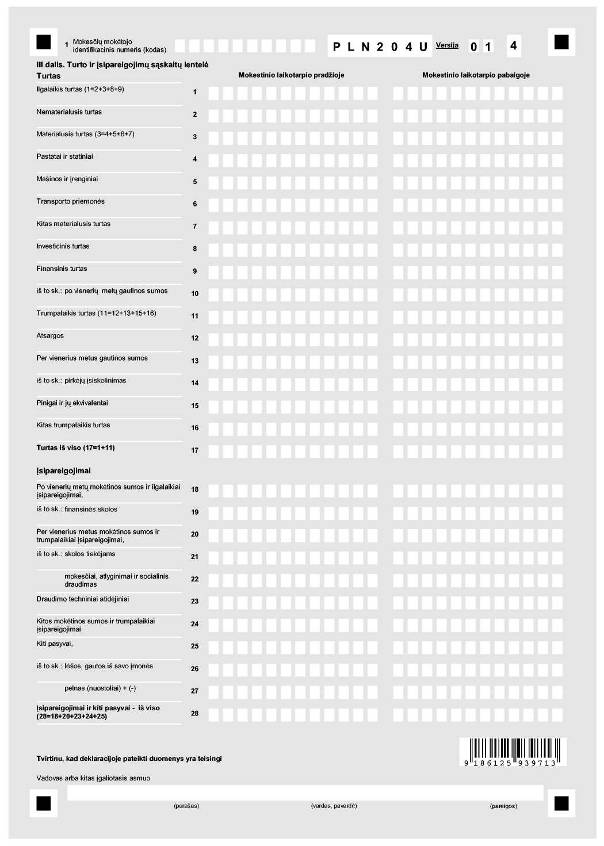

2.4. Užsienio apmokestinamieji vienetai, vykdantys veiklą Lietuvoje per nuolatinę buveinę (išskyrus nurodytus šio įsakymo 2.5 ir 2.6 punktuose), pelno mokestį deklaruoja metinės pelno mokesčio PLN204U formos deklaracijose.

2.5. Užsienio valstybių bankų filialai (skyriai), kurie privalo sudaryti atskirą filialo (skyriaus) finansinę atskaitomybę pagal Lietuvos banko valdybos nustatytus reikalavimus ir teikia ją Lietuvos bankui ir vietos mokesčių administratoriui, pelno mokestį deklaruoja metinės pelno mokesčio PLN204 formos deklaracijoje.

2.6. Užsienio valstybių draudimo įmonių filialai, kurie privalo sudaryti atskirą filialo finansinę atskaitomybę pagal Lietuvos Respublikos draudimo priežiūros komisijos finansinei atskaitomybei nustatytus reikalavimus ir teikia ją Lietuvos Respublikos draudimo priežiūros komisijai ir mokesčių administratoriui, pelno mokestį deklaruoja metinės pelno mokesčio PLN204 formos deklaracijoje.

3. Įsakau:

3.1. Valstybinės mokesčių inspekcijos prie Lietuvos Respublikos finansų ministerijos (toliau – VMI prie FM) Informacinių technologijų departamentui deklaracijų formas įtraukti į Dokumentų formų registrą.

3.2. VMI prie FM Informacinių technologijų departamentui iki 2007-04-02 parengti programinę įrangą, kad deklaracijų formų duomenys galėtų būti priimami elektroniniu būdu, ir iki 2007-06-28 užtikrinti, kad būtų parengta programinė įranga šių formų duomenims apdoroti.

3.3. VMI prie FM Paslaugų mokesčių mokėtojams departamentui organizuoti deklaracijų formų spausdinimą ir jomis aprūpinti visas apskričių valstybines mokesčių inspekcijas (toliau – AVMI).

VALSTYBIŲ KODAI

| AZ |

Azerbaidžanas |

JP |

Japonija |

PT |

Portugalija |

| AM |

Armėnija |

ME |

Juodkalnija |

US |

JAV |

| IE |

Airija |

GB |

Didžioji Britanija |

FR |

Prancūzija |

| AT |

Austrija |

CA |

Kanada |

RO |

Rumunija |

| AU |

Australija |

KZ |

Kazachstanas |

RU |

Rusija |

| BY |

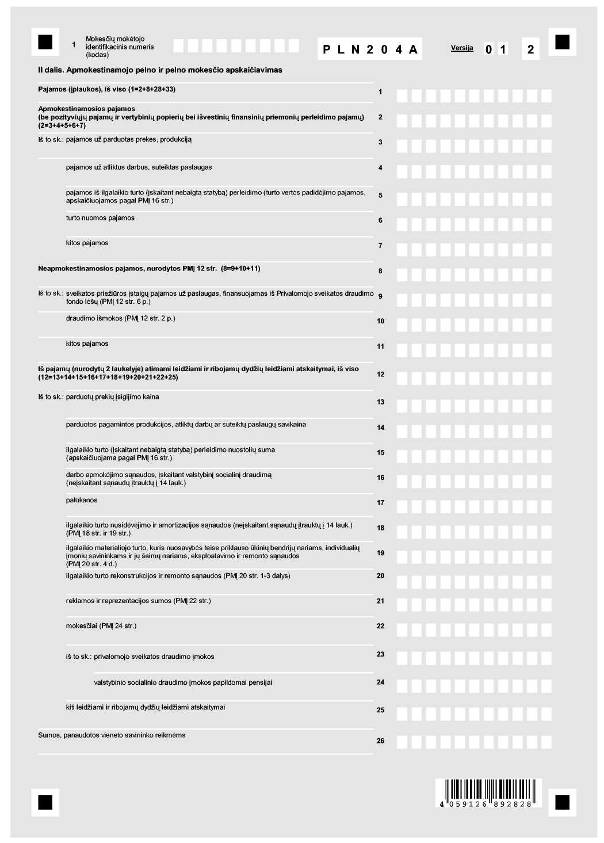

Baltarusija |

CN |

Kinija |

RS |

Serbija |

| BE |

Belgija |

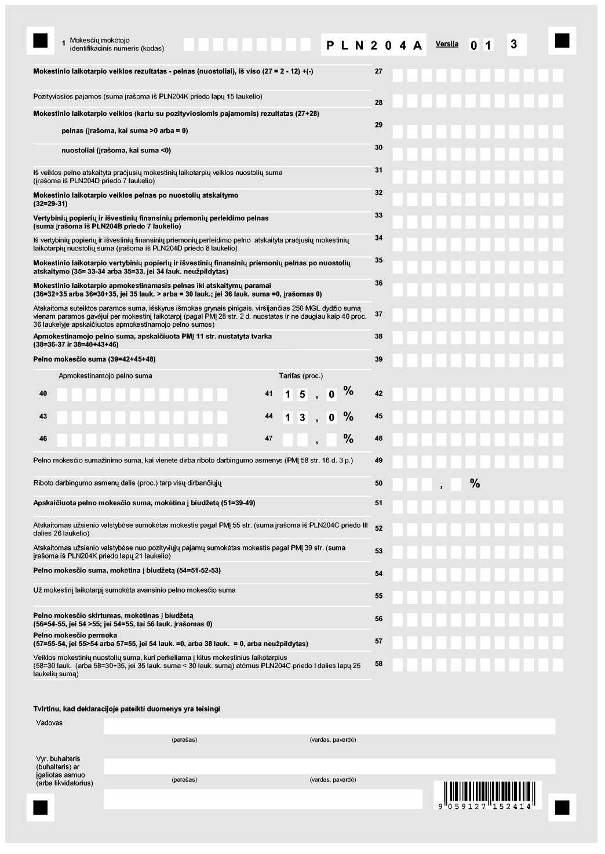

CY |

Kipras |

SG |

Singapūras |

| BG |

Bulgarija |

KR |

Pietų Korėja |

SK |

Slovakija |

| CZ |

Čekija |

HR |

Kroatija |

SI |

Slovėnija |

| DK |

Danija |

LT |

Lietuva |

FI |

Suomija |

| EE |

Estija |

LV |

Latvija |

SE |

Švedija |

| GR |

Graikija |

PL |

Lenkija |

CH |

Šveicarija |

| GE |

Gruzija |

LU |

Liuksemburgas |

TR |

Turkija |

| IN |

Indija |

MT |

Malta |

UA |

Ukraina |

| IS |

Islandija |

MD |

Moldova |

UZ |

Uzbekistanas |

| ES |

Ispanija |

NO |

Norvegija |

HU |

Vengrija |

| IT |

Italija |

NL |

Nyderlandai |

DE |

Vokietija |

| IL |

Izraelis |

ZA |

Pietų Afrika |

TT |

Tikslinės teritorijos |

|

|

|

|

|

XX |

Kitos valstybės |

VALSTYBIŲ KODAI

| AZ |

Azerbaidžanas |

JP |

Japonija |

PT |

Portugalija |

| AM |

Armėnija |

ME |

Juodkalnija |

US |

JAV |

| IE |

Airija |

GB |

Didžioji Britanija |

FR |

Prancūzija |

| AT |

Austrija |

CA |

Kanada |

RO |

Rumunija |

| AU |

Australija |

KZ |

Kazachstanas |

RU |

Rusija |

| BY |

Baltarusija |

CN |

Kinija |

RS |

Serbija |

| BE |

Belgija |

CY |

Kipras |

SG |

Singapūras |

| BG |

Bulgarija |

KR |

Pietų Korėja |

SK |

Slovakija |

| CZ |

Čekija |

HR |

Kroatija |

SI |

Slovėnija |

| DK |

Danija |

LT |

Lietuva |

FI |

Suomija |

| EE |

Estija |

LV |

Latvija |

SE |

Švedija |

| GR |

Graikija |

PL |

Lenkija |

CH |

Šveicarija |

| GE |

Gruzija |

LU |

Liuksemburgas |

TR |

Turkija |

| IN |

Indija |

MT |

Malta |

UA |

Ukraina |

| IS |

Islandija |

MD |

Moldova |

UZ |

Uzbekistanas |

| ES |

Ispanija |

NO |

Norvegija |

HU |

Vengrija |

| IT |

Italija |

NL |

Nyderlandai |

DE |

Vokietija |

| IL |

Izraelis |

ZA |

Pietų Afrika |

TT |

Tikslinės teritorijos |

|

|

|

|

|

XX |

Kitos valstybės |

VALSTYBIŲ KODAI

| AZ |

Azerbaidžanas |

JP |

Japonija |

PT |

Portugalija |

| AM |

Armėnija |

ME |

Juodkalnija |

US |

JAV |

| IE |

Airija |

GB |

Didžioji Britanija |

FR |

Prancūzija |

| AT |

Austrija |

CA |

Kanada |

RO |

Rumunija |

| AU |

Australija |

KZ |

Kazachstanas |

RU |

Rusija |

| BY |

Baltarusija |

CN |

Kinija |

RS |

Serbija |

| BE |

Belgija |

CY |

Kipras |

SG |

Singapūras |

| BG |

Bulgarija |

KR |

Pietų Korėja |

SK |

Slovakija |

| CZ |

Čekija |

HR |

Kroatija |

SI |

Slovėnija |

| DK |

Danija |

LT |

Lietuva |

FI |

Suomija |

| EE |

Estija |

LV |

Latvija |

SE |

Švedija |

| GR |

Graikija |

PL |

Lenkija |

CH |

Šveicarija |

| GE |

Gruzija |

LU |

Liuksemburgas |

TR |

Turkija |

| IN |

Indija |

MT |

Malta |

UA |

Ukraina |

| IS |

Islandija |

MD |

Moldova |

UZ |

Uzbekistanas |

| ES |

Ispanija |

NO |

Norvegija |

HU |

Vengrija |

| IT |

Italija |

NL |

Nyderlandai |

DE |

Vokietija |

| IL |

Izraelis |

ZA |

Pietų Afrika |

TT |

Tikslinės teritorijos |

|

|

|

|

|

XX |

Kitos valstybės |

VALSTYBIŲ KODAI

| AZ |

Azerbaidžanas |

JP |

Japonija |

PT |

Portugalija |

| AM |

Armėnija |

ME |

Juodkalnija |

US |

JAV |

| IE |

Airija |

GB |

Didžioji Britanija |

FR |

Prancūzija |

| AT |

Austrija |

CA |

Kanada |

RO |

Rumunija |

| AU |

Australija |

KZ |

Kazachstanas |

RU |

Rusija |

| BY |

Baltarusija |

CN |

Kinija |

RS |

Serbija |

| BE |

Belgija |

CY |

Kipras |

SG |

Singapūras |

| BG |

Bulgarija |

KR |

Pietų Korėja |

SK |

Slovakija |

| CZ |

Čekija |

HR |

Kroatija |

SI |

Slovėnija |

| DK |

Danija |

LT |

Lietuva |

FI |

Suomija |

| EE |

Estija |

LV |

Latvija |

SE |

Švedija |

| GR |

Graikija |

PL |

Lenkija |

CH |

Šveicarija |

| GE |

Gruzija |

LU |

Liuksemburgas |

TR |

Turkija |

| IN |

Indija |

MT |

Malta |

UA |

Ukraina |

| IS |

Islandija |

MD |

Moldova |

UZ |

Uzbekistanas |

| ES |

Ispanija |

NO |

Norvegija |

HU |

Vengrija |

| IT |

Italija |

NL |

Nyderlandai |

DE |

Vokietija |

| IL |

Izraelis |

ZA |

Pietų Afrika |

TT |

Tikslinės teritorijos |

|

|

|

|

|

XX |

Kitos valstybės |

VALSTYBIŲ KODAI

| AZ |

Azerbaidžanas |

JP |

Japonija |

PT |

Portugalija |

| AM |

Armėnija |

ME |

Juodkalnija |

US |

JAV |

| IE |

Airija |

GB |

Didžioji Britanija |

FR |

Prancūzija |

| AT |

Austrija |

CA |

Kanada |

RO |

Rumunija |

| AU |

Australija |

KZ |

Kazachstanas |

RU |

Rusija |

| BY |

Baltarusija |

CN |

Kinija |

RS |

Serbija |

| BE |

Belgija |

CY |

Kipras |

SG |

Singapūras |

| BG |

Bulgarija |

KR |

Pietų Korėja |

SK |

Slovakija |

| CZ |

Čekija |

HR |

Kroatija |

SI |

Slovėnija |

| DK |

Danija |

LT |

Lietuva |

FI |

Suomija |

| EE |

Estija |

LV |

Latvija |

SE |

Švedija |

| GR |

Graikija |

PL |

Lenkija |

CH |

Šveicarija |

| GE |

Gruzija |

LU |

Liuksemburgas |

TR |

Turkija |

| IN |

Indija |

MT |

Malta |

UA |

Ukraina |

| IS |

Islandija |

MD |

Moldova |

UZ |

Uzbekistanas |

| ES |

Ispanija |

NO |

Norvegija |

HU |

Vengrija |

| IT |

Italija |

NL |

Nyderlandai |

DE |

Vokietija |

| IL |

Izraelis |

ZA |

Pietų Afrika |

TT |

Tikslinės teritorijos |

|

|

|

|

|

XX |

Kitos valstybės |

______________

PATVIRTINTA

Valstybinės mokesčių inspekcijos prie

Lietuvos Respublikos finansų ministerijos

viršininko 2007 m. sausio 15 d.

įsakymu Nr. VA-2

METINIŲ PELNO MOKESČIO DEKLARACIJŲ PLN204, PLN204A, PLN204N, PLN204U FORMŲ UŽPILDYMO TAISYKLĖS

I. BENDROSIOS NUOSTATOS

1. Šios Metinių pelno mokesčio deklaracijų PLN204, PLN204A, PLN204N, PLN204U formų užpildymo taisyklės (toliau – taisyklės) nustato metinių pelno mokesčio deklaracijų PLN204, PLN204A, PLN204N, PLN204U formų (toliau – deklaracija) ir jų priedų PLN204B, PLN204C, PLN204D, PLN204E, PLN204K formų (toliau – priedai) užpildymo ir pateikimo Lietuvos vienetų ar Lietuvoje per nuolatines buveines veiklą vykdančių užsienio valstybių vienetų privalomo įregistravimo mokesčių mokėtojais apskrities valstybinės mokesčių inspekcijos teritoriniam skyriui (toliau – AVMI) tvarką.

2. Taisyklės parengtos vadovaujantis Lietuvos Respublikos pelno mokesčio įstatymo (Žin., 2001, Nr. 110-3992; toliau – PMĮ), Lietuvos Respublikos mokesčių administravimo įstatymo (Žin., 2004, Nr. 63-2243; toliau – MAĮ) ir kitais teisės aktais.

3. Taisyklėse vartojamos sąvokos:

mokesčių mokėtojas – Lietuvos apmokestinamasis vienetas (toliau – vienetas), taip pat užsienio apmokestinamasis vienetas (toliau – užsienio vienetas), vykdantis veiklą Lietuvos Respublikos teritorijoje per nuolatinę buveinę (toliau – nuolatinė buveinė),

mokestinis laikotarpis – kalendoriniai mokestiniai metai arba kitas 12 mėnesių mokestinis laikotarpis, nustatytas atsižvelgiant į mokesčių mokėtojo veiklos ypatybes (toliau – mokestinis laikotarpis),

pirmas mokestinis laikotarpis – tai laikotarpis nuo Lietuvos vieneto įregistravimo Lietuvos Respublikoje datos (arba nuo jo veiklos vykdymo pradžios, jei Lietuvos vienetas, neįsiregistravo įstatymų nustatyta tvarka) iki mokestinio laikotarpio pabaigos. Nuolatinės buveinės pirmas mokestinis laikotarpis – kalendoriniai metai, kuriais ta nuolatinė buveinė buvo ar turėjo būti įregistruota mokesčių mokėtoja,

paskutinis mokestinis laikotarpis – tai laikotarpis nuo mokestinio laikotarpio pradžios iki mokesčių mokėtojo veiklos pabaigos dienos,

pereinamasis mokestinis laikotarpis – tai mokestinis laikotarpis, kai yra keičiami mokesčių mokėtojo mokestiniai metai. Pereinamojo laikotarpio pradžia yra diena po ankstesnių kalendorinių metų pabaigos (jei ankstesnis mokestinis laikotarpis buvo kalendoriniai metai), o pabaiga – diena prieš naujo mokestinio laikotarpio pradžią. Jei ankstesnis mokestinis laikotarpis nesutapo su kalendoriniais metais, tai pereinamojo laikotarpio pradžia yra diena po ankstesnio mokestinio laikotarpio pabaigos, o pabaiga – diena prieš naujo mokestinio laikotarpio pradžią.

4. Kitos taisyklėse vartojamos sąvokos atitinka PMĮ, MAĮ ir kituose teisės aktuose apibrėžtas sąvokas.

5. Mokestinio laikotarpio deklaracija (ir atitinkami jos priedai), kartu su finansine atskaitomybe (jei teisės aktų nustatyta tvarka ji privalo būti sudaryta) AVMI turi būti pateikiama ne vėliau kaip iki kito mokestinio laikotarpio dešimto mėnesio 1 dienos (iki kitų metų spalio 1 dienos, jei mokestinis laikotarpis yra kalendoriniai metai), o paskutinio mokestinio laikotarpio – ne vėliau kaip per 30 dienų nuo veiklos pabaigos. Vienetai, kuriems nustatytas su ankstesniu mokestiniu laikotarpiu nesutampantis mokestinis laikotarpis, pereinamojo mokestinio laikotarpio deklaracijas ir finansines atskaitomybes (jeigu jas privaloma sudaryti) AVMI turi pateikti ne vėliau kaip iki naujo nustatyto mokestinio laikotarpio dešimto mėnesio 1 dienos.

6. Mokesčių mokėtojai AVMI deklaracijas turi teikti Mokesčių deklaracijų pateikimo, priėmimo, jų pateikimo termino pratęsimo ir veiklos nevykdančių mokesčių mokėtojų laikino atleidimo nuo mokesčių deklaracijų pateikimo taisyklėse (toliau – Deklaracijų pateikimo taisyklės), patvirtintose Valstybinės mokesčių inspekcijos prie Lietuvos Respublikos finansų ministerijos viršininko 2004 m. liepos 9 d. įsakymu Nr. VA-135 (Žin., 2004, Nr. 109-4117; toliau – įsakymas Nr. VA-135), nustatyta tvarka.

7. Jei vienetas pertvarkomas ir pasikeičia jo juridinis statusas (pvz., neribotos civilinės atsakomybės juridinis asmuo pertvarkomas į ribotos civilinės atsakomybės juridinį asmenį), tai turi būti pateikiama viena viso mokestinio laikotarpio (iki pertvarkymo ir po pertvarkymo) deklaracija.

8. MAĮ 78 straipsnyje nustatytais atvejais, kai pradėta vienetų bankroto ar restruktūrizavimo procedūra, šie vienetai per 30 dienų AVMI turi pateikti laikotarpio nuo mokestinio laikotarpio pradžios iki minėtų procedūrų pradžios deklaraciją. Šios deklaracijos pateikimas neatleidžia nuo prievolės pateikti deklaracijos viso mokestinio laikotarpio, jeigu jis pasibaigia iki minėtų procedūrų pabaigos.

9. Veiklos nevykdantys vienetai, kurie pagal įsakymu Nr. VA-135 patvirtintas Deklaracijų pateikimo taisykles laikinai atleidžiami nuo deklaracijų teikimo mokestiniam laikotarpiui nepasibaigus, turi pateikti deklaraciją laikotarpio nuo to mokestinio laikotarpio pradžios iki veiklos vykdymo pabaigos.

10. Deklaracijų neprivalo teikti pelno nesiekiantys vienetai, jeigu jie nevykdo bet kokio pobūdžio ūkinės komercinės veiklos ir negauna pajamų iš tokios veiklos, gautos paramos nenaudoja pagal Lietuvos Respublikos labdaros ir paramos įstatyme nenumatytą paskirtį ir iš vieno paramos teikėjo per mokestinį laikotarpį grynaisiais pinigais negauna 250 minimalių gyvenimo lygių (toliau – MGL) dydžio sumą viršijančios paramos sumos, raštu informavę AVMI apie minėtas deklaracijų nepateikimo priežastis Deklaracijų pateikimo taisyklėse numatyta tvarka.

11. Deklaracijos PLN204, PLN204A, PLN204N ir PLN204U formose pelno mokestį turi deklaruoti:

11.1. PLN204 formos deklaracijoje – Lietuvos vienetai – pelno siekiantys ribotos civilinės atsakomybės juridiniai asmenys.

Šioje deklaracijoje pelno mokestį taip pat turi deklaruoti pagal PMĮ nuolatinėmis buveinėmis laikomi užsienio bankų filialai (skyriai), kurie privalo sudaryti atskiras filialų (skyrių) finansines atskaitomybes pagal Lietuvos banko valdybos nustatytus reikalavimus ir jas teikia Lietuvos bankui bei AVMI.

Nuolatinės buveinės – užsienio valstybių draudimo įmonių filialai, kurie privalo sudaryti atskiras filialų finansines atskaitomybes pagal Lietuvos Respublikos draudimo priežiūros komisijos finansinei atskaitomybei nustatytus reikalavimus ir teikia jas Lietuvos Respublikos draudimo priežiūros komisijai bei AVMI, pelno mokestį turi deklaruoti PLN204 formos deklaracijoje;

11.2. PLN204A formos deklaracijoje – Lietuvos vienetai – neribotos civilinės atsakomybės juridiniai asmenys;

11.3. PLN204N formos deklaracijoje – Lietuvos vienetai, kurie pagal PMĮ laikomi pelno nesiekiančiais vienetais;

12. Prie deklaracijos pridėtini PLN204B, PLN204C, PLN204D, PLN204E ir PLN204K priedai yra deklaracijų sudedamosios dalys ir pildomi šiais atvejais:

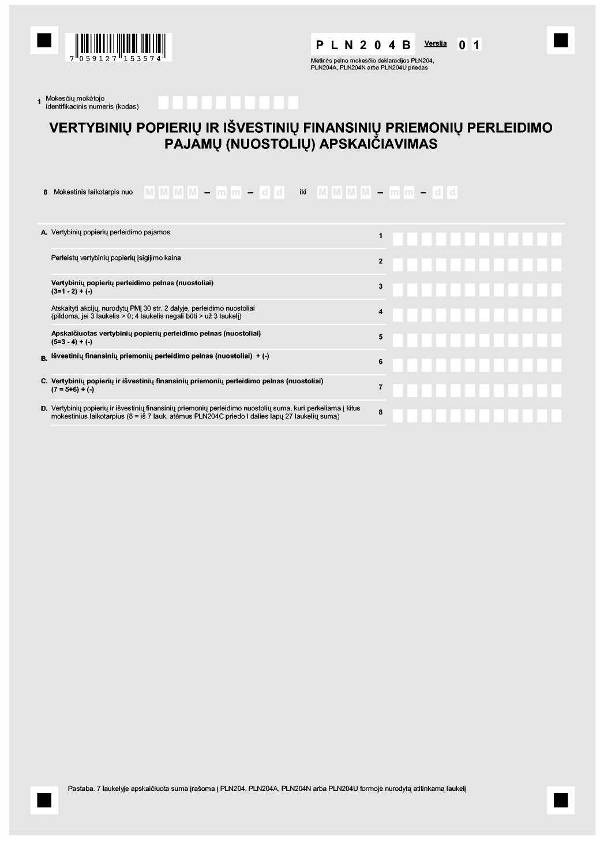

12.1. PLN204B priedas – „Vertybinių popierių ir išvestinių finansinių priemonių perleidimo pajamų (nuostolių) apskaičiavimas“ (toliau – PLN204B priedas) pildomas, jei Lietuvos vienetas ar nuolatinė buveinė per mokestinį laikotarpį perleido vertybinius popierius ir/ar išvestines finansines priemones;

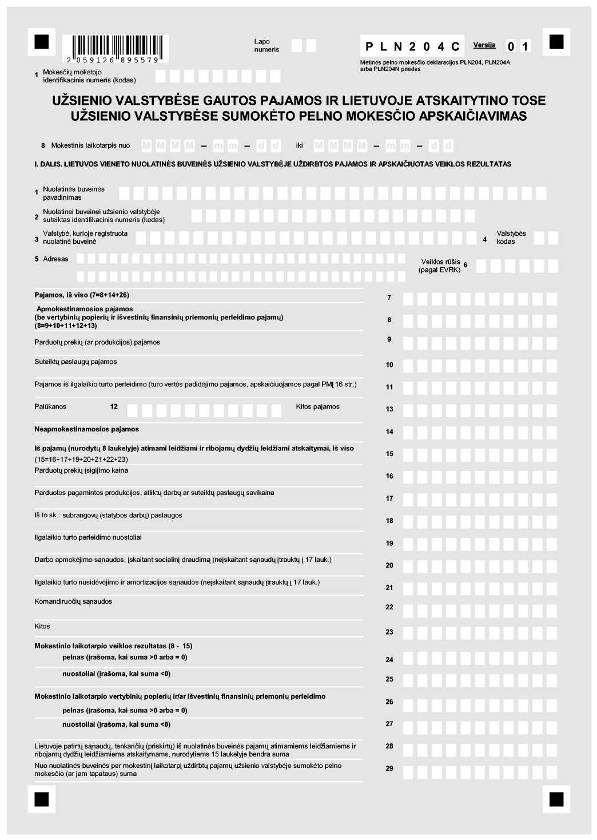

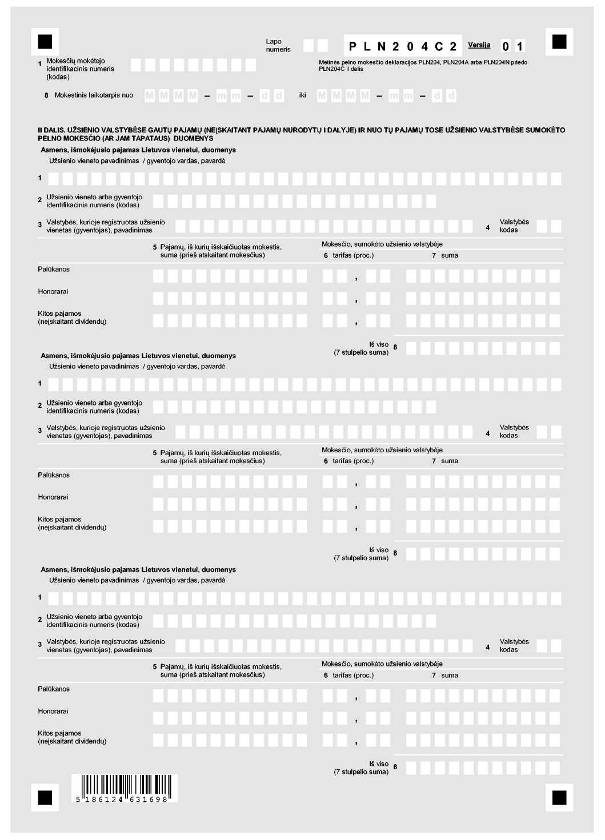

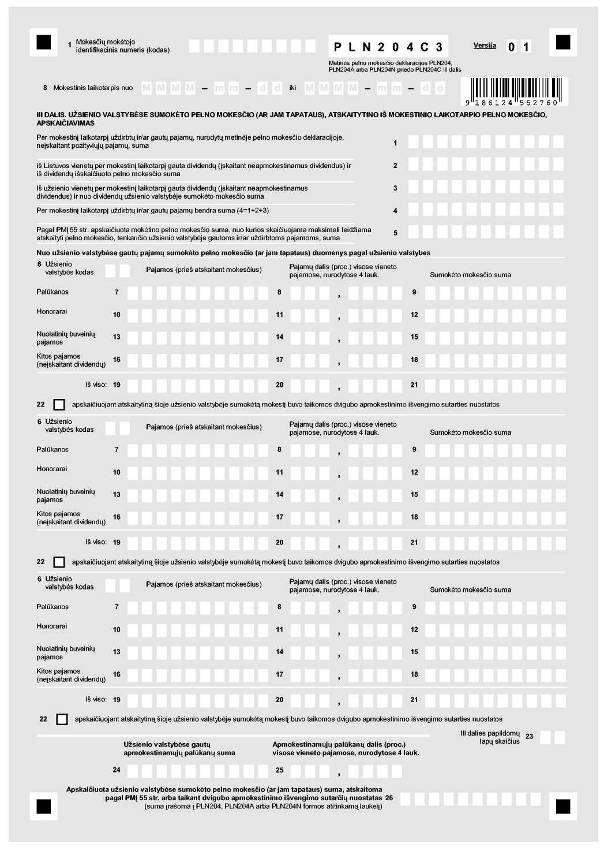

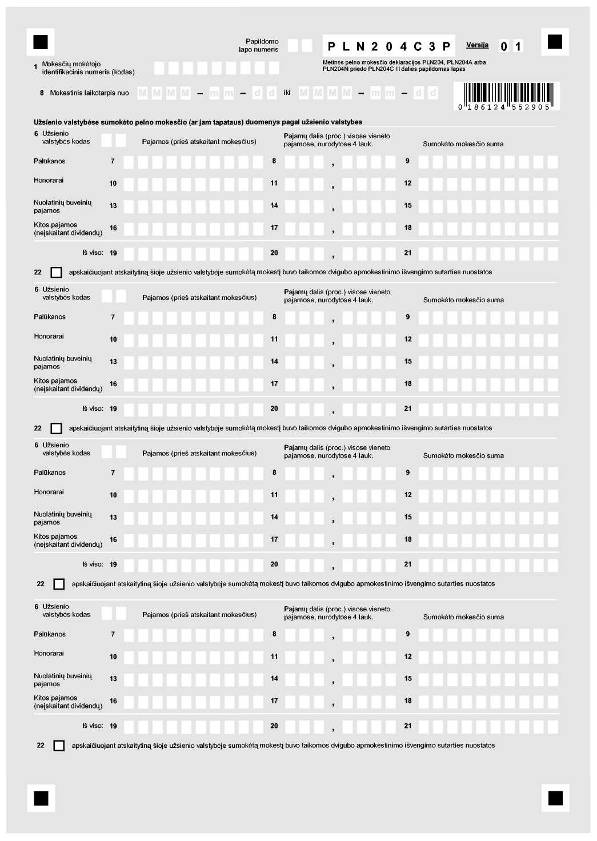

12.2. PLN204C priedas „Užsienio valstybėse gautos pajamos ir Lietuvoje atskaitytino tose užsienio valstybėse sumokėto pelno mokesčio apskaičiavimas“ (toliau – PLN204C priedas) pildomas, jei Lietuvos vienetas vykdo veiklą užsienio valstybėje per nuolatinę buveinę, kurios pajamos yra apmokestinamos toje užsienio valstybėje pagal jos vidaus teisės aktus, ir/ar gavo kitų (ne per nuolatinę buveinę) užsienio valstybėje apmokestinamų pajamų, nuo kurių toje valstybėje sumokėtą pelno mokestį (ar jam tapatų) PMĮ 55 straipsnyje nustatyta tvarka (arba taikydamas tarptautinių dvigubo apmokestinimo išvengimo sutarčių nuostatas) atskaito iš mokestinio laikotarpio pelno mokesčio, mokėtino į biudžetą. Šio priedo nepildo užsienio vienetų nuolatinės buveinės;

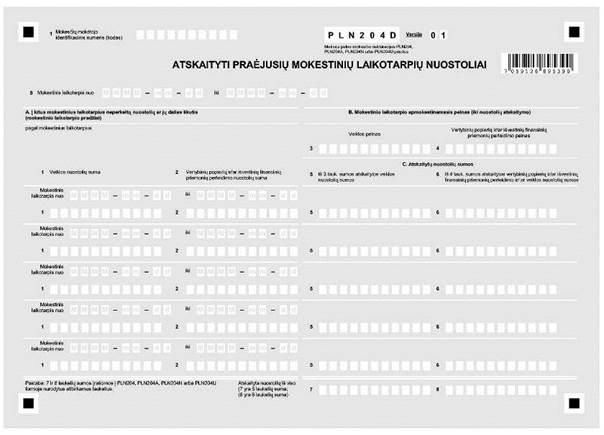

12.3. PLN204D priedas „Atskaityti praėjusių mokestinių laikotarpių nuostoliai“ (toliau – PLN204D priedas) pildomas, jei Lietuvos vienetas ar nuolatinė buveinė PMĮ 30 straipsnyje nustatyta tvarka iš mokestinio laikotarpio pajamų atskaito praėjusiais mokestiniais laikotarpiais susidariusius mokestinius nuostolius;

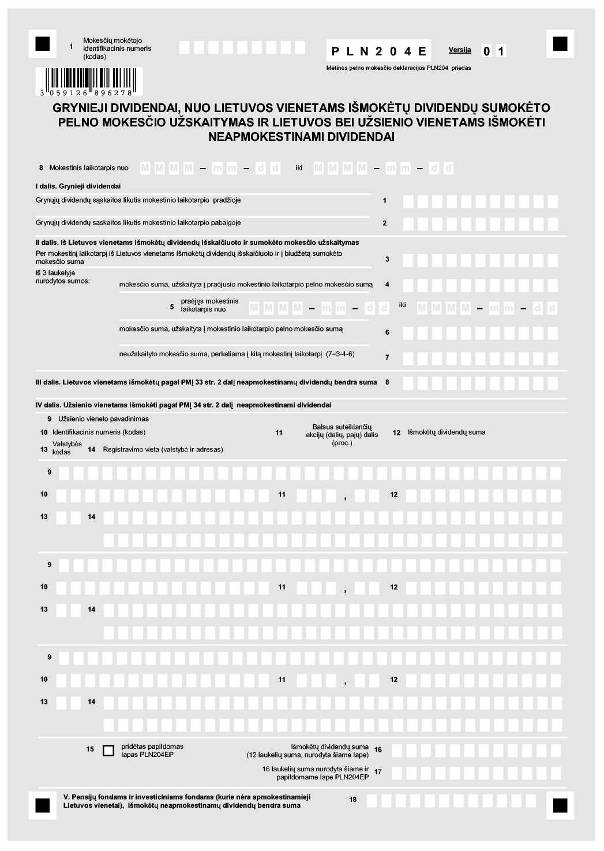

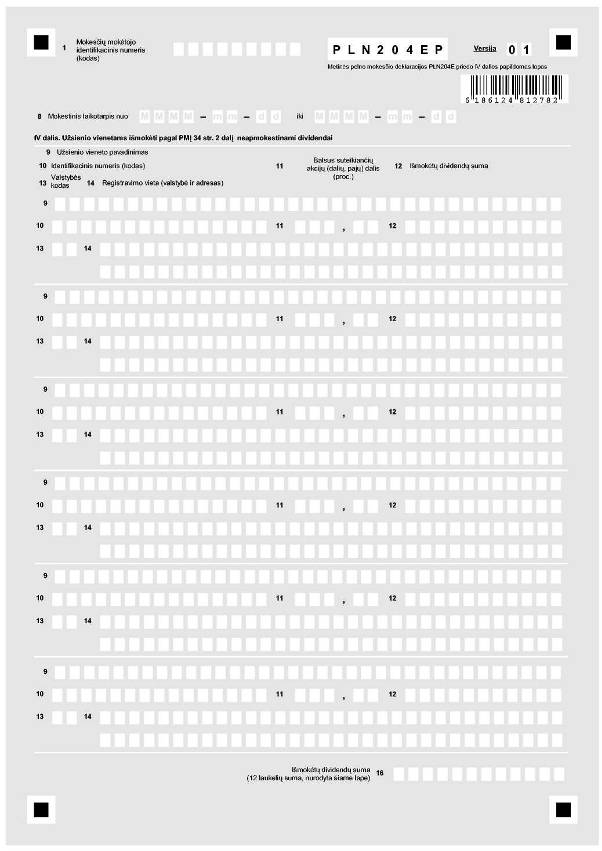

12.4. PLN204E priedas „Grynieji dividendai, nuo Lietuvos vienetams išmokėtų dividendų sumokėto pelno mokesčio užskaitymas ir Lietuvos bei užsienio vienetams išmokėti neapmokestinami dividendai“ (toliau – PLN204E priedas) pildomas, jei Lietuvos vienetas per mokestinį laikotarpį yra gavęs ir/ar išmokėjęs grynųjų dividendų arba kitiems Lietuvos vienetams išmokėjo apmokestinamų dividendų, nuo kurių išskaičiuotą ir į biudžetą sumokėtą pelno mokesčio sumą užskaitė, sumažindamas atitinkamo mokestinio laikotarpio į biudžetą mokėtiną pelno mokestį PMĮ 33 str. 3 dalyje nustatyta tvarka, arba per mokestinį laikotarpį išmokėjo pagal PMĮ 33 str. 2 dalį arba PMĮ 34 str. 2 dalį neapmokestinamų dividendų Lietuvos ar užsienio vienetams, arba išmokėjo dividendų pagal Lietuvos Respublikos teisės aktus įsteigtiems pensijų fondams ar investiciniams fondams, kurie pagal PMĮ nelaikomi apmokestinamaisiais vienetais. Šį priedą pildo Lietuvos vienetai (pelno siekiantys ribotos civilinės atsakomybės juridiniai asmenys), kurie pelno mokestį turi deklaruoti PLN204 formos deklaracijoje;

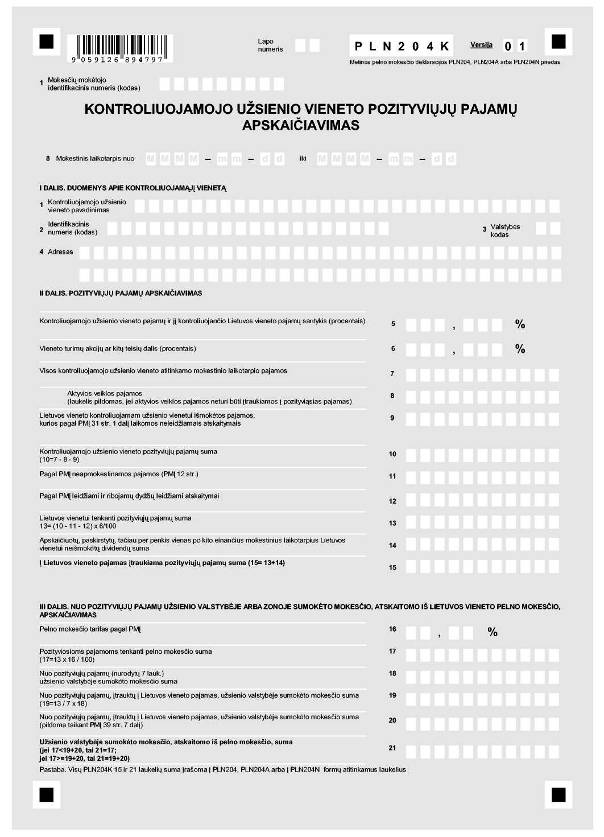

12.5. PLN204K priedas „Kontroliuojamojo užsienio vieneto pozityviųjų pajamų apskaičiavimas“ (toliau – PLN204K priedas) pildomas, jei Lietuvos vienetas pagal PMĮ 39 straipsnio nuostatas turi skaičiuoti kontroliuojamojo užsienio vieneto pozityviąsias pajamas. Šio priedo nepildo užsienio vienetų nuolatinės buveinės.

13. Taisyklių 12 punkte išvardyti priedai, kurių mokesčių mokėtojai pildyti neprivalo, prie deklaracijos nepridedami ir AVMI neteikiami.

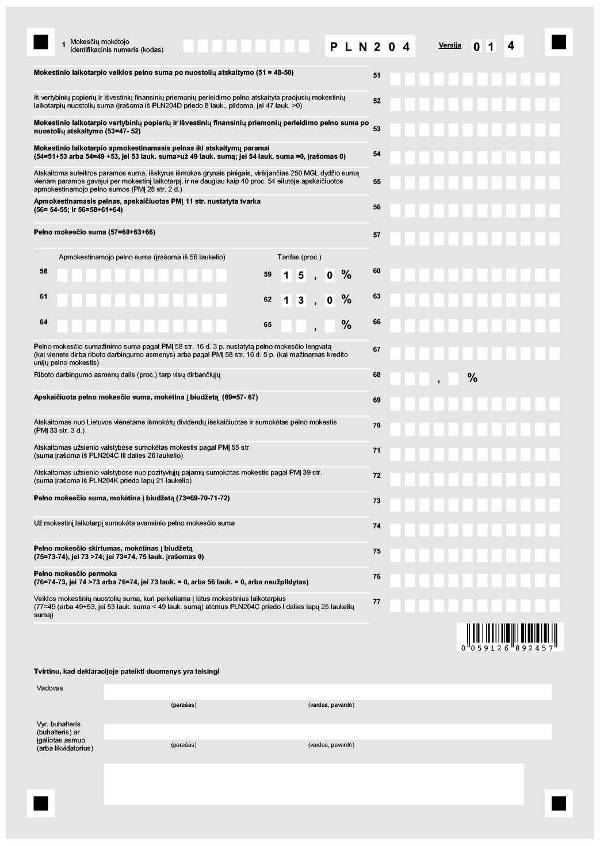

14. Mokesčių mokėtojai turi pildyti ir teikti AVMI platinamas spaustuviniu būdu pagamintas deklaracijų formas arba baltame popieriuje nukopijuotus kokybiškus (nepadidintus ir nesumažintus) tokių deklaracijų formų blankus, VMI prie FM interneto svetainėje (www. vmi. lt) paskelbtas deklaracijos formas. Deklaracija gali būti pateikiama ir elektroniniu būdu.

15. Deklaracijoje piniginės sumos turi būti nurodytos deklaruojamu mokestiniu laikotarpiu nustatytu Lietuvos Respublikos piniginiu vienetu (toliau – piniginis vienetas). Sumos turi būti suapvalinamos: 49 ir mažiau piniginio vieneto dalių – atmetamos, 50 piniginio vieneto dalių ir daugiau – laikomos vienu piniginiu vienetu.

16. Užpildytą deklaraciją turi pasirašyti ją pateikusio vieneto vadovas ir vyriausiasis buhalteris (buhalteris) arba neribotos civilinės atsakomybės juridinio asmens savininkas.

Jei vienetas neturi vyr. buhalterio (buhalterio) ir pagal sutartį jam apskaitos paslaugas teikia ir deklaracijas rengia kitas vienetas, tai deklaraciją vietoj vyr. buhalterio (buhalterio) turi pasirašyti (jei taip nustatyta sutartyje) to vieneto įgaliotas asmuo, nurodyti savo vardą, pavardę, pareigas ir vieneto, suteikusio tokias paslaugas, pavadinimą bei kodą (šie duomenys turi būti įrašomi tam skirtoje laisvoje deklaracijos vietoje).

Likviduojamo vieneto statusą turinčio vieneto deklaraciją turi pasirašyti likvidatorius, o vienetų, kuriems iškeltos bankroto bylos (arba bankroto procedūros vykdomos ne teismo tvarka), deklaracijas pasirašo teismo (ar kreditorių) paskirtas administratorius.

17. Kai deklaraciją pateikia užsienio vienetas, ją gali pasirašyti užsienio valstybės juridinio asmens ar kitos organizacijos atsakingas asmuo (prezidentas, viceprezidentas, direktorius, vyriausiasis buhalteris (buhalteris) ar kitas atitinkamus įgaliojimus turintis asmuo) ir nurodyti savo pareigas, vardą bei pavardę. Užsienio vieneto atsakingas asmuo nuolatinės buveinės deklaraciją gali pasirašyti pats arba jo įgaliotas atstovas.

18. Deklaracijoje apskaičiuojamas apmokestinamasis pelnas ir pelno mokestis:

18.1. Mokestinio laikotarpio apmokestinamasis pelnas apskaičiuojamas PMĮ 11 str. 1 dalyje nustatyta tvarka, iš pajamų atėmus neapmokestinamąsias pajamas, leidžiamus atskaitymus ir ribojamų dydžių leidžiamus atskaitymus. Į Lietuvos vieneto pajamas PMĮ 39 straipsnyje nustatyta tvarka taip pat įskaitomos jo kontroliuojamojo užsienio vieneto pajamos (pozityviosios pajamos) ar jų dalis. Neapmokestinamųjų pajamų sąrašas nustatytas PMĮ 12 straipsnyje. Leidžiami ir ribojamų dydžių leidžiami atskaitymai, nustatyti PMĮ 17 straipsnyje. Pajamos ir sąnaudos pripažįstamos pagal pajamų ir sąnaudų kaupimo bei kitus finansinės atskaitomybės sudarymą reglamentuojančiuose teisės aktuose nustatytus apskaitos principus, jei PMĮ nenustatyta kitaip. Jeigu Lietuvos vienetas, vadovaudamasis PMĮ II skyriaus nuostatomis, taiko pinigų apskaitos principą, tai pajamas jis turi pripažinti faktišku jų gavimo momentu, o sąnaudos pripažįstamos tokia pat tvarka, kaip jos pripažįstamos taikant kaupimo apskaitos principą, tačiau pripažįstamos tik tokios sąnaudos, kurios susijusios su pajamomis, faktiškai gautomis per mokestinį laikotarpį. Visos pajamos nurodomos be pridėtinės vertės mokesčio. Visos išlaidos, kurių pagrindu pripažįstamos sąnaudos, turi būti grindžiamos tik juridinę galią turinčiais dokumentais.

18.2. Pelno nesiekiantys vienetai, vykdantys ūkinę komercinę veiklą, deklaracijoje ne tik apskaičiuoja apmokestinamąjį pelną ir pelno mokestį nuo apmokestinamojo pelno, bet taip pat turi deklaruoti į biudžetą mokėtiną pelno mokestį nuo PMĮ 4 str. 6 dalyje nustatytos mokesčio bazės (gautos paramos, panaudotos ne pagal Lietuvos Respublikos labdaros ir paramos įstatyme nustatytą paramos paskirtį, taip pat iš vieno paramos teikėjo per mokestinį laikotarpį grynaisiais pinigais gautos paramos dalies, viršijančios 250 MGL dydžio sumą), kuris apskaičiuojamas nuo šios mokesčio bazės be jokių atskaitymų, taikant 15 proc. mokesčio tarifą (pagal PMĮ 5 str. 1 d. 4 punktą).

18.3. Nuolatinių buveinių apmokestinamasis pelnas deklaracijoje apskaičiuojamas PMĮ 11 str. 2 dalyje nustatyta tvarka, iš uždirbtų pajamų atėmus neapmokestinamąsias pajamas, ribojamų dydžių leidžiamus atskaitymus ir tokius atskaitymus, kurie susiję su užsienio vieneto pajamų uždirbimu per nuolatines buveines. Užsienio vieneto nuolatinės buveinės uždirbtos pajamos, remiantis PMĮ II skyriaus nuostatomis, pripažįstamos taikant kaupimo apskaitos principą. Jeigu užsienio vienetas vykdo veiklą Lietuvos Respublikos teritorijoje per kelias nuolatines buveines, tai kiekvienos nuolatinės buveinės pajamos (mokesčio bazė) nustatomos atskirai. Nustatant, kokius leidžiamus ir ribojamų dydžių leidžiamus atskaitymus galima atimti iš pajamų, apskaičiuojant nuolatinės buveinės apmokestinamąjį pelną, reikia vadovautis Lietuvos Respublikos Vyriausybės 2002 m. kovo 5 d. nutarimu Nr. 321 patvirtinta Atskaitymų, susijusių su pajamų uždirbimu per nuolatines buveines, nustatymo tvarka (Žin., 2002, Nr. 26-931) ir PMĮ 17 str. 2 dalies nuostatomis. Skaičiuojant nuolatinės buveinės mokestinio laikotarpio apmokestinamąjį pelną, iš uždirbtų pajamų ne per tą nuolatinę buveinę faktiškai patirtos išlaidos (sąnaudos) gali būti atimamos tik turint jas pagrindžiančius dokumentus, užsienio vieneto finansinės atskaitomybės, patvirtintos užsienio vadovo ir finansininko arba jų įgaliotų asmenų, kopiją, skirstomųjų sąnaudų detalizuotą sąrašą, sąnaudų paskirstymo apskaičiavimą.

18.4. Deklaracijos PLN204 formoje apmokestinamasis pelnas (mokestiniai nuostoliai), atsižvelgiant į PMĮ 11 straipsnyje nustatytą apmokestinamojo pelno apskaičiavimo tvarką, apskaičiuojamas netiesioginiu būdu: deklaracijos formoje įrašoma vieneto finansinės atskaitomybės pelno (nuostolių) ataskaitoje nustatyta pelno (nuostolių) iki apmokestinimo suma padidinama (sumažinama) skirtumų, susidarančių tarp finansinėje atskaitomybėje apskaičiuoto pelno (nuostolių) prieš apmokestinimą ir apmokestinamojo pelno, apskaičiuojamo pagal PMĮ 11 straipsnį, sumomis, kurios įrašomos atitinkamuose deklaracijos laukeliuose. Kitose (PLN204A, PLN204N ir PLN204U formų) deklaracijose apmokestinamasis pelnas apskaičiuojamas tiesioginiu būdu – PMĮ 11 straipsnyje nustatyta tvarka.

19. Pelno mokestis mokamas pagal metinę pelno mokesčio deklaraciją. Mokestinio laikotarpio metinis pelno mokestis turi būti sumokėtas ne vėliau kaip paskutinę metinės pelno mokesčio deklaracijos pateikimo termino dieną, t. y. kito mokestinio laikotarpio dešimto mėnesio 1 dieną (kitų metų spalio 1 dieną, jei mokestinis laikotarpis yra kalendoriniai metai), o paskutinio mokestinio laikotarpio – ne vėliau kaip 30 dieną nuo veiklos pabaigos. Jeigu metinėje pelno mokesčio deklaracijoje apskaičiuota pelno mokesčio suma yra didesnė už mokestinį laikotarpį sumokėtą avansinio pelno mokesčio sumą, į biudžetą turi būti sumokamas šis skirtumas. Mokesčio permoka grąžinama MAĮ nustatyta tvarka.

II. DEKLARACIJOS (PLN204 FORMOS) PILDYMAS

A) DEKLARACIJOS (PLN204 FORMOS) I DALIES PILDYMAS

20. Deklaracijos (PLN204 formos) I dalyje turi būti įrašomi tokie deklaraciją pateikiančio mokesčių mokėtojo ir deklaracijos duomenys:

20.1. 1 laukelyje turi būti įrašomas mokesčių mokėtojo identifikacinis numeris (kodas), kuris turi būti pakartojamas visų deklaracijos lapų 1 laukeliuose ir prie deklaracijos pridėtų priedų 1 laukeliuose;

20.4. 4, 5 ir 6 laukeliuose atitinkamai įrašomi telefono, fakso numeriai ir elektroninio pašto adresai;

20.5. po deklaracijos pavadinimu 7 laukelyje turi būti nurodoma deklaracijos pildymo data ir deklaracijos registracijos numeris pagal vieneto nusistatytą dokumentų registravimo tvarką (vieneto išsiunčiamų dokumentų registracijos eilės numeris);

20.6. deklaracijos I dalies 8 laukelyje turi būti nurodomas mokesčių mokėtojo (toliau – vienetas) mokestinis laikotarpis, t. y. mokestinio laikotarpio pradžios ir pabaigos datos:

20.6.1. kai vienetas pateikia viso mokestinio laikotarpio deklaraciją ir jo mokestinis laikotarpis sutampa su kalendoriniais metais, tai 8 laukelyje turi būti įrašomos kalendorinių metų pradžios ir pabaigos datos, pvz., 2006 mokestinių metų deklaracijos 8 laukelyje turi būti įrašyta 2006 01 01 ir 2006 12 31,

20.6.2. jei vienetui nustatytas kitoks (12 mėnesių trukmės) mokestinis laikotarpis, tai 8 laukelyje turi būti įrašomos šio laikotarpio pradžios ir pabaigos datos, pvz., jei vieneto mokestinis laikotarpis prasideda spalio 1 d. ir baigiasi kitų metų rugsėjo 30 d., tai 2006 metais prasidėjusio mokestinio laikotarpio deklaracijos 8 laukelyje turi būti įrašyta 2006 10 01 ir 2007 09 30,

20.6.3. Kai vienetas pateikia trumpesnio negu 12 mėnesių deklaraciją, tai deklaracijos I dalies 8 ir 9 laukeliai turi būti pildomi taip:

20.6.3.1. jei teikiama pirmo mokestinio laikotarpio (prasidėjusio ne nuo mokestinių metų pradžios) deklaracija, tai 8 laukelyje turi būti nurodomas visas mokestinis laikotarpis ir „X“ ženklu pažymimas deklaracijos 9 laukelio langelis „pirmas mokestinis laikotarpis“.

Pvz., jei vieneto, kurio mokestinis laikotarpis sutampa su kalendoriniais metais, pirmas mokestinis laikotarpis prasidėjo nuo 2006 m. gegužės 14 d. (nuo įregistravimo Juridinių asmenų registre datos), tai teikiant 2006 mokestinių metų deklaraciją, 8 laukelyje turi būti įrašoma 2006 01 01 ir 2006 12 31,

20.6.3.2. jei teikiama keičiant mokestinį laikotarpį pereinamojo mokestinio laikotarpio deklaracija, tai jos 8 laukelyje turi būti įrašoma pereinamojo mokestinio laikotarpio pradžios ir pabaigos datos, taip pat „X“ ženklu turi būti pažymimas deklaracijos 9 laukelio langelis „pereinamasis mokestinis laikotarpis“.

Pvz., jei vienetas, kurio mokestinis laikotarpis sutapo su kalendoriniais metais, 2007 metais perėjo prie kito mokestinio laikotarpio, trunkančio nuo spalio 1 d. iki kitų metų rugsėjo 30 d., tai deklaracijos 8 laukelyje turi būti įrašoma 2007 01 01 ir 2007 09 30,

20.6.3.3. jei teikiama veiklą baigusio (likviduojamo ar reorganizuojamo) vieneto paskutinio mokestinio laikotarpio deklaracija, tai 8 laukelyje turi būti nurodomas visas vieneto mokestinis laikotarpis, neatsižvelgiant į tai, kad deklaracijoje pateikiami trumpesnio negu 12 mėnesių mokestinio laikotarpio duomenys, taip pat „X“ ženklu turi būti pažymėtas deklaracijos 9 laukelio langelis „paskutinis mokestinis laikotarpis“ ir specialiai pažymėtoje vietoje turi būti įrašoma veiklos pabaigos data.

Pvz., jei likviduojamo vieneto statusą turintis vienetas, kurio mokestinis laikotarpis sutampa su kalendoriniais metais, veiklą baigė 2007 m. rugsėjo 20 d., tai deklaracijos 8 laukelyje turi būti įrašoma 2007 01 01 ir 2007 12 31, o specialiai pažymėtoje vietoje įrašoma veiklos pabaigos data – 2007 09 20,

20.6.3.4. kai vienetas, pradėjęs bankroto ar restruktūrizavimo procedūrą, MAĮ 78 straipsnyje numatytais atvejais teikia laikotarpio nuo mokestinio laikotarpio pradžios iki minėtų procedūrų pradžios deklaraciją, tai 8 laukelyje turi būti nurodomas visas vieneto mokestinis laikotarpis, neatsižvelgiant į tai, kad deklaracijoje pateikiami nepasibaigusio mokestinio laikotarpio duomenys, „X“ ženklu turi būti pažymimas deklaracijos 9 laukelio langelis „laikotarpis nuo mokestinio laikotarpio pradžios iki bankroto ar restruktūrizavimo procedūrų pradžios“ ir specialiai pažymėtoje vietoje turi būti įrašoma šių procedūrų pradžios data. Jei vieneto bankroto ar restruktūrizavimo procedūra prasidėjo pereinamuoju mokestiniu laikotarpiu, tai tokiu atveju 8 laukelyje reikia įrašyti pereinamojo laikotarpio pradžios ir pabaigos datą (kaip nurodyta taisyklių 20.6.3.2 punkte) ir pažymėti du deklaracijos 9 laukelio langelius: „laikotarpis nuo mokestinio laikotarpio pradžios iki bankroto ar restruktūrizavimo procedūrų pradžios“ ir „pereinamasis mokestinis laikotarpis“.

Pvz., jei teismo nutartis iškelti vienetui (kurio mokestinis laikotarpis sutampa su kalendoriniais metais) bankroto bylą įsiteisėjo 2007 m kovo 1 d., tai vienetas, vadovaudamasis MAĮ 78 straipsnio nuostatomis, turi pateikti laikotarpio nuo 2007-01-01 iki 2007-03-01 deklaraciją. Tačiau deklaracijos 8 laukelyje jis turi įrašyti viso mokestinio laikotarpio pradžios ir pabaigos datas, t.y. 2007 01 01 ir 2007 12 31, ir specialiai pažymėtoje vietoje įrašyti bankroto pradžios datą – 2007 03 01,

20.6.3.5. veiklos nevykdantys vienetai, kurie pagal įsakymo Nr. VA-135 nuostatas, laikinai atleidžiami nuo deklaracijų teikimo mokestiniam laikotarpiui nepasibaigus, pildomos mokestinio laikotarpio deklaracijos 8 laukelyje turi nurodyti visą mokestinį laikotarpį. Pvz., jei vienetas, kurio mokestinis laikotarpis sutampa su kalendoriniais metais, įsakyme Nr. VA-135 nustatyta tvarka atleidžiamas nuo deklaracijos teikimo veiklos nevykdymo laikotarpiu nuo 2007-06-01 iki 2008-03-31, ir jis tuo laikotarpiu veiklos nevykdė, tai teikiamos 2007 mokestinių metų deklaracijos 8 laukelyje turi būti įrašoma: 2007 01 01 ir 2007 12 31. Pradėjus vykdyti veiklą, teikiamos 2008 mokestinių metų deklaracijos 8 laukelyje turi būti įrašoma: 2008 01 01 ir 2008 12 31,

20.7. Jei vienetas per mokestinį laikotarpį vykdė sandorius su vienetais, įregistruotais ar kitaip organizuotais tikslinėse teritorijose, tai „X“ ženklu atitinkamai turi būti pažymimas deklaracijos 10 laukelis. Tikslinių teritorijų sąrašas patvirtintas Lietuvos Respublikos finansų ministro 2001 m. gruodžio 22 d. įsakymu Nr. 344 „Dėl tikslinių teritorijų sąrašo patvirtinimo“ (Žin., 2001, Nr. 110-4021).

20.8. Deklaracijos I dalies 11 laukelyje reikia nurodyti vieneto mokestinio laikotarpio vidutinį sąrašinį darbuotojų skaičių. Vidutinis sąrašinis darbuotojų skaičius apskaičiuojamas pagal Lietuvos Respublikos finansų ministro 2002 m. gegužės 15 d. įsakymu Nr. 134 patvirtintas Vidutinio metų sąrašinio darbuotojų skaičiaus apskaičiavimo taisykles (Žin., 2002, Nr. 51-1955; 2004, Nr. 19-598).

20.9. Deklaracijos I dalies 12, 13 ir 14 laukeliuose reikia įrašyti vieneto faktiškai vykdomos veiklos kodus pagal Ekonominės veiklos rūšių klasifikatorių (nurodant klasę arba poklasį, t. y. ne mažiau kaip 4 kodo skaitmenis). Kai vienetas užsiima viena veiklos rūšimi, pildomas tik 12 laukelis, kai dviem – 12 ir 13 laukeliai, o kai trimis ir daugiau veiklos rūšių – 12, 13 ir 14 laukeliuose reikia įrašyti visų trijų arba trijų pagrindinių vykdomos veiklos rūšių, iš kurių uždirbama daugiausia pajamų, kodus.

Už 2008 metais prasidėjusį ir vėlesnius mokestinius laikotarpius teikiamos Deklaracijos I dalies 12, 13 ir 14 laukeliuose reikia įrašyti vieneto faktiškai vykdomos veiklos rūšių kodus pagal Ekonominės veiklos rūšių klasifikatorių (EVRK 2 red.), patvirtintą Statistikos departamento prie Lietuvos Respublikos Vyriausybės generalinio direktoriaus 2007 m. spalio 31 d. įsakymu Nr. DĮ-226 (Žin., 2007, Nr. 119-4877, toliau – EVRK 2 red.): klasė ir poklasis (6 skaitmenys). Jeigu poklasio nėra, penktame ir šeštame Deklaracijos I dalies 12, 13 ir 14 laukelių langelyje įrašomi 0 (nuliai).

Tuo atveju, jeigu nustatytas kitoks mokestinis laikotarpis (nesutampantis su kalendoriniais metais), teikiamos už 2007 metais prasidėjusį–2008 metais pasibaigusį mokestinį laikotarpį Deklaracijos I dalies atitinkamuose laukeliuose reikia įrašyti vieneto faktiškai vykdomos veiklos rūšių kodus pagal EVRK 2 red.

Teikiamos patikslintos, t.y. iki 2008 metais prasidėjusio, mokestinio laikotarpio Deklaracijos I dalies atitinkamuose laukeliuose veiklos rūšių kodus reikia nurodyti pagal tą mokestinį laikotarpį galiojusį Ekonominės veiklos rūšių klasifikatorių.

Punkto pakeitimai:

Nr. VA-10, 2008-01-31, Žin., 2008, Nr. 17-619 (2008-02-09); Žin., 2008, Nr. 19-0 (2008-02-14), i. k. 1082055ISAK000VA-10

20.10. Deklaracijos I dalies 15 laukelyje „X“ ženklu turi būti pažymėti tie PLN204, PLN204C, PLN204D, PLN204E, PLN204K priedai, kuriuos vienetas privalo užpildyti ir pridėti prie deklaracijos.

B) DEKLARACIJOS (PLN204 FORMOS) II DALIES PILDYMAS

21. Deklaracijos II dalies 18 laukelyje turi būti įrašoma visų vieneto pajamų (apmokestinamųjų ir neapmokestinamųjų), įtrauktų į mokesčio bazę, apskaičiuojant apmokestinamąjį pelną, bendra suma, tarp jų ir pozityviosios pajamos. Jei pagal dvigubo apmokestinimo išvengimo sutarties nuostatas, panaikinant Lietuvos vieneto pajamų, gautų ir/ar uždirbtų per užsienio valstybėje esančią nuolatinę buveinę, dvigubą apmokestinimą, taikomas atleidimo metodas, t. y. Lietuvos vieneto nuolatinės buveines uždirbamos pajamos nuo pelno mokesčio Lietuvoje atleidžiamos, tai tokios nuolatinės buveinės pajamos į Lietuvos vieneto mokesčio bazę neįtraukiamos ir jų suma į deklaracijos 18 laukelį neturi būti įrašoma.

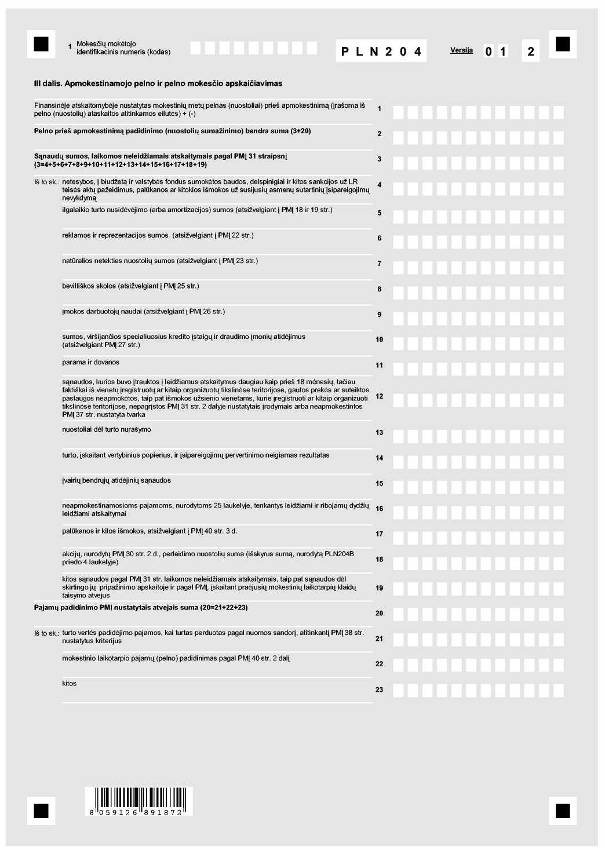

C) DEKLARACIJOS (PLN204 FORMOS) III DALIES PILDYMAS

22. Deklaracijos III dalyje apskaičiuojamas mokestinio laikotarpio apmokestinamasis pelnas (nuostoliai) ir į biudžetą mokėtinas pelno mokestis.

23. Deklaracijos III dalies 1 laukelyje iš metinės finansinės atskaitomybės pelno (nuostolių) ataskaitos turi būti įrašoma pelno (nuostolių) prieš apmokestinimą suma. Jei pelno (nuostolių) ataskaitoje apskaičiuoti nuostoliai, tai šiame laukelyje nuostolių suma įrašoma su minuso (–) ženklu.

24. Deklaracijos III dalies 2 laukelyje turi būti įrašoma bendra pelno prieš apmokestinimą padidinimo (nuostolių sumažinimo) suma (3 ir 20 laukelių suma).

25. Deklaracijos III dalies 3 laukelyje turi būti nurodoma bendra neleidžiamų atskaitymų, nurodytų PMĮ 31 str. 1 dalyje, suma, kurią sudaro 4–19 laukeliuose įrašytos vieneto atskirų neleidžiamų atskaitymų (atskirų deklaracijoje pažymėtų pavadinimų) sumos:

25.1. 4 laukelyje turi būti įrašomos kitiems Lietuvos ir užsienio vienetams sumokėtų ir (arba) mokėtinų netesybų, į biudžetą ir valstybės fondus sumokėtų baudų, delspinigių ir kitų už Lietuvos Respublikos teisės aktų pažeidimus skirtų sankcijų sumos, taip pat palūkanų ar kitokių išmokų už susijusių asmenų sutartinių įsipareigojimų nevykdymą nustatytos sumos.

25.2. 5 laukelyje turi būti įrašomos ilgalaikio turto nusidėvėjimo ar amortizacijos sąnaudų sumos, didesnės už nusidėvėjimo ar amortizacijos sąnaudų sumas, apskaičiuojamas PMĮ 18–19 straipsniuose nustatyta tvarka.

Pvz., jei pagal apskaitoje taikomus ilgalaikio turto nusidėvėjimo normatyvus apskaičiuojama didesnė nusidėvėjimo suma, negu būtų apskaičiuota taikant PMĮ 1 priedėlyje nustatytus ilgalaikio turto nusidėvėjimo arba amortizacijos normatyvus, tai skirtumo suma įrašoma deklaracijos 5 laukelyje. Apskaičiuojant apmokestinamąjį pelną, nuo ilgalaikio turto perkainojimo rezultato nusidėvėjimas neskaičiuojamas (PMĮ 19 str. 3 dalis), todėl deklaracijos 5 laukelyje turi būti įrašoma nuo ilgalaikio turto perkainotos dalies per mokestinį laikotarpį apskaičiuota ir apskaitoje sąnaudoms priskirta nusidėvėjimo suma. Šiame laukelyje taip pat turi būti įrašomi nusidėvėjimo (ar amortizacijos) sumų skirtumai, kai apskaitoje nusidėvėjimas (arba amortizacija) skaičiuojamas nuo didesnės ilgalaikio turto įsigijimo kainos negu įsigijimo kainos, nustatomos pagal PMĮ 14 straipsnio nuostatas; prestižo amortizacijos sumos, išskyrus prestižo amortizacijos sumas, laikomas ribojamų dydžių atskaitymais pagal PMĮ 18 str. 9 dalį, ir kitos ilgalaikio turto nusidėvėjimo (ar amortizacijos) skaičiavimo apskaitoje ir pagal PMĮ nuostatas skirtumų sumos.

25.3. 6 laukelyje turi būti įrašomos reklamos ir reprezentacijos sąnaudos, didesnės negu iš pajamų leidžiamos atskaityti PMĮ 22 straipsnyje nustatyta tvarka.

25.4. 7 laukelyje turi būti įrašomos prekių (žaliavų, produkcijos) natūralios netekties nuostolių sumos, didesnės už natūralios netekties nuostolių sumas, leidžiamas atskaityti iš pajamų PMĮ 23 straipsnyje nustatyta tvarka. Jei vieneto faktiškai patirtų prekių (žaliavų, produkcijos) natūralios netekties nuostolių suma yra didesnė kaip 1 proc. visų jo pajamų, tai natūralios netekties nuostolių sumos dalis, didesnė kaip 1 proc. visų jo pajamų, turi būti priskiriama neleidžiamiems atskaitymams ir įrašoma 7 laukelyje.

25.5. 8 laukelyje turi būti įrašomos nurašytų beviltiškų skolų sumos, kurios atsižvelgiant į PMĮ 25 straipsnio reikalavimus, nepriskiriamos ribojamų dydžių leidžiamiems atskaitymams. Šiame laukelyje taip pat turi būti įrašomos vieneto apskaitoje sąnaudoms priskirtos abejotinų skolų sumos.

25.6. 9 laukelyje turi būti įrašomos pagal PMĮ 26 straipsnio nuostatas darbuotojų naudai mokamos įmokos, didesnės už šiame straipsnyje nustatytas ribojamų dydžių leidžiamiems atskaitymams priskirtinas sumas.

25.7. 10 laukelyje turi būti įrašomos kredito įstaigų specialiųjų atidėjimų ir draudimo įmonių techninių atidėjinių sumos, didesnės už PMĮ 27 straipsnyje nustatyta tvarka iš pajamų atskaitomas sumas.

25.8. 11 laukelyje turi būti įrašomos apskaitoje sąnaudoms priskirtos dovanų ir suteiktos paramos išlaidų sumos. PMĮ 28 straipsnyje nustatyta tvarka iš pajamų atskaitomos suteiktos paramos sumos įrašomos deklaracijos 55 laukelyje.

25.9. 12 laukelyje turi būti įrašoma išmokų užsienio vienetams suma, neapmokestinta PMĮ 37 straipsnyje nustatyta tvarka, taip pat suma sąnaudų, kurios buvo įtrauktos į leidžiamus atskaitymus daugiau kaip prieš 18 mėnesių, tačiau iš vienetų, įregistruotų ar kitaip organizuotų tikslinėse teritorijose, įsigytos prekės ar paslaugos faktiškai neapmokėtos, taip pat suma išmokų užsienio vienetams, kurie įregistruoti ar kitaip organizuoti tikslinėse teritorijose, jei tos išmokos nepagrįstos PMĮ 31 str. 2 dalyje nustatytais įrodymais. Įrodymų pateikimo tvarka nustatyta Valstybinės mokesčių inspekcijos prie Lietuvos Respublikos finansų ministerijos viršininko 2002 m. rugsėjo 4 d. įsakymu Nr. 258 „Dėl Lietuvos vieneto arba per nuolatinę buveinę veikiančio užsienio vieneto tikslinėse teritorijose įregistruotiems ar kitaip organizuotiems užsienio vienetams išmokamų išmokų pripažinimo leidžiamais atskaitymais įrodymų pateikimo vietos mokesčių administratoriui taisyklių patvirtinimo“ (Žin., 2002, Nr. 91-3927).

25.10. 13 laukelyje turi būti įrašomos turto nurašymo nuostolių sumos, pvz., kai nurašomas netinkamas naudoti dar nenudėvėtas (ar neamortizuotas) ilgalaikis turtas, tai šio turto įsigijimo kaina, sumažinta ribojamų dydžių leidžiamiems atskaitymams priskirta nusidėvėjimo (ar amortizacijos) suma, turi būti įrašoma šiame laukelyje.

25.11. 14 laukelyje turi būti įrašomos neleidžiamiems atskaitymams priskiriamos turto ir įsipareigojimų (išskyrus išvestinių finansinių priemonių, įsigytų rizikai drausti) perkainojimo, atlikto teisės aktų nustatyta tvarka, sąnaudų sumos. Pvz., šiame laukelyje gali būti įrašomos apskaitoje pripažintų turto vertės sumažėjimo nuostolių, perkainojus ilgalaikį materialųjį turtą, akcijas, nukainojus pagamintą produkciją, sąnaudų sumos.

25.12. 15 laukelyje turi būti įrašomos sumos vieneto įvairių bendrųjų atidėjinių sąnaudoms (išskyrus specialiuosius kredito įstaigų ir draudimo įmonių atidėjimus, numatytus PMĮ 27 straipsnyje). Kai vienetas faktiškai patiria išlaidų, kurioms buvo skirtas atidėjinys, tai tokių išlaidų sumos turi būti įrašomos deklaracijos 43 laukelyje, jei šios išlaidos pagal PMĮ laikomos leidžiamais ar ribojamų dydžių leidžiamais atskaitymais.

25.13. 16 laukelyje turi būti įrašomos neleidžiamais atskaitymais pagal PMĮ 31 str. 1 d. 17 punktą laikomos neapmokestinamosioms pajamoms, nurodytoms PMĮ 12 straipsnyje (deklaracijos 25 laukelyje), tenkančios leidžiamų ir ribojamų dydžių leidžiamų atskaitymų sumos. Pvz., šiame laukelyje įrašoma sveikatos priežiūros įstaigų pajamoms už paslaugas, finansuojamas iš Privalomojo sveikatos draudimo fondo lėšų, tenkanti leidžiamų ir ribojamų dydžių leidžiamų atskaitymų suma, draudimo įmonių uždirbtoms gyvybės draudimo įmokoms, kurios neapmokestinamos pagal PMĮ 12 str. 5 punktą, tenkanti leidžiamų ir ribojamų dydžių leidžiamų atskaitymų suma, išlaidų (nuostolių) sumos, kompensuotos draudimo išmokomis.

25.14. 17 laukelyje turi būti įrašomos Lietuvos vieneto mokamų palūkanų už kontroliuojamąjį skolintą kapitalą, taip pat su Lietuvos vieneto pelno, pajamų dydžiu ar panašiu veiklos kriterijumi susijusių mokamų palūkanų ar nuomos mokesčio sumos, laikomos neleidžiamais atskaitymais pagal Lietuvos Respublikos Vyriausybės 2003 m. gruodžio 9 d. nutarimu Nr. 1575 patvirtintas Pajamų arba išmokų apibūdinimo iš naujo taisykles (Žin., 2003, Nr. 116-5289).

25.15. 18 laukelyje turi būti įrašoma pagal PMĮ 30 str. 2 dalį neleidžiamiems atskaitymams priskiriama vieneto, kuris įregistruotas ar kitaip organizuotas Europos ekonominės erdvės valstybėje arba valstybėje, su kuria sudaryta ir taikoma dvigubo apmokestinimo išvengimo sutartis, akcijų perleidimo nuostolių, neperkeliamų į kitus mokestinius laikotarpius, suma. Šiame laukelyje neįrašoma ta tokių akcijų perleidimo nuostolių dalis, kuri, remiantis PMĮ 30 str. 2 dalimi, atskaitoma iš mokestinio laikotarpio vertybinių popierių perleidimo pelno (tokia atskaitomų nuostolių suma turi būti įrašyta PLN204B priedo 4 laukelyje). Deklaracijos III dalies 18 laukelis turi būti pildomas teikiant 2007 metais prasidėjusio ir vėlesnių mokestinių laikotarpių deklaraciją.

25.16. 19 laukelyje turi būti įrašomos kitų, deklaracijoje neįvardytų, pagal PMĮ 31 straipsnį neleidžiamų atskaitymų sumos (sąnaudų, nesusijusių su pajamų uždirbimu ir neįprastinių vieneto vykdomai veiklai, taip pat sąnaudų, kurių pripažinimo apskaitoje ir pagal PMĮ laikotarpiai skiriasi, sumos, taip pat neleidžiamiems atskaitymams priskiriamos praėjusių mokestinių laikotarpių sąnaudų sumos, kai taisant tų laikotarpių deklaracijų klaidas ir netikslumus, tokios sąnaudos įtraukiamos į ataskaitinio mokestinio laikotarpio pelno (nuostolių) ataskaitą). Pvz., šiame laukelyje įrašoma vieneto padarytos žalos atlyginimo suma, mokesčių sumos, didesnės už sumas, priskiriamas leidžiamiems atskaitymams pagal PMĮ 24 straipsnį, narių mokesčių, įnašų ir įmokų sumos, didesnės už PMĮ 29 straipsnyje nustatyta tvarka iš pajamų atskaitomas sumas, ir kitų neleidžiamų atskaitymų sumos.

26. Deklaracijos III dalies 20 laukelyje turi būti įrašoma bendra pajamų, kuriomis, apskaičiuojant apmokestinamąjį pelną, turi būti padidinama pelno mokesčio bazė, suma:

26.1. 21 laukelyje turi būti įrašoma turto vertės padidėjimo pajamų suma, apskaičiuojama tais atvejais, kai turtas perduotas pagal nuomos sandorį, atitinkantį PMĮ 38 straipsnyje nustatytus kriterijus. Jei vieneto turtas arba turtinis kompleksas yra perduotas pagal nuomos sandorį, kuris atitinka šiame straipsnyje nustatytus kriterijus, tai apskaičiuojant pelno mokestį, toks turto ar turtinio komplekso perdavimas apmokestinamas kaip pardavimas, o tokio turto vertės padidėjimo pajamos įskaitomos į pajamas to mokestinio laikotarpio, kurį šis turtas buvo perduotas nuomininkui pagal tikrąją rinkos kainą. Deklaracijos 21 laukelyje turi būti įrašoma turto vertės padidėjimo pajamų suma – perduoto pagal nuomos sandorį turto tikrosios rinkos kainos ir įsigijimo kainos (sumažintos nusidėvėjimo suma iki turto perdavimo įtraukta į ribojamų dydžių leidžiamus atskaitymus) skirtumas.

26.2. 22 laukelyje turi būti įrašomos pajamų (pelno) padidinimo sumos pagal PMĮ 40 str. 2 dalies nuostatas.

26.3. 23 laukelyje turi būti įrašomos kitos mokestinio laikotarpio pajamų padidinimo dėl skirtingo jų pripažinimo pagal PMĮ ir apskaitoje sumos. Pvz., šiame laukelyje įrašomos vienetų pelno (nuostolių) ataskaitoje nepripažintos turto vertės padidėjimo pajamos, apskaičiuojamos tais atvejais, kai reorganizavimas ar perleidimas neatitinka PMĮ 41 straipsnyje nustatytų sąlygų, arba mokestiniu laikotarpiu pajamomis nepripažintos neigiamo prestižo sumos, kurios turi būti įtraukiamos į pajamas pagal PMĮ 7 str. 2 ir 3 dalį.

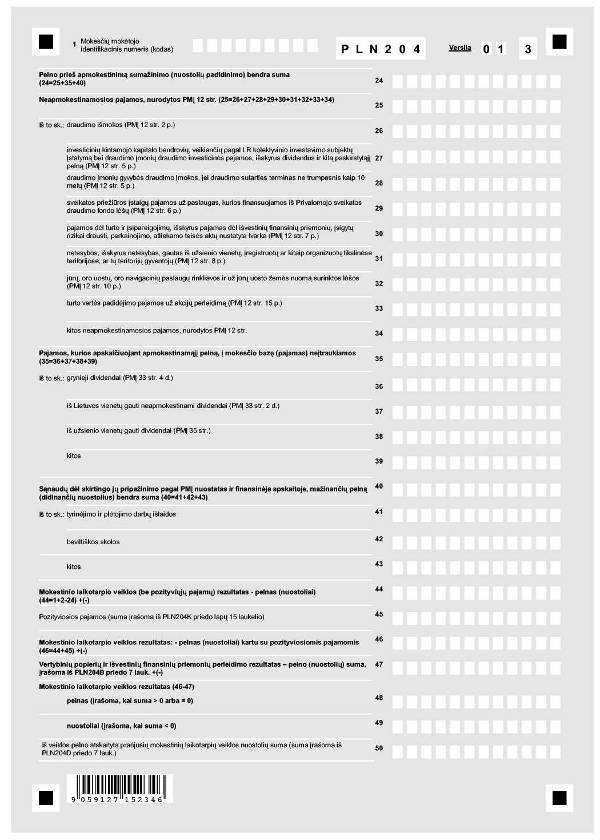

27. Deklaracijos III dalies 24 laukelyje turi būti įrašoma bendra pelno prieš apmokestinimą sumažinimo (nuostolių padidinimo) suma, kurią sudaro pagal PMĮ nuostatas neapmokestinamosios pajamos (deklaracijos 25 laukelis), ir pajamos, kurios, apskaičiuojant apmokestinamąjį pelną, į mokesčio bazę (pajamas) neįtraukiamos (deklaracijos 35 laukelis), bei sąnaudos (faktiškai patirtos išlaidos), kurių pripažinimo sąnaudomis laikotarpis apskaitoje ir pagal PMĮ skiriasi, ir kurios gali būti atskaitomos iš mokestinio laikotarpio pajamų (deklaracijos 40 laukelis).

28. Deklaracijos III dalies 25 laukelyje turi būti įrašoma bendra neapmokestinamųjų pajamų suma.

Kokios pajamos priskiriamos neapmokestinamosioms pajamoms, nustatyta PMĮ 12 straipsnyje. Jei vienetas gavo neapmokestinamųjų pajamų, kurių pavadinimai deklaracijos 26–33 laukeliuose nėra įvardyti, jų sumos turi būti įrašomos deklaracijos 34 laukelyje.

Deklaracijos III dalies 33 laukelis (kuriame turi būti įrašomos neapmokestinamosioms pajamoms pagal PMĮ 12 str. 15 punktą priskiriamos turto vertės padidėjimo pajamos už vieneto – pelno mokesčio ar jam tapataus mokesčio mokėtojo, įregistruoto ar kitaip organizuoto Europos ekonominės erdvės valstybėje arba valstybėje, su kuria sudaryta ir taikoma dvigubo apmokestinimo išvengimo sutartis, akcijų perleidimą, jei tenkinamos visos kitos PMĮ 12 str. 15 punkto sąlygos) pildomas, teikiant 2007 metais prasidėjusio ir vėlesnių mokestinių laikotarpių deklaraciją.

29. Deklaracijos III dalies 35 laukelyje turi būti įrašoma bendra suma pajamų, kurios, apskaičiuojant apmokestinamąjį pelną, į mokesčio bazę (pajamas) pagal PMĮ nuostatas neįtraukiamos. Šioms pajamoms priskiriamos sumos įrašomos 36–39 laukeliuose:

29.1. 36 laukelyje turi būti įrašoma vieneto iš kitų Lietuvos vienetų gautų grynųjų dividendų suma (t.y. apmokestinamų dividendų, iš kurių jau išskaičiuotas pelno mokestis, arba dividendų, kuriuos vienetui kitas Lietuvos vienetas išmokėjo iš grynųjų dividendų sąskaitos).

29.2. 37 laukelyje turi būti įrašoma iš Lietuvos vienetų gautų pagal PMĮ 33 str. 2 dalį neapmokestinamų dividendų suma.

29.3. 38 laukelyje turi būti įrašoma iš užsienio vienetų gautų dividendų (apmokestinamų ir neapmokestinamų) suma.

29.4. 39 laukelyje turi būti įrašomos kitų pajamų, neįtraukiamų į mokesčio bazę, suma (pvz., pelno (nuostolių) ataskaitoje į pajamas įtraukta vienetui tenkanti kito vieneto, į kurį investuota, grynojo pelno dalies suma (taikant nuosavybės metodą), pajamomis pripažintos neigiamo prestižo sumos, jei šios sumos, atsižvelgiant į PMĮ 7 str. 2 bei 3 dalį, mokestiniu laikotarpiu pajamomis nepripažįstamos.

30. Deklaracijos III dalies 40 laukelyje turi būti įrašoma bendra sąnaudų (leidžiamų ar ribojamų dydžių leidžiamų atskaitymų), kurios, apskaičiuojant apmokestinamąjį pelną, atimamos iš pajamų, kai jų pripažinimo sąnaudomis laikotarpiai apskaitoje ir, apskaičiuojant apmokestinamąjį pelną, skiriasi. Tokių sąnaudų (leidžiamų ar ribojamų dydžių leidžiamų atskaitymų) sumos turi būti įrašomos 41–43 laukeliuose:

30.1. 41 laukelyje turi būti įrašomos apskaitoje sąnaudoms nepriskirtos tyrinėjimo ir plėtojimo darbų išlaidos (apskaitoje skaičiuojamos tokių išlaidų amortizacijos sumos, kaip neleidžiami atskaitymai, įrašomos 5 laukelyje).

30.2. 42 laukelyje turi būti įrašomos ribojamų dydžių leidžiamais atskaitymais pripažįstamos beviltiškų skolų sumos, kai jų pripažinimo laikotarpiai apskaitoje ir pagal PMĮ skiriasi. Pvz., jei vienetas vieną mokestinį laikotarpį pripažino skolą abejotina ir jos sumą, kaip neleidžiamus atskaitymus, įrašė 8 laukelyje, o kitą mokestinį laikotarpį abejotiną skolą pripažinęs beviltiška surinko Lietuvos Respublikos finansų ministro 2002 m. vasario 11 d. įsakymu Nr. 40 patvirtintoje Skolų beviltiškumo ir pastangų šioms skoloms susigrąžinti įrodymo bei beviltiškų skolų sumų apskaičiavimo tvarkoje (Žin., 2002, Nr. 16-644) nustatytus dokumentus, tai beviltiškos skolos sumą vienetas gali priskirti ribojamų dydžių leidžiamiems atskaitymams ir ją įrašyti deklaracijos 42 laukelyje.

30.3. 43 laukelyje turi būti įrašomos kitos leidžiamų ir ribojamų dydžių leidžiamų atskaitymų sumos. Pvz., apskaitoje sąnaudoms priskiriamos įvairių bendrųjų atidėjinių sumos pagal PMĮ laikomos neleidžiamais atskaitymais (apskaičiuojant apmokestinamąjį pelną, atidėjinių sumos įrašomos deklaracijos 15 laukelyje). Tokių apskaitoje suformuotų atidėjinių sumos leidžiamiems atskaitymams priskiriamos tą mokestinį laikotarpį, kurį įsipareigojimai, dėl kurių tokie atidėjiniai buvo sudaryti, įvykdomi, t. y. kai išlaidos faktiškai patiriamos, jei tos išlaidos susijusios su pajamų uždirbimu (yra laikomos leidžiamais ar ribojamų dydžių leidžiamais atskaitymais).

31. Deklaracijos III dalies 44 laukelyje turi būti įrašomas vieneto mokestinio laikotarpio veiklos rezultatas – pelno (nuostolių) suma (be pozityviųjų pajamų ir iš pajamų neatėmus praėjusių mokestinių laikotarpių nuostolių bei suteiktos paramos sumų). Deklaracijos III dalies 44 laukelio suma apskaičiuojama prie deklaracijos III dalies 1 laukelyje įrašytos finansinėje atskaitomybėje (pelno (nuostolių) ataskaitoje) nustatytos pelno (nuostolių) prieš apmokestinimą sumos pridėjus pelno prieš apmokestinimą padidinimo (nuostolių sumažinimo) sumą, įrašytą deklaracijos III dalies 2 laukelyje, ir atėmus pelno prieš apmokestinimą sumažinimo (nuostolių padidinimo) sumą, įrašytą deklaracijos III dalies 24 laukelyje. Jei apskaičiuojami nuostoliai, nuostolių suma šiame 44 laukelyje įrašoma su minuso (–) ženklu.

32. Deklaracijos III dalies 45 laukelyje iš PLN204K priedo 15 laukelio turi būti įrašoma į pajamas įtraukiama kontroliuojamųjų užsienio vienetų pozityviųjų pajamų suma. Jei pildomas ne vienas PLN204K priedo lapas, deklaracijos 45 laukelyje įrašoma suma apskaičiuojama sudėjus visų PLN204K priedo lapų 15 laukelio sumas.

33. Mokestinio laikotarpio veiklos rezultatas kartu su pozityviosiomis pajamomis turi būti įrašomas deklaracijos III dalies 46 laukelyje. Jei apskaičiuojami nuostoliai, tai nuostolių suma šiame 46 laukelyje įrašoma su minuso (–) ženklu.

34. Deklaracijos III dalies 47 laukelyje įrašoma PLN204B priedo 7 laukelyje apskaičiuota vertybinių popierių ir/ar išvestinių finansinių priemonių perleidimo pelno (nuostolių) suma. Jei PLN204B priedo 7 laukelyje apskaičiuojami vertybinių popierių ir/ ar išvestinių finansinių priemonių perleidimo nuostoliai, tai nuostolių suma deklaracijos III dalies 47 laukelyje turi būti įrašoma su minuso (–) ženklu.

35. Deklaracijos III dalies 48 ir 49 laukeliuose turi būti įrašomas vieneto mokestinio laikotarpio veiklos pelnas ir nuostoliai be vertybinių popierių ir išvestinių finansinių priemonių perleidimo rezultato. Veiklos pelnas apskaičiuojamas iš deklaracijos III dalies 46 laukelyje apskaičiuotos vieneto mokestinio laikotarpio pelno (nuostolių) sumos atėmus 47 laukelyje įrašytą vertybinių popierių ir išvestinių finansinių priemonių perleidimo pelno (nuostolių) sumą. Jei apskaičiuojamas veiklos pelnas, pelno suma įrašoma 48 laukelyje, jei – veiklos nuostoliai, nuostolių suma įrašoma 49 laukelyje. Jei iš 46 laukelio sumos atėmus 47 laukelio sumą, gaunamas 0 (nulis), tai 0 (nulis) turi būti įrašomas 48 laukelyje.

36. Deklaracijos III dalies 50 ir 52 laukeliuose turi būti įrašomos PMĮ 30 straipsnyje nustatyta tvarka iš pajamų atskaitomos vieneto praėjusių mokestinių laikotarpių nuostolių sumos. Deklaracijos III dalies 50 laukelyje įrašoma iš veiklos pelno sumos, nurodytos 48 laukelyje, atskaityta praėjusių mokestinių laikotarpių veiklos nuostolių suma, o 52 laukelyje – iš vertybinių popierių ir/ar išvestinių finansinių priemonių perleidimo pelno sumos, nurodytos 47 laukelyje, atskaityta praėjusių mokestinių laikotarpių vertybinių popierių ir/ar išvestinių finansinių priemonių perleidimo bei veiklos nuostolių bendra suma.

Deklaracijos III dalies 50 laukelyje nurodoma suma įrašoma iš PLN204D priedo 7 laukelio, o 52 laukelyje – iš PLN204D priedo 8 laukelio. Deklaracijos III dalies 52 laukelis nepildomas, jei 47 laukelyje įrašyta vertybinių popierių ir/ar išvestinių finansinių priemonių perleidimo nuostolių suma.

37. Deklaracijos III dalies 51 laukelyje turi būti įrašoma mokestinio laikotarpio veiklos pelno suma po praėjusių mokestinių laikotarpių nuostolių atskaitymo (apskaičiuojama iš 48 laukelyje įrašytos sumos atėmus 50 laukelio sumą). Jei 50 laukelis nepildomas, tai 51 laukelyje įrašoma 48 laukelio suma.

38. Deklaracijos III dalies 53 laukelyje turi būti įrašoma mokestinio laikotarpio vertybinių popierių ir/ar išvestinių finansinių priemonių perleidimo pelno suma po praėjusių mokestinių laikotarpių nuostolių atskaitymo (apskaičiuojama iš 47 laukelio sumos atėmus 52 laukelio sumą). Jei deklaracijos III dalies 52 laukelis nepildomas, tai 53 laukelyje turi būti įrašoma tik teigiama 47 laukelio suma (vertybinių popierių ir/ar išvestinių finansinių priemonių perleidimo nuostoliai (neigiama suma) 53 laukelyje neįrašoma).

39. Deklaracijos III dalies 54 laukelyje turi būti įrašoma vieneto mokestinio laikotarpio apmokestinamojo pelno suma (iš pajamų neatskaičius PMĮ 28 str. 2 dalyje nustatyta tvarka vieneto suteiktos paramos išmokų), kuri apskaičiuojama sudėjus 51 ir 53 laukelyje įrašytas pelno sumas (t. y. sudėjus veiklos pelno ir vertybinių popierių ir/ ar išvestinių finansinių priemonių perleidimo pelno sumas, apskaičiuotas po praėjusių mokestinių laikotarpių nuostolių atskaitymo). Kai 49 laukelyje apskaičiuota veiklos nuostolių suma, o 53 laukelyje – vertybinių popierių ir/ar išvestinių finansinių priemonių perleidimo pelno suma, tai deklaracijos III dalies 54 laukelyje turi būti įrašomas šių sumų skirtumas (pelnas), jei 53 laukelyje įrašyta suma yra didesnė už 49 laukelio sumą. Jei deklaracijos II dalies 49 ir 53 laukelių sumos yra lygios, tai 54 laukelyje įrašomas 0 (nulis).

40. Deklaracijos III dalies 55 laukelyje turi būti įrašoma pagal Lietuvos Respublikos labdaros ir paramos įstatymą vieneto suteiktos paramos suma, apskaičiuojama pagal PMĮ 28 str. 2 dalies nuostatas.

41. Iš deklaracijos III dalies 54 laukelio sumos atėmus 55 laukelio sumą, gaunama PMĮ 11 straipsnyje nustatyta tvarka apskaičiuota apmokestinamojo pelno suma, kuri įrašoma deklaracijos III dalies 56 laukelyje.

42. Atsižvelgiant į deklaraciją pateikiančiam vienetui nustatytas apmokestinimo sąlygas (pelno mokesčio tarifus), deklaracijos III dalies 56 laukelyje apskaičiuota apmokestinamojo pelno suma turi būti įrašoma 58, 61 arba 64 laukelyje. Jei, apskaičiuojant vieneto pelno mokestį, taikomas 15 proc. tarifas, tai apmokestinamojo pelno suma turi būti įrašoma 58 laukelyje, jei 13 proc. – 61 laukelyje. Jei pagal nustatytas apmokestinimo sąlygas vienetui taikomas kitoks PMĮ nustatytas mokesčio tarifas, tai apmokestinamojo pelno suma turi būti įrašoma 64 laukelyje, o mokesčio tarifas – 65 laukelyje.

Pvz., socialinių įmonių statusą turintys vienetai, kurie atitinka PMĮ 5 str. 5 dalies sąlygas, arba žemės ūkio veiklą vykdantys vienetai, kurie atitinka PMĮ 58 str. 16 d. 1 punkto sąlygas, ir kooperatinės bendrovės (kooperatyvai), kurios atitinka PMĮ 58 str. 16 d. 6 punkto sąlygas ir taiko 0 proc. pelno mokesčio tarifą, deklaracijos III dalies 56 laukelyje nurodytą apmokestinamojo pelno sumą turi įrašyti 64 laukelyje, „0, 0“ proc. mokesčio tarifą – 65 laukelyje. PMĮ 58 str. 16 d. 2 ir 5 punktuose nustatyti vienetai (laisvųjų ekonominių zonų įmonės ir kredito unijos), kurie pagal šiuose punktuose numatytas apmokestinimo sąlygas atitinkamais mokestiniais laikotarpiais nuo pelno mokesčio atleidžiami, deklaracijos III dalies 56 laukelyje nurodytą apmokestinamojo pelno sumą taip pat turi įrašyti 64 laukelyje, 65 laukelyje – „0,0“ proc. mokesčio tarifą.

Pagal PMĮ nustatytus mokesčio tarifus deklaracijos III dalies viename iš 60, 63 ar 66 laukelių apskaičiuota pelno mokesčio suma turi būti įrašoma deklaracijos III dalies 57 laukelyje.

43. Jei pelno mokestis mažinamas PMĮ 58 str. 16 d. 3 punkte nustatyta tvarka (vienete dirba riboto darbingumo asmenų ir tenkinamos kitos šio punkto sąlygos) arba PMĮ 58 str. 16 d. 5 punkte nustatyta tvarka (70 procentų mažinamas kredito unijos mokėtinas pelno mokestis), tai pelno mokesčio sumažinimo suma turi būti įrašoma deklaracijos III dalies 67 laukelyje. Riboto darbingumo asmenų dalis (procentais) tarp visų dirbančių asmenų vienete įrašoma deklaracijos III dalies 68 laukelyje.

44. Iš deklaracijos III dalies 57 laukelyje įrašytos pelno mokesčio sumos, apskaičiuotos pagal PMĮ nustatytus mokesčio tarifus, atėmus 67 laukelyje nurodytą pelno mokesčio sumažinimo sumą, deklaracijos III dalies 69 laukelyje apskaičiuojama pelno mokesčio suma, mokėtina į biudžetą.

45. Iš Lietuvos vienetų į biudžetą mokėtinos apskaičiuoto pelno mokesčio sumos gali būti atskaitoma: nuo Lietuvos vienetams išmokėtų dividendų išskaičiuota ir į biudžetą sumokėta pelno mokesčio suma PMĮ 33 str. 3 dalyje nustatyta tvarka, pelno mokesčio (arba jam tapataus) suma, sumokėta užsienio valstybėje nuo toje valstybėje per mokestinį laikotarpį gautų pajamų, PMĮ 55 straipsnyje nustatyta tvarka (arba taikant tarptautinių dvigubo apmokestinimo išvengimo sutarčių nuostatas) bei pelno mokesčio (arba jam tapataus) suma, sumokėta užsienio valstybėje nuo kontroliuojamojo užsienio vieneto pozityviųjų pajamų, įtrauktų į jį kontroliuojančio Lietuvos vieneto pajamas, PMĮ 39 str. 6 ir 7 dalyje nustatyta tvarka. Šios PMĮ nustatyta tvarka iš mokestinio laikotarpio pelno mokesčio atskaitomos sumos turi būti įrašomos deklaracijos III dalies 70–72 laukeliuose:

45.1. 70 laukelyje turi būti įrašoma iš Lietuvos vienetams išmokėtų dividendų išskaičiuota ir į biudžetą sumokėta pelno mokesčio suma, užskaityta PMĮ 33 str. 3 dalyje nustatyta tvarka (šiame laukelyje nurodoma suma turi būti lygi PLN204E priedo 6 laukelyje įrašytai sumai, jei vienetas į deklaracijos 70 laukelį neįtraukia praėjusiais mokestiniais laikotarpiais neužskaitytų nuo Lietuvos vienetams išmokėtų dividendų sumokėtų mokesčių sumų, kurios PMĮ 33 str. 3 dalyje nustatyta tvarka galėjo būti perkeltos į atskaitinį mokestinį laikotarpį.

45.2. 71 laukelyje turi būti įrašoma PMĮ 55 straipsnyje nustatyta tvarka (arba taikant tarptautinių dvigubo apmokestinimo išvengimo sutarčių nuostatas) atskaitoma užsienio valstybėse nuo tose valstybėse per mokestinį laikotarpį gautų ir/ar uždirbtų pajamų sumokėta pelno mokesčio (ar jam tapataus) suma. Ši suma į deklaracijos III dalies 71 laukelį įrašoma iš PLN204C priedo III dalies 26 laukelio.

45.3. 72 laukelyje turi būti įrašoma PMĮ 39 str. 6 ir 7 dalyse nustatyta tvarka atskaitoma nuo užsienio valstybėje arba zonoje, įregistruoto ar kitaip organizuoto kontroliuojamojo užsienio vieneto pozityviųjų pajamų, įtrauktų į Lietuvos vieneto pajamas (nurodomas deklaracijos III dalies 45 laukelyje), sumokėto pelno mokesčio (ar jam tapataus) suma. Ši suma į deklaracijos 72 laukelį turi būti įrašoma iš PLN204K priedo 21 laukelio. Jei pildomas ne vienas PLN204K priedo lapas, deklaracijos 72 laukelyje turi būti įrašoma suma, apskaičiuojama sudėjus visų PLN204K priedo lapų 21 laukelio sumas.

46. Iš deklaracijos 69 laukelyje apskaičiuotos pelno mokesčio sumos atėmus 70, 71 ir 72 laukeliuose įrašytas iš pelno mokesčio atskaitomas sumas, deklaracijos III dalies 73 laukelyje apskaičiuojama mokestinio laikotarpio pelno mokesčio suma, mokėtina į biudžetą.

47. Deklaracijos III dalies 74 laukelyje turi būti įrašoma už mokestinį laikotarpį faktiškai sumokėto avansinio pelno mokesčio, apskaičiuoto AVMI pateiktose to mokestinio laikotarpio avansinio pelno mokesčio deklaracijose, suma, neįkaitant mokestinį laikotarpį sumokėtų praėjusio mokestinio laikotarpio avansinio pelno mokesčio sumų.

48. Iš deklaracijos III dalies 73 laukelyje įrašytos pelno mokesčio sumos, mokėtinos į biudžetą, atėmus už mokestinį laikotarpį sumokėto avansinio pelno mokesčio sumą (deklaracijos III dalies 74 laukelis), 75 laukelyje apskaičiuojamas pelno mokesčio skirtumas, mokėtinas į biudžetą, jei avansinio pelno mokesčio buvo sumokėta mažiau, negu buvo apskaičiuota mokestinio laikotarpio pelno mokesčio.

49. Jei avansinio pelno mokesčio buvo sumokėta daugiau, negu apskaičiuota mokestinio laikotarpio pelno mokesčio, tai pelno mokesčio permokos suma turi būti įrašoma deklaracijos 76 laukelyje (iš 74 laukelio sumos atimama 73 laukelio suma). Jei deklaracijos III dalies 56 laukelyje įrašoma apmokestinamojo pelno suma yra lygi 0 (nuliui) arba šis laukelis neužpildytas (apskaičiuojami nuostoliai), arba 73 laukelyje įrašyta pelno mokesčio suma lygi 0 (nuliui), tai deklaracijos 76 laukelyje įrašoma 74 laukelio suma (pelno mokesčio permoka yra lygi už mokestinį laikotarpį sumokėtai avansinio pelno mokesčio sumai).

50. Deklaracijos III dalies 77 laukelyje turi būti įrašoma veiklos mokestinių nuostolių (neįskaitant vertybinių popierių ir išvestinių finansinių priemonių perleidimo nuostolių) suma, kuri PMĮ 30 straipsnyje nustatyta tvarka gali būti perkeliama į kitą mokestinį laikotarpį (kitus mokestinius laikotarpius).

Deklaracijos III dalies 77 laukelyje įrašoma perkeliamų veiklos nuostolių suma yra lygi deklaracijos 49 laukelyje įrašytai veiklos nuostolių sumai (arba 49 laukelyje įrašytos veiklos nuostolių sumos ir 53 laukelyje įrašytos vertybinių popierių ir/ ar išvestinių finansinių priemonių perleidimo pelno sumos skirtumo sumai, jei 53 laukelio suma mažesnė už 49 laukelio sumą (t. y. jei veiklos nuostolių suma yra didesnė už vertybinių popierių ir/ar išvestinių finansinių priemonių perleidimo pelno sumą) atėmus Lietuvos vieneto nuolatinės buveinės užsienio valstybėje, laikomos mokesčių mokėtoja ne pagal Lietuvos Respublikos teisės aktus, veiklos nuostolių sumą, apskaičiuotą PLN204C priedo I dalies 25 laukelyje. Jei vienetas turi ne vieną tokią nuolatinę buveinę, deklaracijos III dalies 77 laukelyje įrašoma suma turi būti apskaičiuojama sudėjus visų PLN204C priedo I dalies 25 laukelio sumas.

III. DEKLARACIJOS (PLN204A FORMOS) PILDYMAS

A) DEKLARACIJOS (PLN204A FORMOS) I DALIES PILDYMAS

51. Deklaracijos (PLN204A formos) I dalies 1–18 laukeliuose turi būti įrašomi tą deklaraciją pateikiančio mokesčių mokėtojo ir deklaracijos tokie duomenys:

51.1. 1–14 laukeliai turi būti užpildomi, kaip nurodyta taisyklių II skyriaus „Deklaracijos PLN204 formos pildymas“ 20.1–20.9 punktuose;

51.2. 15 laukelyje atitinkamai „X“ ženklu turi būti pažymimas vieneto pasirinktas (remiantis PMĮ II skyriaus nuostatomis) pajamų pripažinimo būdas (pinigų apskaitos principas ar kaupimo apskaitos principas);

51.3. 16 laukelyje „X“ ženklu turi būti pažymėti tie PLN204B, PLN204C, PLN204D, PLN204K priedai, kuriuos vienetas privalo užpildyti ir prideda prie deklaracijos;

B) DEKLARACIJOS (PLN204A FORMOS) II DALIES PILDYMAS

52. Deklaracijos II dalyje apskaičiuojamas mokestinio laikotarpio apmokestinamasis pelnas ir į biudžetą mokėtinas pelno mokestis.

53. Deklaracijos II dalies 1 laukelyje turi būti įrašoma visų vieneto pajamų įtrauktų į pelno mokesčio bazę bendra suma, t.y. 2 ir 8 laukeliuose nurodytų apmokestinamųjų ir neapmokestinamųjų pajamų, pozityviųjų pajamų, nurodytų 28 laukelyje ir vertybinių popierių ir/ar išvestinių finansinių priemonių perleidimo pelno, nurodyto 33 laukelyje (pagal PMĮ nustatyta tvarka pasirinktą pajamų pripažinimo būdą, nurodomą deklaracijos I dalies 15 laukelyje). Šis laukelis užpildomas, įrašius duomenis į deklaracijos II dalies 2 ir 8, 28 ir 33 laukelius, pieš tai užpildžius PLN204K ir PLN204B priedus.

54. Deklaracijos II dalies 2 laukelyje turi būti įrašoma mokestinio laikotarpio bendra apmokestinamųjų pajamų (neįskaitant pozityviųjų pajamų ir apmokestinamųjų vertybinių popierių bei išvestinių finansinių priemonių perleidimo pajamų) suma, kurią sudaro 3–7 laukeliuose įrašytos vieneto apmokestinamųjų pajamų sumos:

54.2. 4 laukelyje – įrašoma pajamų už atliktus darbus (suteiktas paslaugas) suma, neįskaitant turto nuomos pajamų, nurodomų deklaracijos 6 laukelyje;

54.3. 5 laukelyje – pajamų už perleistą ilgalaikį materialųjį turtą, tarp jų ir nebaigtą statybą, suma. Šios pajamos apskaičiuojamos kaip turto vertės padidėjimo pajamos PMĮ 16 str. 1 ir 2 dalyse nustatyta tvarka. Šiame laukelyje taip pat įrašoma turto vertės padidėjimo pajamų suma, apskaičiuojama tais atvejais, kai turtas perduotas pagal nuomos sandorį, atitinkantį PMĮ 38 straipsnyje nustatytus kriterijus, taip pat suma pajamų, pripažįstamų kaip išnuomoto arba panaudos būdu kitiems vienetams perduoto ilgalaikio materialiojo turto įsigijimo kainos padidėjimo dėl nuomininko lėšomis atlikto rekonstravimo ar remonto, kuris pailgino turto naudingo tarnavimo laiką ar pagerino jo naudingąsias savybes, tuo mokestiniu laikotarpiu, kurį rekonstravimas ar remontas buvo iki galo atliktas (pagal PMĮ 20 str. 3 dalies nuostatą);

54.5. 7 laukelyje įrašoma kitų vieneto pajamų, kurios nenurodomos 3–6 laukeliuose, suma. Pvz., šiame laukelyje įrašomos palūkanų pajamos, pajamos dėl valiutų kursų pasikeitimo teigiamos įtakos (išskyrus vienetus, kurie pajamas pripažįsta pinigų principu), atgautų beviltiškomis pripažintų skolų sumos (pagal PMĮ 25 str. 3 dalies nuostatą).

55. Deklaracijos II dalies 8 laukelyje turi būti įrašoma bendra neapmokestinamųjų pajamų suma, kurią sudaro 9–11 laukeliuose įrašytos vieneto neapmokestinamųjų pajamų sumos:

55.1. 9 laukelyje įrašomos sveikatos priežiūros įstaigų pajamos už paslaugas, kurios finansuojamos iš Privalomojo sveikatos draudimo fondo lėšų pagal sutartis, sudarytas su Teritorinėmis ligonių kasomis (pagal PMĮ 12 str. 6 punktą);

55.2. 10 laukelyje – iš draudimo įmonių gautos draudimo išmokos, ne didesnės už prarasto turto arba patirtų nuostolių ar žalos vertę, taip pat susigrąžintų draudimo įmokų dalis, didesnė už PMĮ 26 straipsnyje nustatyta tvarka iš pajamų atskaitytas draudimo įmokas (pagal PMĮ 12 str. 2 punktą);

56. Deklaracijos II dalies 12 laukelyje turi būti įrašoma bendra leidžiamų atskaitymų ir ribojamų dydžių leidžiamų atskaitymų, tenkančių deklaracijos 2 laukelyje nurodytoms apmokestinamosioms pajamoms, bendra suma, kurią sudaro 13–22 ir 25 laukeliuose įrašytos sumos:

56.2. 14 laukelyje – parduotos pagamintos produkcijos, atliktų darbų ir suteiktų paslaugų savikaina;

56.3. 15 laukelyje – ilgalaikio turto (įskaitant nebaigtą statybą) perleidimo nuostolių suma (apskaičiuojama pagal PMĮ 16 str. 1 ir 2 dalį);

56.4. 16 laukelyje – darbo apmokėjimo sąnaudos, įskaitant valstybinį socialinį draudimą (neįskaitant sąnaudų, įtrauktų į 14 laukelį);

56.6. 18 laukelyje – ilgalaikio turto nusidėvėjimo (ar amortizacijos) sąnaudos, apskaičiuotos PMĮ 18 ir 19 straipsnyje nustatyta tvarka (neįskaitant sąnaudų, įtrauktų į 14 laukelį);

56.7. 19 laukelyje – ilgalaikio materialiojo turto, kuris nuosavybės teise priklauso ūkinių bendrijų nariams, individualių įmonių savininkams ir jų šeimų nariams, eksploatavimo ir remonto sąnaudos, apskaičiuotos pagal Materialiojo ilgalaikio turto, kuris nuosavybės teise priklauso ūkinių bendrijų nariams, individualių (personalinių) įmonių savininkams ir jų šeimų nariams ir yra naudojamas šių vienetų veikloje, eksploatavimo ir remonto sąnaudų atskaitymo iš šių vienetų pajamų tvarką, patvirtintą Lietuvos Respublikos finansų ministro 2002 m. vasario 11 d. įsakymu Nr. 39 (Žin., 2002, Nr. 16-643);

56.8. 20 laukelyje turi būti įrašomos ilgalaikio materialiojo turto rekonstravimo ir remonto sąnaudos, kurios gali būti atimamos iš pajamų PMĮ 20 str. 1–3 dalyse nustatyta tvarka;

56.9. 21 laukelyje – reklamos ir reprezentacijos sumos, atskaitomos iš pajamų pagal PMĮ 22 straipsnio nuostatas;

56.10. 22 laukelyje – bendra ribojamų dydžių leidžiamiems atskaitymams pagal PMĮ 24 straipsnį priskiriamų MAĮ nustatytų mokesčių ir Lietuvos Respublikos Vyriausybės nutarimais nustatytų rinkliavų bei privalomų įmokų suma (įskaitant pagal Pridėtinės vertės mokesčio įstatymo nuostatas neatskaitomas pridėtinės vertės mokesčio sumas, apskaičiuotas nuo leidžiamų atskaitymų). Į šią sumą įtrauktos vieneto už jo savininkus mokamos privalomojo sveikatos draudimo įmokos turi būti įrašomos 23 laukelyje, o įmokos valstybinio socialinio draudimo papildomai pensijai – 24 laukelyje;

57. Deklaracijos II dalies 26 laukelyje turi būti įrašomos vieneto savininkų asmeninėms reikmėms per mokestinį laikotarpį panaudotos (vieneto savininko negrąžintinos) sumos, neįskaitant paskirstytojo pelno sumų.

58. Deklaracijos II dalies 27 laukelyje turi būti įrašomas vieneto mokestinio laikotarpio veiklos rezultato – pelno (nuostolių) suma (neįskaitant pozityviųjų pajamų ir vertybinių popierių ir/ar išvestinių finansinių priemonių perleidimo rezultato). Veiklos pelno (nuostolių) suma apskaičiuojama iš deklaracijos 2 laukelyje nurodytos apmokestinamųjų pajamų sumos atėmus leidžiamų ir ribojamų dydžių leidžiamų atskaitymų sumą, įrašytą deklaracijos 12 laukelyje. Jei apskaičiuojami nuostoliai, tai nuostolių suma 27 laukelyje turi būti įrašoma su minuso (–) ženklu.

59. Deklaracijos II dalies 28 laukelyje iš PLN204K priedo 15 laukelio turi būti įrašoma į pajamas įtraukiama kontroliuojamųjų užsienio vienetų pozityviųjų pajamų suma. Jei pildomas ne vienas PLN204K priedo lapas, 28 laukelyje įrašoma suma turi būti apskaičiuojama sudėjus visų PLN204 priedo lapų 15 laukelio sumas.

60. Deklaracijos II dalies 29–30 laukeliuose įrašomas vieneto mokestinio laikotarpio veiklos rezultatas – pelnas arba nuostoliai, su pozityviosiomis pajamomis (27 ir 28 laukelių suma). Jei apskaičiuojamas veiklos pelnas, tai pelno suma turi būti įrašoma deklaracijos II dalies 29 laukelyje, jei veiklos nuostoliai, – 30 laukelyje. Jei apskaičiuotas vieneto veiklos rezultatas lygus 0 (nuliui), tai 0 (nulis) turi būti įrašomas deklaracijos II dalies 29 laukelyje. Jei 28 laukelis nepildomas, tai 29–30 laukeliuose atitinkamai įrašoma (pakartojama) 27 laukelyje įrašyta veiklos pelno ar nuostolių suma.

61. Deklaracijos II dalies 31 laukelyje turi būti įrašoma iš veiklos pelno sumos, nurodytos deklaracijos 29 laukelyje, atskaičiuota praėjusių mokestinių laikotarpių veiklos nuostolių suma. Atskaitomų nuostolių suma į deklaracijos 31 laukelį įrašoma iš PLN204D priedo 7 laukelio. Iš 29 laukelio sumos atėmus 31 laukelio sumą, deklaracijos II dalies 32 laukelyje apskaičiuojama mokestinio laikotarpio veiklos pelno suma po praėjusių mokestinių laikotarpių nuostolių atskaitymo.

62. Deklaracijos II dalies 33 laukelyje turi būti įrašoma PLN204B priedo 7 laukelyje apskaičiuota vertybinių popierių ir/ar išvestinių finansinių priemonių perleidimo pelno suma. Jei PLN204B priedo 7 laukelyje apskaičiuoti vertybinių popierių ir/ar išvestinių finansinių priemonių perleidimo nuostoliai, tai nuostolių suma į deklaracijos II dalies 33 laukelį neįrašoma.

63. Deklaracijos II dalies 34 laukelyje turi būti įrašoma iš mokestinio laikotarpio vertybinių popierių ir/ar išvestinių finansinių priemonių perleidimo pelno (33 laukelis) atskaičiuota praėjusių mokestinių laikotarpių vertybinių popierių ir/ar išvestinių finansinių priemonių perleidimo nuostolių ir veiklos nuostolių suma, kuri įrašoma iš PLN204D priedo 8 laukelio. Iš 33 laukelio sumos atėmus 34 laukelio sumą, deklaracijos II dalies 35 laukelyje apskaičiuojama mokestinio laikotarpio vertybinių popierių ir/ar išvestinių finansinių priemonių perleidimo pelno po praėjusių mokestinių laikotarpių nuostolių atskaitymo suma. Jei 34 laukelis nepildomas, tai 35 laukelyje turi būti įrašoma (pakartojama) 33 laukelyje įrašyta vertybinių popierių ir/ar išvestinių finansinių priemonių perleidimo pelno suma.

64. Deklaracijos II dalies 36 laukelyje turi būti apskaičiuojamas vieneto mokestinio laikotarpio apmokestinamasis pelnas (iki atskaitymų paramai PMĮ 28 str. 2 dalyje nustatyta tvarka) sudėjus 32 ir 35 laukeliuose įrašytas pelno sumas (t. y. veiklos pelno ir vertybinių popierių ir/ ar išvestinių finansinių priemonių perleidimo pelno sumas po praėjusių mokestinių laikotarpių nuostolių atskaitymo). Jei vienetas 35 laukelyje apskaičiavo vertybinių popierių ir/ar išvestinių finansinių priemonių perleidimo pelną, o 30 laukelyje – veiklos nuostolius, tai 36 laukelyje turi būti įrašomas šių sumų skirtumas (pelnas), jei 35 laukelio suma yra didesnė už 30 laukelio sumą (t.y. vertybinių popierių ir/ar išvestinių finansinių priemonių perleidimo pelno suma didesnė už veiklos nuostolių sumą). Jei deklaracijos II dalies 30 ir 35 laukelių sumos yra lygios, tai 36 laukelyje įrašomas 0 (nulis).

65. Deklaracijos II dalies 37 laukelyje turi būti įrašoma pagal Lietuvos Respublikos labdaros ir paramos įstatymą vieneto suteiktos paramos suma, apskaičiuojama pagal PMĮ 28 str. 2 dalies nuostatas.

66. Iš deklaracijos II dalies 36 laukelio sumos atėmus 37 laukelio sumą, gaunama PMĮ 11 straipsnyje nustatyta tvarka apskaičiuota apmokestinamojo pelno suma, kuri įrašoma deklaracijos II dalies 38 laukelyje.

67. Atsižvelgiant į deklaraciją pateikiančiam vienetui nustatytas apmokestinimo sąlygas (pelno mokesčio tarifus), deklaracijos II dalies 38 laukelyje apskaičiuota apmokestinamojo pelno suma įrašoma: į deklaracijos II dalies 40 laukelį, kai taikomas 15 proc. mokesčio tarifas, arba į 43 laukelį, kai taikomas 13 proc. mokesčio tarifas. Jei vienetui taikomas kitoks PMĮ nustatytas tarifas, tai apmokestinamojo pelno suma turi būti įrašoma 46 laukelyje, o mokesčio tarifas – 47 laukelyje.

Pvz., socialinių įmonių statusą turintys vienetai, kurie atitinka PMĮ 5 str. 5 dalies sąlygas, deklaracijos 38 laukelyje nurodytą apmokestinamojo pelno sumą turi įrašyti 46 laukelyje, o 47 laukelyje – „0, 0“ proc. mokesčio tarifą.

Individualios įmonės, tikrosios ūkinės bendrijos ir komanditinės ūkinės bendrijos, atitinkančios visas PMĮ 5 str. 2 d. 2 punkte nustatytas sąlygas, apmokestinamojo pelno, apmokestinamo taikant 0 proc. tarifą, sumą (ne didesnę kaip 25 tūkst. litų), turi įrašyti deklaracijos II dalies 46 laukelyje, o 47 laukelyje – „0, 0“ proc. tarifą. Didesnė už 25 tūkst. litų apmokestinamojo pelno suma, apmokestinama taikant 15 proc. mokesčio tarifą, turi būti įrašoma į deklaracijos II dalies 40 laukelį.

Pagal PMĮ nustatytus mokesčio tarifus deklaracijos II dalies 42, 48 ar 45 laukeliuose apskaičiuota pelno mokesčio suma turi būti įrašoma deklaracijos II dalies 39 laukelyje.