Suvestinė redakcija nuo 2015-01-01 iki 2016-09-30

Įsakymas paskelbtas: Žin. 2007, Nr. 119-4874, i. k. 1072055ISAK000VA-70

VALSTYBINĖS MOKESČIŲ INSPEKCIJOS

PRIE LIETUVOS RESPUBLIKOS FINANSŲ MINISTERIJOS VIRŠININKO

ĮSAKYMAS

DĖL METINĖS FIKSUOTO PELNO MOKESČIO DEKLARACIJOS PLN205 FORMOS IR JOS UŽPILDYMO TAISYKLIŲ PATVIRTINIMO

2007 m. lapkričio 9 d. Nr. VA-70

Vilnius

Vadovaudamasis Lietuvos Respublikos pelno mokesčio įstatymo (Žin., 2001, Nr. 110-3992; 2004, Nr. 25-748) 50 straipsnio 6 dalimi ir Valstybinės mokesčių inspekcijos prie Lietuvos Respublikos finansų ministerijos nuostatų, patvirtintų Lietuvos Respublikos finansų ministro 1997 m. liepos 29 d. įsakymu Nr. 110 (Žin., 1997, Nr. 87-2212, 2004, Nr. 82-2966), 17 ir 18.11 punktais:

PATVIRTINTA

Valstybinės mokesčių inspekcijos prie Lietuvos Respublikos finansų ministerijos viršininko 2007 m. lapkričio 9 d. įsakymu

Nr. VA-70

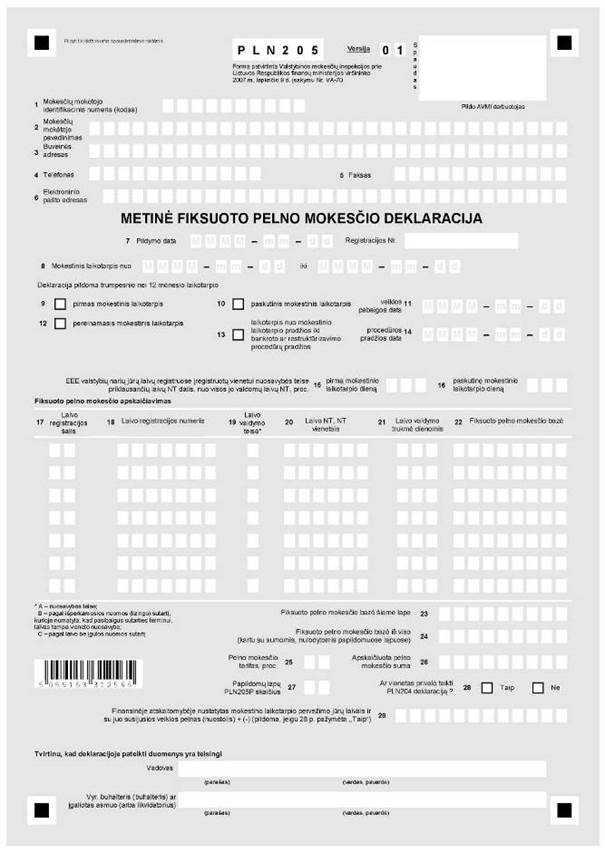

METINĖS FIKSUOTO PELNO MOKESČIO DEKLARACIJOS PLN205 FORMOS UŽPILDYMO TAISYKLĖS

I. BENDROSIOS NUOSTATOS

1. Šios Metinės fiksuoto pelno mokesčio deklaracijos PLN205 formos užpildymo taisyklės (toliau – Taisyklės) nustato Lietuvos vienetų arba užsienio vienetų, vykdančių veiklą per nuolatines buveines Lietuvos Respublikoje, pasirinkusių pajamoms iš tarptautinio vežimo jūros laivais ir su juo tiesiogiai susijusios veiklos taikyti apmokestinimo fiksuotu pelno mokesčiu būdą, metinės fiksuoto pelno mokesčio deklaracijos PLN205 formos (toliau – PLN205 deklaracija) užpildymo ir pateikimo atitinkamos apskrities valstybinės mokesčių inspekcijos teritoriniam skyriui (toliau – AVMI) tvarką.

2. Taisyklės parengtos vadovaujantis Lietuvos Respublikos pelno mokesčio įstatymu (Žin., 2001, Nr. 110-3992, toliau – PMĮ), Lietuvos Respublikos mokesčių administravimo įstatymu (Žin., 2004, Nr. 63-2243, toliau – MAĮ) ir kitais Lietuvos Respublikos teisės aktais.

3. Taisyklėse vartojamos sąvokos:

Tarptautinio vežimo jūrų laivais pajamos ir sąnaudos – mokesčio mokėtojo – laivybos vieneto (toliau – laivybos vienetas) pajamos iš tarptautinio vežimo jūrų laivais ir su juo tiesiogiai susijusios veiklos pajamos ir su tokia veikla susijusios sąnaudos,

NT – jūros laivų naudingoji talpa, nurodyta vienetais jūrų laivo tarptautinio tonažo sertifikate, išduodamame remiantis 1969 m. Tarptautine konvencija dėl laivų matmenų nustatymo, ir nurodyta Jūrų laivų registre.

Kitos Taisyklėse vartojamos sąvokos atitinka PMĮ, MAĮ ir kituose teisės aktuose apibrėžtas sąvokas.

4. PLN205 deklaracija AVMI turi būti pateikiama PMĮ nustatytais terminais.

Jeigu laivybos vieneto dalis pajamų nepriskiriama pajamoms iš tarptautinio vežimo jūrų laivais ir su juo tiesiogiai susijusios veiklos, laivybos vienetas be PLN205 deklaracijos privalo teikti ir Metinės pelno mokesčio deklaracijos PLN204 formą, patvirtintą Valstybinės mokesčių inspekcijos prie Lietuvos Respublikos finansų ministerijos viršininko 2007 m. sausio 15 d. įsakymu Nr. VA-2 (Žin., 2007, Nr. 8-333, toliau – PLN204 deklaracija).

Punkto pakeitimai:

Nr. VA-58, 2012-06-12, Žin., 2012, Nr. 67-3450 (2012-06-16), i. k. 1122055ISAK000VA-58

5. Mokesčių mokėtojai PLN205 deklaraciją AVMI turi teikti Mokesčių deklaracijų pateikimo, priėmimo, jų termino pratęsimo ir veiklos nevykdančių mokesčių mokėtojų laikino atleidimo nuo mokesčių deklaracijų pateikimo taisyklių, patvirtintų Valstybinės mokesčių inspekcijos prie Lietuvos Respublikos finansų ministerijos įsakymu Nr. VA-135 (Žin., 2004, Nr. 109-4117), nustatyta tvarka.

6. Jeigu laivybos vienetas praranda teisę mokėti fiksuotą pelno mokestį (nebeatitinka PMĮ 38(1) straipsnio 1 dalyje nustatytų kriterijų) arba atsisako teisės mokėti fiksuotą pelno mokestį, tai pradedant tuo mokestiniu laikotarpiu, kurį buvo prarasta ši teisė (išskyrus atvejus, kai teisės netenkama dėl nenugalimos jėgos (force majeure) aplinkybių, laivybos vienetas privalo taikyti bendras pelno mokesčio apskaičiavimo nuostatas ir AVMI pateikti PLN204 deklaraciją.

7. Jeigu laivybos vienetas nebeatitinka PMĮ 38(1) straipsnio 1 dalyje nustatytų kriterijų dėl nenugalimosios jėgos (force majeure) aplinkybių ir pats neatsisako teisės mokėti fiksuoto pelno mokesčio, už tą laikotarpį, kurį dėl minėtos priežasties jis nebeatitinka nustatytų kriterijų, laivybos vienetui išlieka teisė mokėti fiksuotą pelno mokestį, todėl už tą laikotarpį gali būti teikiama PLN205 deklaracija. Jeigu toks laivybos vienetas iki kito mokestinio laikotarpio vėl atitinka nustatytus kriterijus, jis AVMI toliau gali teikti PLN205 deklaraciją, tačiau, jeigu kito mokestinio laikotarpio pabaigoje laivybos vienetas neatitinka nustatytų kriterijų, jam už mokestinį laikotarpį, kurį prarado teisę mokėti fiksuotą pelno mokestį, ir vėlesniais mokestiniais laikotarpiais taikomos bendros pelno mokesčio apskaičiavimo nuostatos, todėl AVMI privalo teikti PLN204 deklaraciją.

8. Laivybos vienetai turi pildyti ir AVMI teikti tinkamai užpildytą Valstybinės mokesčių inspekcijos prie Lietuvos Respublikos finansų ministerijos interneto svetainėje (www.vmi.lt) paskelbtą PLN205 deklaracijos formą. Deklaracijos gali būti teikiamos ir elektroniniu būdu.

9. PLN205 deklaracijoje piniginės sumos už mokestinius laikotarpius, kurie baigėsi iki 2014 metų gruodžio 31 d., turi būti nurodomos litais, o už mokestinį laikotarpį, kuris prasidėjo 2014 ir baigėsi 2015 metais ir už mokestinius laikotarpius, prasidėjusius 2015 ar vėlesniais metais – eurais. Sumos turi būti suapvalinamos: 49 ir mažiau centų – atmetami, 50 centų ir daugiau – laikomi litu/euru.

Punkto pakeitimai:

Nr. VA-194, 2014-12-18, paskelbta TAR 2014-12-18, i. k. 2014-19942

10. Užpildytą PLN205 deklaraciją turi pasirašyti ją pateikusio juridinio asmens vadovas ir vyriausiasis buhalteris (buhalteris). Jei PLN205 deklaraciją užpildo užsienio juridinis asmuo, vykdantis veiklą Lietuvos Respublikoje per nuolatinę buveinę, ją turi pasirašyti to užsienio juridinio asmens atsakingas asmuo (vieneto prezidentas, viceprezidentas, direktorius, vyriausiasis buhalteris (buhalteris) ar kitas atitinkamus įgaliojimus turintis asmuo) ir nurodyti savo pareigas, vardą, pavardę.

Jei deklaraciją teikiantis asmuo neturi vyriausiojo buhalterio (buhalterio) ir pagal sutartį jam apskaitos paslaugas teikia bei ataskaitas rengia kitas juridinis asmuo, tai deklaraciją vietoj vyriausiojo buhalterio (buhalterio) turi pasirašyti (jei taip nustatyta sutartyje) įgaliotas asmuo ir nurodyti savo vardą, pavardę, pareigas bei apskaitos paslaugas teikiančio vieneto pavadinimą.

II. PLN205 DEKLARACIJOS PILDYMAS

11. PLN205 deklaracijoje turi būti įrašomi tokie duomenys:

11.4. jos 4, 5 ir 6 laukeliuose atitinkamai įrašomi telefono, fakso numeriai ir elektroninio pašto adresas;

11.5. po deklaracijos pavadinimu 7 laukelyje turi būti nurodoma deklaracijos pildymo data ir registracijos numeris pagal laivybos vieneto nusistatytą dokumentų registravimo tvarką (laivybos vieneto išsiunčiamų dokumentų registracijos numeris);

11.6. jos 8 laukelyje turi būti nurodomas laivybos vieneto mokestinis laikotarpis, t. y. mokestinio laikotarpio pradžios ir pabaigos datos:

11.6.1. kai laivybos vienetas pateikia viso mokestinio laikotarpio deklaraciją ir jo mokestinis laikotarpis sutampa su kalendoriniais metais, tai 8 laukelyje turi būti įrašomos kalendorinių metų pradžios ir pabaigos datos, pvz., 2007 mokestinių metų deklaracijos 8 laukelyje turi būti įrašyta nuo „2007 01 01“ iki „2007 12 31“,

11.6.2. jei laivybos vienetui nustatytas kitoks (12 mėnesių trukmės) mokestinis laikotarpis, tai 8 laukelyje turi būti įrašomos šio laikotarpio pradžios ir pabaigos datos, pvz., jei laivybos vieneto mokestinis laikotarpis prasideda spalio 1 d. ir baigiasi kitų metų rugsėjo 30 d., tai 2007 metais prasidėjusio mokestinio laikotarpio deklaracijos 8 laukelyje turi būti įrašyta nuo „2007 10 01“ iki „2008 09 30“,

11.6.3. kai laivybos vienetas pateikia trumpesnio negu 12 mėnesių laikotarpio deklaraciją, tai deklaracijos 8, 9, 10, 11, 12, 13 ir 14 laukeliai turi būti pildomi taip:

11.6.3.1. jei teikiama pirmo mokestinio laikotarpio (prasidėjusio ne nuo mokestinių metų pradžios) deklaracija, tai 8 laukelyje turi būti nurodomas visas mokestinis laikotarpis ir „X“ ženklu pažymimas deklaracijos 9 laukelis (pvz., jei laivybos vieneto, kurio mokestinis laikotarpis sutampa su kalendoriniais metais, pirmas mokestinis laikotarpis prasidėjo nuo 2007 m. gegužės 14 d. (nuo įregistravimo Juridinių asmenų registre datos), tai teikiamoje 2007 m. mokestinio laikotarpio deklaracijoje turi būti „X“ ženklu turi būti pažymimas 9 laukelis, o 8 laukelyje turi būti įrašoma nuo „2007 01 01“ iki „2007 12 31“),

11.6.3.2. jei teikiama pereinamojo mokestinio laikotarpio deklaracija (kai keičiamas mokestinis laikotarpis), tai jos 8 laukelyje turi būti nurodomas visas mokestinis laikotarpis ir „X“ ženklu pažymimas 12 laukelis (pvz., jei laivybos vienetas, kurio mokestinis laikotarpis sutapo su kalendoriniais metais, 2007 metais perėjo prie kito mokestinio laikotarpio, trunkančio nuo spalio 1 d. iki kitų metų rugsėjo 30 d., tai „X“ ženklu turi būti pažymimas 12 laukelis, o 8 laukelyje turi būti įrašoma nuo „2007 01 01“ iki „2007 09 30“),

11.6.3.3. jei teikiama veiklą baigusio (likviduojamo ar reorganizuojamo) laivybos vieneto paskutinio mokestinio laikotarpio deklaracija, tai 8 laukelyje turi būti nurodomas visas mokestinis laikotarpis, neatsižvelgiant į tai, kad deklaracijoje pateikiami trumpesnio negu 12 mėnesių mokestinio laikotarpio duomenys, taip pat „X“ ženklu turi būti pažymėtas deklaracijos 10 laukelis ir 11 laukelyje turi būti įrašoma veiklos pabaigos data (pvz., jei likviduojamo vieneto statusą turintis laivybos vienetas, kurio mokestinis laikotarpis sutampa su kalendoriniais metais, veiklą baigė 2007 m. rugsėjo 20 d., tai deklaracijos 8 laukelyje turi būti įrašoma „2007 01 01“ ir „2007 12 31“, o 11 laukelyje įrašoma veiklos pabaigos data – „2007 09 20“),

11.6.3.4. kai laivybos vienetas, pradėjęs bankroto ar restruktūrizavimo procedūrą, MAĮ numatytais atvejais teikia laikotarpio nuo mokestinio laikotarpio pradžios iki minėtų procedūrų pradžios deklaraciją, tai 8 laukelyje turi būti nurodomas visas vieneto mokestinis laikotarpis, neatsižvelgiant į tai, kad deklaracijoje pateikiami nepasibaigusio mokestinio laikotarpio duomenys. „X“ ženklu turi būti pažymėtas deklaracijos 13 laukelis ir 14 laukelyje įrašoma šių mokestinių procedūrų pradžios data. Jei laivybos vieneto bankroto ar restruktūrizavimo procedūra prasidėjo pereinamuoju laikotarpiu, tai tokiu atveju 8 laukelyje reikia įrašyti pereinamojo laikotarpio pradžios ir pabaigos datą (kaip nurodyta Taisyklių 11.6.3.2 punkte) ir „X“ ženklu pažymėti 12 ir 13 laukelius;

11.7. jos 15 laukelyje laivybos vienetas nurodo jo nuosavybės teise valdomų Lietuvos Respublikos jūros laivų registre ar kitos Europos ekonominės erdvės (toliau – EEE) valstybės narės jūros laivų registre įregistruotų laivų NT nuo visos jo valdomų jūros laivų NT pirmą mokestinio laikotarpio dieną dalį, procentais;

11.8. jos 16 laukelyje laivybos vienetas nurodo jo nuosavybės teise valdomų Lietuvos Respublikos jūros laivų registre ar kitos EEE valstybės narės jūros laivų registre įregistruotų laivų NT nuo visos jo valdomų jūros laivų NT paskutinę mokestinio laikotarpio dieną dalį, procentais;

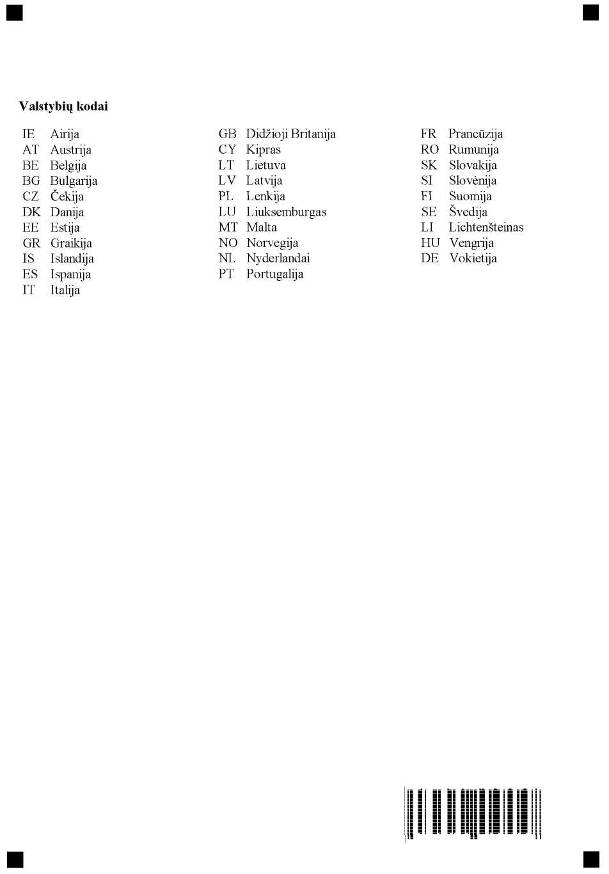

11.9. jos 17 laukelio eilutėse įrašomi šalių, kuriose įregistruoti jūros laivai, dviženkliai kodai (pagal PLN205 formos kitoje pusėje pateiktą valstybių kodų sąrašą);

11.10. jos 18 laukelio eilutėse įrašomas Tarptautinės jurų organizacijos suteiktas juros laivo identifikavimo numeris;

11.11. jos 19 laukelio eilutėse nurodoma, kokios teisės pagrindu laivybos vienetas valdo jūros laivą (įrašoma A, jeigu laivas vienetui priklauso nuosavybės teise; B -jeigu laivas valdomas pagal išperkamosios nuomos (lizingo) sutartį, kurioje numatyta, kad, pasibaigus sutarties terminui, laivas tampa laivybos vieneto nuosavybe; C – jeigu laivas valdomas pagal laivo be įgulos nuomos (bareboad charter) sutartį);

11.12. jos 20 laukelio eilutėse įrašoma jūros laivų NT. Jeigu laivo NT yra skaičius, kuris nesidalija iš 100, tokiu atveju laivo NT mažinamas iki pirmo iš 100 dalijamo dydžio, pvz., krovininio laivo NT yra 51 280 vienetų, tokiu atveju įrašoma, kad laivo NT yra 51 200 vienetų;

11.13. jos 21 laukelio eilutėse – kiek dienų mokestiniu laikotarpiu laivybos vienetas valdė tą jūros laivą kuriuo nors iš deklaracijos formos 19 laukelyje nurodytų būdų;

11.14. jos 22 laukelio eilutėse – PMĮ 382 straipsnio 1 dalyje nustatyta tvarka apskaičiuota fiksuoto pelno mokesčio bazė.

Pavyzdys

(Taikomas, apskaičiuojant 2015 metų ir vėlesnių metų mokestinių laikotarpių fiksuotą pelno mokestį).

Jūros laivo NT yra 24 000 NT vienetų. Laivas visą mokestinį laikotarpį (365 dienas) priklausė bendrovei ir buvo naudojamas tarptautiniams kroviniams vežti. Laivo fiksuoto pelno mokesčio bazė apskaičiuojama taip:

– iki 1 000 NT vienetų – 0,93 euro x (1000 / 100) x 365 = 3 395;

– nuo 1 001 iki 10 000 NT vienetų – 0,67 euro x (9 000 / 100) x 365 = 22 010;

– nuo 10 001 iki 24 000 NT vienetų – 0.43 euro x (14 000 / 100) x 365 = 21 973;

Visa fiksuoto pelno mokesčio bazė yra 47 378 eurai (3 395 eurai + 22 010 eurų + 21 973 eurai);

Punkto pakeitimai:

Nr. VA-194, 2014-12-18, paskelbta TAR 2014-12-18, i. k. 2014-19942

11.15. jos 23 laukelyje įrašoma visa šiame lape apskaičiuota fiksuoto pelno mokesčio bazė (PLN205 deklaracijos 22 laukelio eilučių suma);

11.16. jos 24 laukelyje – fiksuoto pelno mokesčio bazė iš viso (šio lapo ir papildomų lapų 23 laukelių suma);

11.18. jos 26 laukelyje – fiksuoto pelno mokesčio suma (24 laukelio suma x fiksuoto pelno mokesčio tarifo procentas);

11.20. jos 28 laukelyje laivyno vienetas „X“ ženklu pažymi „Taip“ langelį, jeigu mokestinį laikotarpį vykdė veiklą, kurios pajamoms negali būti taikomas fiksuotas pelno mokestis, ir todėl privalo pateikti PLN204 deklaraciją. Jeigu laivybos vienetas tokios veiklos nevykdė, pažymi „Ne“ langelį;

11.21. jos 29 laukelyje įrašoma mokestinio laikotarpio finansinio rezultato – pelno (nuostolio) dalis, gauta iš pervežimo jūrų laivais ir su juo tiesiogiai susijusios veiklos. Pelno (nuostolio) dalis pagal apskaitos duomenis išskiriama iš finansinės atskaitomybės pelno (nuostolių) ataskaitos eilutės „Pelnas (nuostolis) prieš apmokestinimą“. Deklaracijos 29 laukelis pildomas, jeigu vienetas privalo teikti PLN204 deklaraciją;

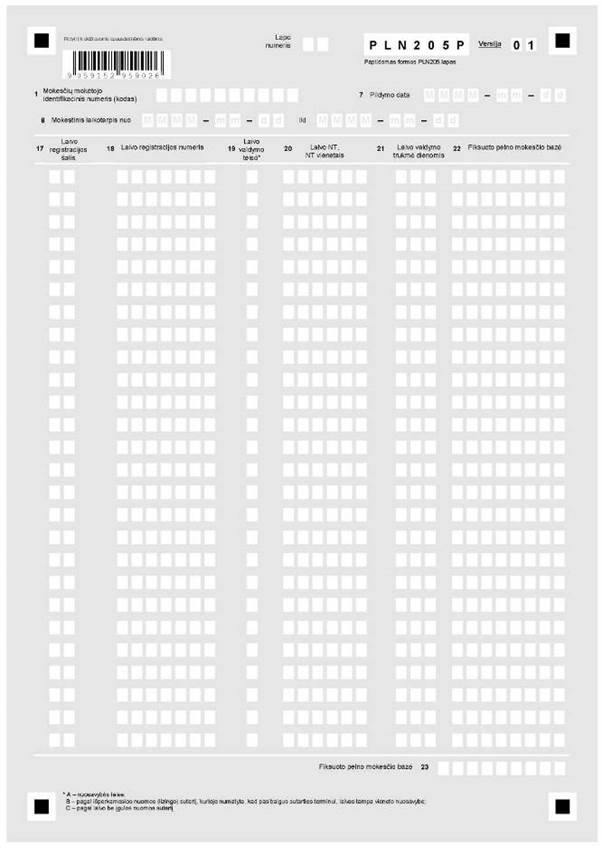

11.22. jos papildomas PLN205P lapas pildomas, kai deklaracijoje neužtenka eilučių jūros laivams įrašyti. Papildomo lapo 1, 7 ir 8 laukeliuose pakartojami deklaracijos PLN205 atitinkamų laukelių duomenys. Papildomo lapo PLN205P 17, 18, 19, 20, 21 ir 22 laukeliai pildomi tokia pat tvarka kaip deklaracijos PLN205 atitinkami laukeliai. 23 laukelyje „Fiksuoto pelno mokesčio bazė“ įrašoma visų šiame papildomame lape nurodytų jūros laivų fiksuoto pelno mokesčio mokestinė bazė.

III. DEKLARACIJOS TIKSLINIMAS

12. Kai mokesčių mokėtojo pateiktoje deklaracijoje nustatomi trūkumai, jie turi būti pašalinti Mokesčių deklaracijų pateikimo, priėmimo, jų termino pratęsimo ir veiklos nevykdančių mokesčių mokėtojų laikino atleidimo nuo mokesčių deklaracijų pateikimo taisyklių nustatyta tvarka.

13. Laivybos vienetas, gavęs mokesčių administratoriaus pranešimą apie pateiktoje deklaracijoje esančius trūkumus ir/ ar neatitikimus, privalo deklaracijos duomenis ištaisyti ir šiose Taisyklėse nustatyta tvarka visiškai užpildytą patikslintą deklaraciją pateikti AVMI per pranešime nustatytą terminą.

14. Laivybos vienetas savo iniciatyva deklaraciją gali patikslinti per MAĮ nustatytą terminą. Pateikta patikslinta deklaracija turi būti užpildyta Taisyklėse nustatyta tvarka. Patikslintoje deklaracijoje turi būti pateikiami visi (t. y. ne vien tikslinamieji) deklaracijoje ir jos papildomame lape nurodyti duomenys.

IV. BAIGIAMOSIOS NUOSTATOS

Pakeitimai:

1.

Valstybinė mokesčių inspekcija prie Lietuvos Respublikos finansų ministerijos, Įsakymas

Nr. VA-58, 2012-06-12, Žin., 2012, Nr. 67-3450 (2012-06-16), i. k. 1122055ISAK000VA-58

Dėl Valstybinės mokesčių inspekcijos prie Lietuvos Respublikos finansų ministerijos viršininko 2007 m. lapkričio 9 d. įsakymo Nr. VA-70 "Dėl Metinės fiksuoto pelno mokesčio deklaracijos PLN205 formos ir jos užpildymo taisyklių patvirtinimo" pakeitimo

2.

Valstybinė mokesčių inspekcija prie Lietuvos Respublikos finansų ministerijos, Įsakymas

Nr. VA-194, 2014-12-18, paskelbta TAR 2014-12-18, i. k. 2014-19942

Dėl Valstybinės mokesčių inspekcijos prie Lietuvos Respublikos finansų ministerijos viršininko 2007 m. lapkričio 9 d. įsakymo Nr. VA-70 „Dėl Metinės fiksuoto pelno mokesčio deklaracijos PLN205 formos ir jos užpildymo taisyklių patvirtinimo“ pakeitimo