VALSTYBINĖS MOKESČIŲ INSPEKCIJOS PRIE LIETUVOS RESPUBLIKOS FINANSŲ MINISTERIJOS VIRŠININKO

Į S A K Y M A S

DĖL valstybinės mokesčių inspekcijos prie lietuvos respublikos finansų ministerijos viršininko 2009 m. GRUODŽIO 15 d. įsakymo Nr. VA-96 „dėl METINĖS PAJAMŲ DEKLARACIJOS gpM308 FORMOS IR JOS PRIEDŲ UŽPILDYMO, PATEIKIMO BEI TIKSLINIMO TAISYKLIŲ PATVIRTINIMO“ PAKEITIMO

2013 m. lapkričio 8 d. Nr. VA-77

Vilnius

1. Pakeičiu Valstybinės mokesčių inspekcijos prie Lietuvos Respublikos finansų ministerijos viršininko 2009 m. gruodžio 15 d. įsakymą Nr. VA-96 „Dėl Metinės pajamų deklaracijos GPM308 formos ir jos priedų užpildymo, pateikimo bei patikslinimo taisyklių patvirtinimo“ (Žin., 2009, Nr. 152-6865):

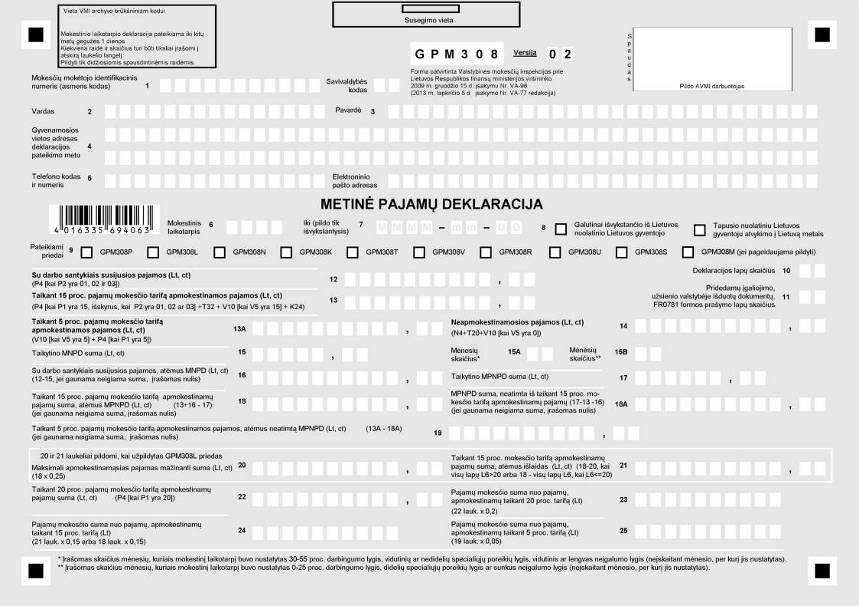

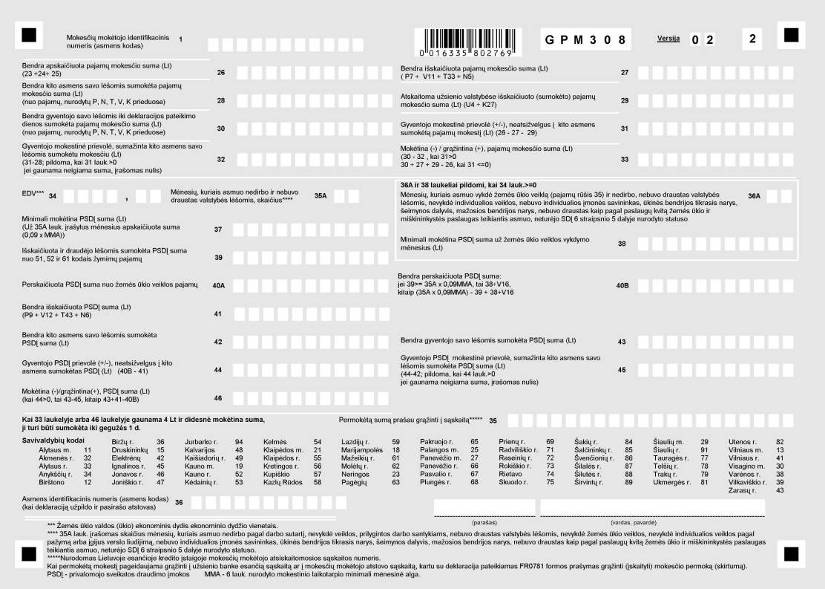

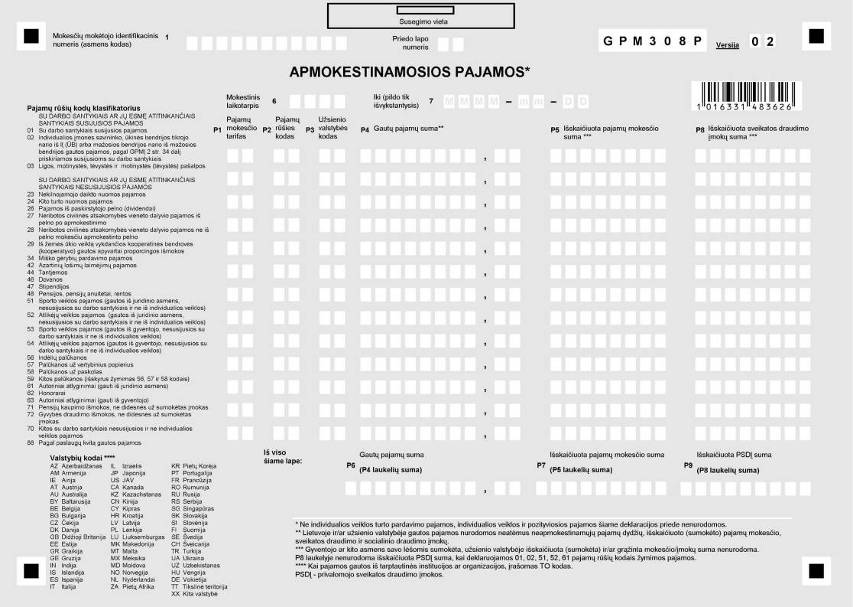

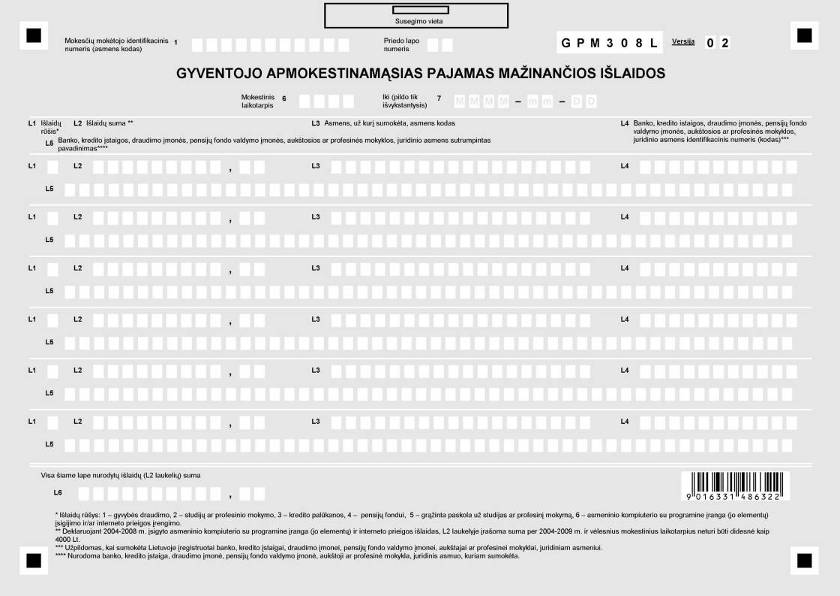

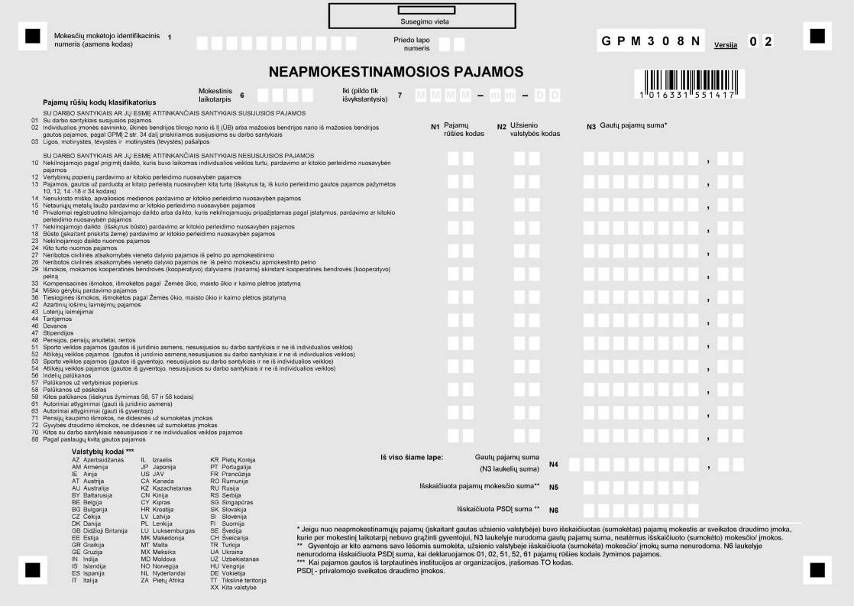

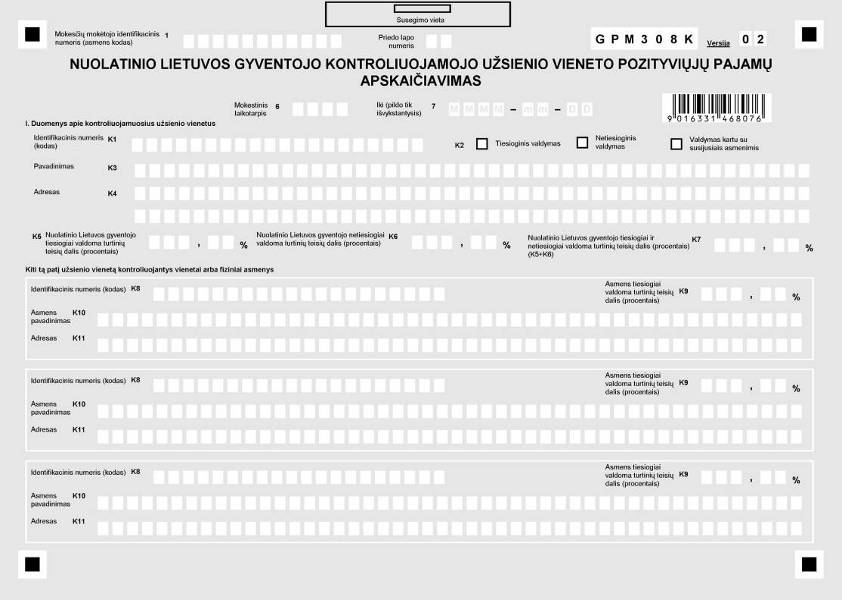

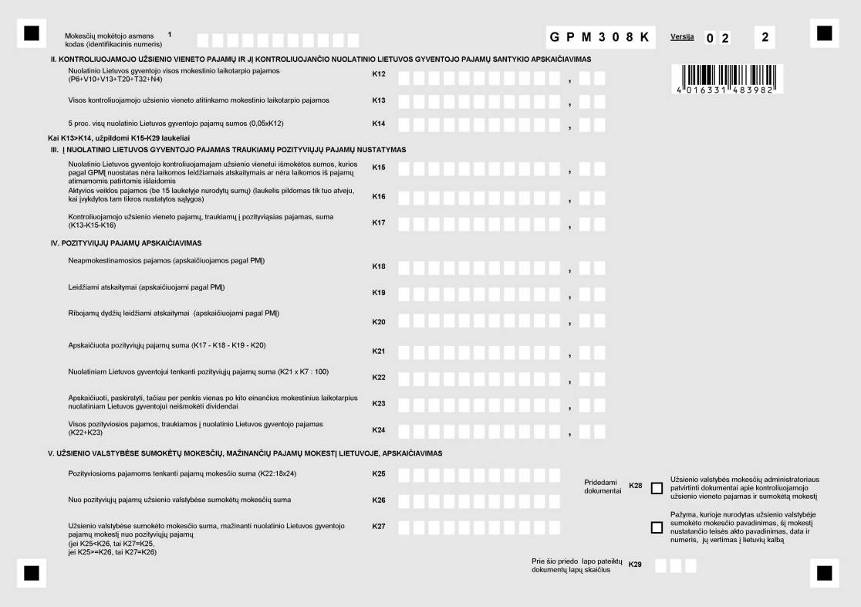

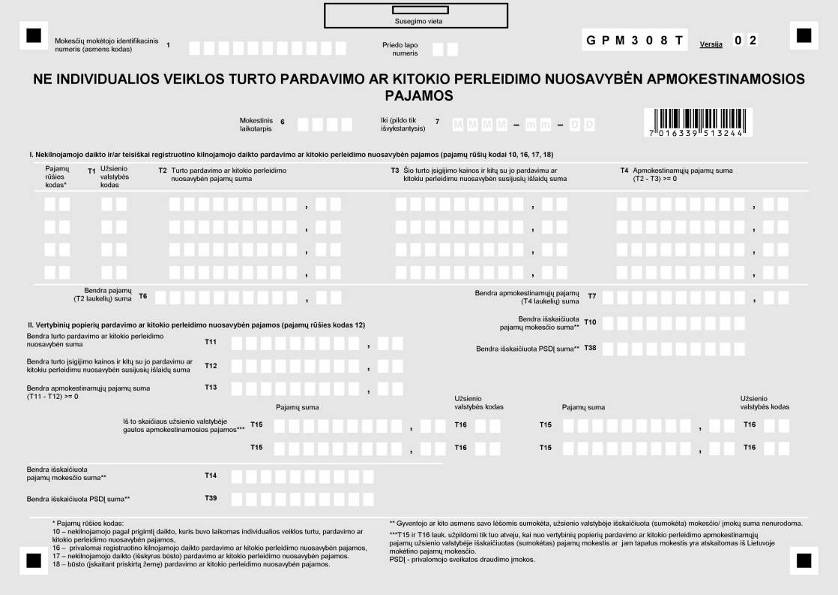

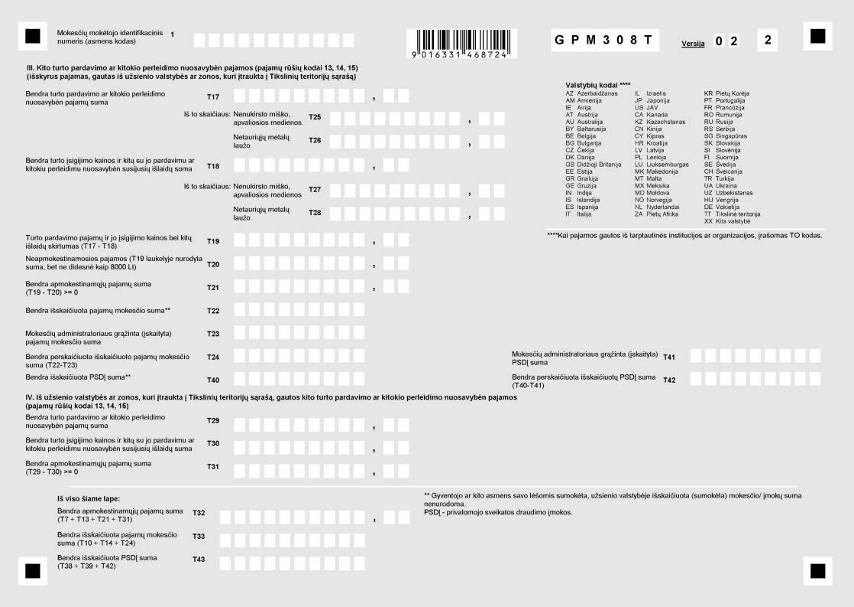

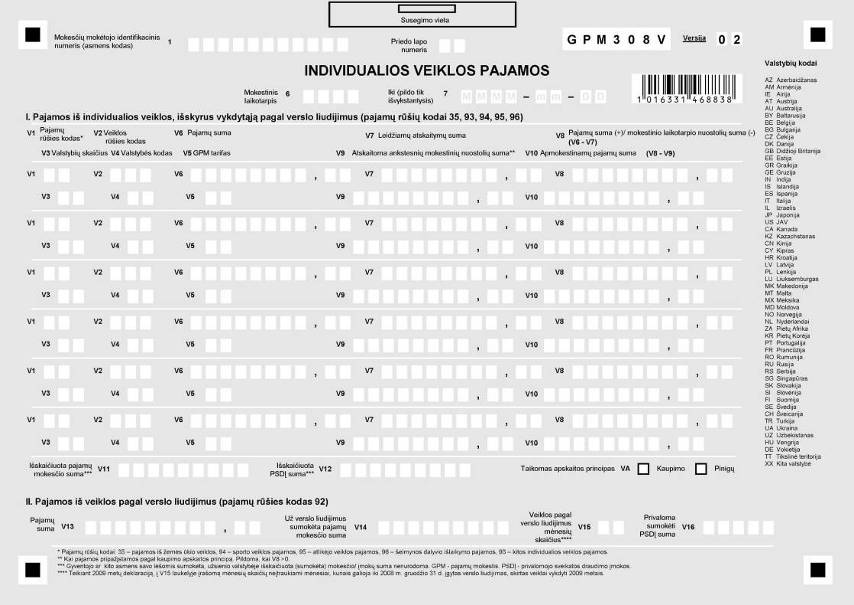

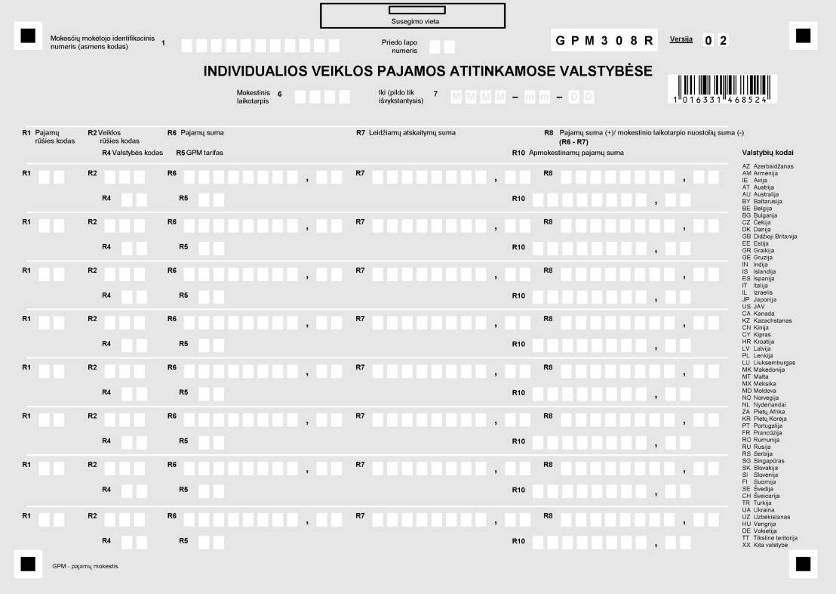

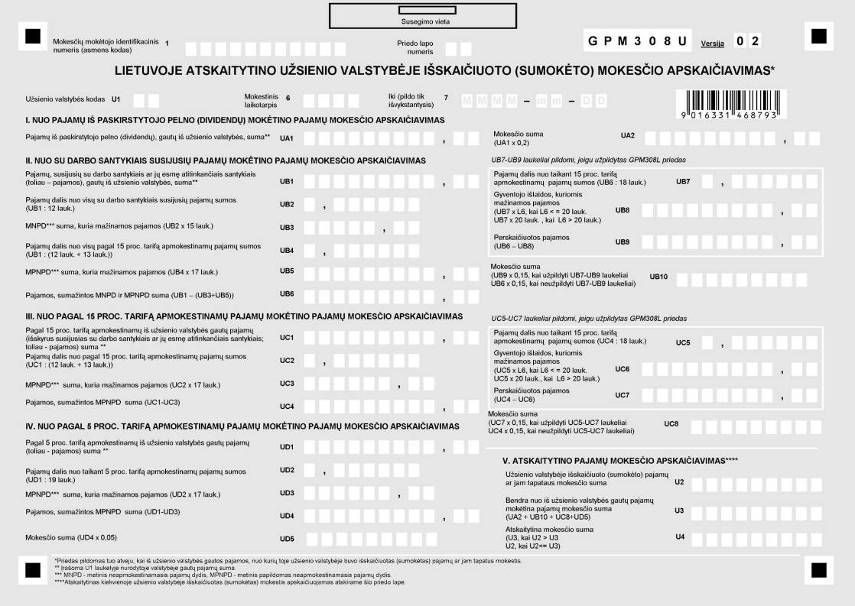

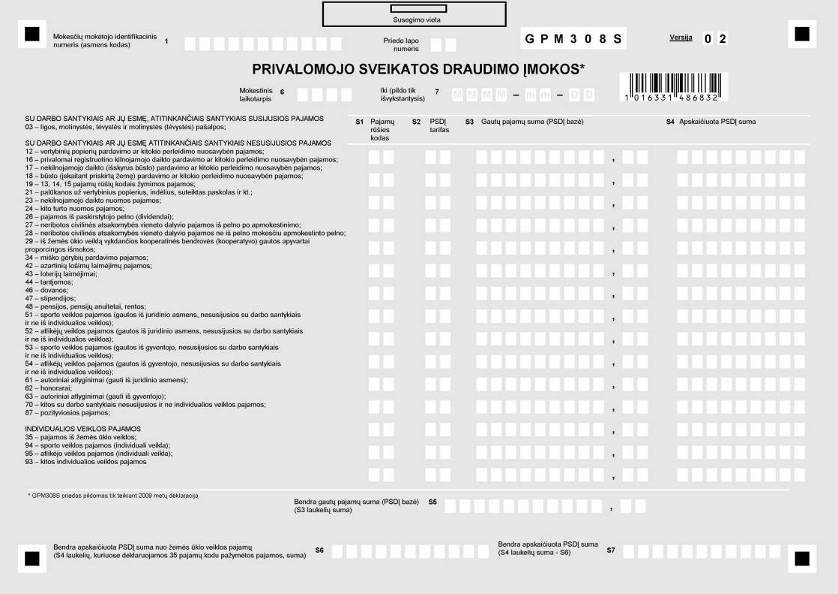

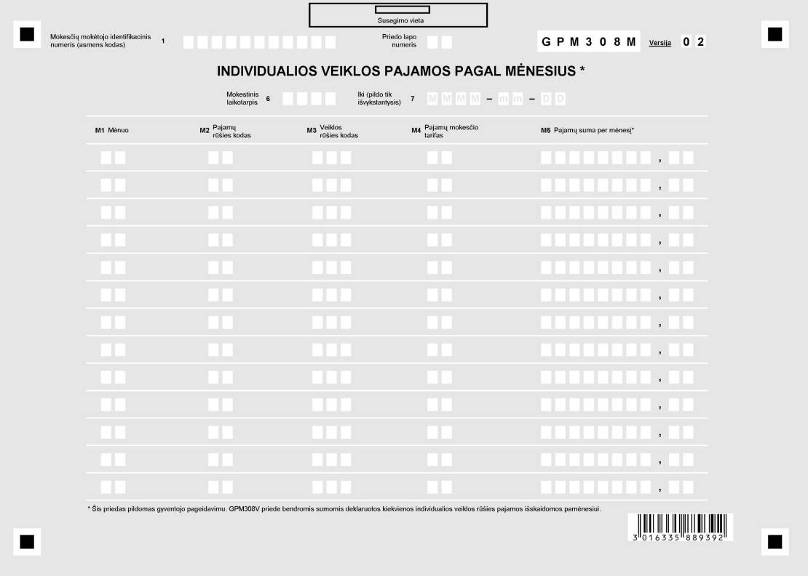

1.1. Išdėstau nauja redakcija nurodytuoju įsakymu patvirtintą Metinės pajamų deklaracijos GPM308 formą ir jos priedų GPM308P „Apmokestinamosios pajamos“, GPM308N „Neapmokestinamosios pajamos“, GPM308V „Individualios veiklos pajamos“, GPM308R „Individualios veiklos pajamos atitinkamose valstybėse“, GPM308T „Ne individualios veiklos turto pardavimo ar kitokio perleidimo nuosavybėn apmokestinamosios pajamos“, GPM308L „Gyventojo apmokestinamąsias pajamas mažinančios išlaidos“, GPM308K „Nuolatinio Lietuvos gyventojo kontroliuojamojo užsienio vieneto pozityviųjų pajamų apskaičiavimas“, GPM308U „Lietuvoje atskaitytino užsienio valstybėje išskaičiuoto (sumokėto) mokesčio apskaičiavimas“, GPM308S „Privalomojo sveikatos draudimo įmokos“, GPM308M „Individualios veiklos pajamos pagal mėnesius“ formas (pridedama, toliau – GPM308 formos 02 versija).

1.2. Nurodytuoju įsakymu patvirtintose Metinės pajamų deklaracijos GPM308 formos ir jos priedų užpildymo, pateikimo bei patikslinimo taisyklėse (toliau – Taisyklės):

1.2.1. išdėstau 15.2.2 punktą taip:

1.2.2. išdėstau 15.4 punktą taip:

„15.4. GPM308V priedas „Individualios veiklos pajamos“ (toliau – GPM308V priedas) – individualios veiklos pajamoms (įskaitant gautas iš žemės ūkio veiklos, kurios pagal GPMĮ 17 straipsnio l dalies 23 punktą priskiriamos neapmokestinamosioms pajamoms, ir pajamas iš veiklos pagal verslo liudijimą) įrašyti, įskaitant pajamas, gautas (uždirbtas) 2013 m. ar vėlesnį mokestinį laikotarpį, vykdant individualią veiklą užsienio valstybėje, kai šios pajamos pagal GPMĮ 37 straipsnį atleidžiamos nuo pajamų mokesčio Lietuvos Respublikoje,“;

1.2.3. išdėstau 15.5 punktą taip:

„15.5. GPM308R priedas „Individualios veiklos pajamos atitinkamose valstybėse“ (toliau – GPM308R priedas) – mokestinio laikotarpio individualios veiklos pajamoms, gautoms (uždirbtoms) daugiau nei vienoje valstybėje (Lietuvoje ir / ar užsienio valstybėje), kai pajamų mokestis nuo jų turi būti sumokėtas Lietuvos Respublikoje, įrašyti,“;

1.2.4. papildau šiuo 15.10 punktu:

„15.10. GPM308M priedas „Individualios veiklos pajamos pagal mėnesius“ (toliau – GPM308M priedas) – individualios veiklos pajamoms (išskyrus pajamas, gautas iš veiklos pagal verslo liudijimą), gautoms (uždirbtoms) per kiekvieną mokestinio laikotarpio mėnesį, įrašyti. GPM308M priedas užpildomas individualią veiklą vykdančio gyventojo pageidavimu.“;

1.2.5. papildau šiuo 18.11 punktu:

1.2.6. išdėstau 19 punkto pirmąją pastraipą taip:

„19. Deklaracija kartu su atitinkamais priedais turi būti pateikiama per VMI prie FM elektroninio deklaravimo sistemą (http://deklaravimas.vmi.lt) arba gali būti pristatyta į bet kurią apskrities valstybinę mokesčių inspekciją (toliau – AVMI). Ją gali pateikti pats nuolatinis Lietuvos gyventojas, kuriam yra nustatyta prievolė deklaruoti pajamų mokestį, ar jo įgaliotas asmuo.“;

1.2.7. išdėstau 21 punktą taip:

„21. Deklaracijos GPM308P priede turi būti deklaruojamos nuolatinio Lietuvos gyventojo per mokestinį laikotarpį gautos apmokestinamosios pajamos (pinigais ir natūra), pagal GPMĮ apmokestinamos, taikant 15, 20 arba 5 procentų pajamų mokesčio tarifą, kaip nurodyta Taisyklių 15.1 punkte.

Su darbo santykiais arba jų esmę atitinkančiais santykiais susijusios pajamos ir visos kitos šiame priede deklaruojamos apmokestinamosios pajamos, išskyrus 2009 m., 2010 m., 2011 m., 2012 m. ar 2013 m. mokestiniu laikotarpiu gautas pajamas iš paskirstytojo pelno (dividendus) ir 2009 m. mokestiniu laikotarpiu išmokėtas apyvartai proporcingas išmokas, mokamas kooperatinės bendrovės (kooperatyvo) dalyviams (nariams) iš šio vieneto pelno, pagal GPMĮ 6 straipsnį yra apmokestinamos, taikant 15 procentų pajamų mokesčio tarifą.

Pagal GPMĮ 6 straipsnio 2 dalį 2009–2013 m. gautos pajamos iš paskirstytojo pelno (dividendai) yra apmokestinamos, taikant 20 procentų pajamų mokesčio tarifą.

Pagal Lietuvos Respublikos gyventojų pajamų mokesčio įstatymo 2, 3, 5, 6, 7, 8, 9, 10, 12, 131, 16, 17, 18, 19, 20, 21, 22, 23, 27, 29, 30 straipsnių pakeitimo ir papildymo ir įstatymo papildymo 181 straipsniu, įstatymo 23 straipsnio pakeitimo įstatymą apyvartai proporcingos išmokos, 2009 m. mokestinį laikotarpį išmokėtos kooperatinės bendrovės (kooperatyvo) dalyviams (nariams) iš šio vieneto pelno, yra apmokestinamos, taikant 5 procentų pajamų mokesčio tarifą.

Gyventojas, įsigijęs verslo liudijimą veiklai „Gyvenamosios paskirties patalpų nuoma, neteikiant apgyvendinimo paslaugų (kaimo turizmo paslaugos arba nakvynės ir pusryčių paslaugos)“, GPM308P priede turi deklaruoti tas per 2012 m. ar vėlesnį mokestinį laikotarpį gautas pajamas už patalpų nuomą, kurios viršija Lietuvos Respublikos pridėtinės vertės mokesčio įstatymo (toliau – Pridėtinės vertės mokesčio įstatymas) 71 straipsnio 2 dalyje nustatyto dydžio (2012 m., 2013 m. – 155000 litų) atlygį už suteiktas paslaugas.“;

1.2.8. išdėstau 29 punkto antrąją pastraipą taip:

„Kai gautos pajamos, kurių nustatyto dydžio neviršijanti suma pagal GPMĮ 17 straipsnio 1 dalį priskiriama neapmokestinamosioms pajamoms, o ją viršijanti – apmokestinamosioms pajamoms, GPM308P priede nurodoma tik apmokestinamosioms pajamoms priskiriama suma. Pavyzdžiui, nuolatinis Lietuvos gyventojas, per 2013 m. ar vėlesnį mokestinį laikotarpį didesnę kaip 6000 litų sumą gavęs kaip atlygį už suteiktas paslaugas pagal paslaugų kvitą, kai šių paslaugų teikimą nustato Lietuvos Respublikos žemės ūkio ir miškininkystės paslaugų teikimo pagal paslaugų kvitą įstatymas (Žin., 2012, Nr. 136-6965), GPM308P priedo P4 laukelyje turi nurodyti pajamų sumą, apskaičiuotą iš bendros tokių pajamų sumos atėmus 6000 litų. 6000 litų suma, kaip neapmokestinamosios pajamos, turi būti nurodoma GPM308N priede.“;

1.2.9. išdėstau 35.5 punkto antrąją pastraipą taip:

1.2.10. išdėstau 49 punktą taip:

„49. GPM308 T priedo I skyrius „Nekilnojamojo daikto ir/ar teisiškai registruotino kilnojamojo daikto pardavimo ar kitokio perleidimo nuosavybėn pajamos (pajamų rūšių kodai 10, 16, 17, 18)“ (toliau – I skyrius) pildomas, kai nuolatinis Lietuvos gyventojas per mokestinį laikotarpį gavo turto pardavimo ar kitokio perleidimo nuosavybėn pajamų:“;

1.2.11. papildau šiuo 59.7 punktu:

1.2.12. išdėstau 63 punktą taip:

„63. Vienoje GPM308V priedo I skyriaus eilutėje nurodomos visos pajamos, gautos (uždirbtos) vykdant tos pačios rūšies individualią veiklą, jeigu joms taikomas vienas (5 arba 15 procentų) pajamų mokesčio tarifas, nesvarbu, keliose valstybėse jos buvo gautos (uždirbtos).

Tos pačios rūšies individualios veiklos pajamos turi būti nurodomos atskirose eilutėse:

– kai dalis pajamų gauta (uždirbta) užsienio valstybėje, ir, naikinant dvigubą apmokestinimą, pagal GPMĮ 37 straipsnį šios pajamos yra atleidžiamos nuo pajamų mokesčio Lietuvos Respublikoje, o dalis pajamų – apmokestinamos, taikant 5 arba 15 procentų pajamų mokesčio tarifą;

– kai pagal GPMĮ 37 straipsnį nuo pajamų mokesčio Lietuvos Respublikoje atleidžiamos pajamos yra gautos (uždirbtos), vykdant veiklą per nuolatinę bazę skirtingose užsienio valstybėse;

– kai gautų (uždirbtų) pajamų dalis priskiriama pajamoms, gautoms (uždirbtoms) iš laisvųjų profesijų veiklos, apmokestinamoms, taikant 15 procentų pajamų mokesčio tarifą, o dalis pajamų – pajamoms, gautoms iš veiklos, nepriskirtos laisvųjų profesijų veiklai, apmokestinamoms, taikant 5 procentų pajamų mokesčio tarifą.“;

1.2.13. išdėstau 64 punkto antrąją pastraipą taip:

„Žemės ūkio veiklą vykdantis gyventojas, 2009 m. ar vėlesnį mokestinį laikotarpį gavęs (uždirbęs) pajamų iš šios veiklos ir pajamų už parduotą ar kitaip perleistą nuosavybėn žemės ūkio veikloje naudojamą ilgalaikį turtą, ir / ar 2009 m. pajamų už realizuotą kitą žemės ūkio paskirties žemėje pačių gyventojų išaugintą ar išaugintą ir perdirbtą produkciją, turi užpildyti dvi eilutes. Jose turi būti išskiriamos ir įrašomos:“;

1.2.14. išdėstau 64.2 punktą taip:

„64.2. pajamos už parduotą ar kitaip perleistą nuosavybėn žemės ūkio veikloje naudojamą ilgalaikį turtą ir / ar 2009 m. mokestinio laikotarpio pajamos už realizuotą kitą žemės ūkio paskirties žemėje pačių gyventojų išaugintą ar išaugintą ir perdirbtą produkciją, nurodytą Kitos žemės ūkio paskirties žemėje išaugintos ar išaugintos ir perdirbtos produkcijos sąraše.“;

1.2.15. išdėstau 65 punktą taip:

„65. Nuolatinis Lietuvos gyventojas, per mokestinį laikotarpį tos pačios rūšies individualios veiklos pajamų gavęs (uždirbęs) daugiau kaip vienoje valstybėje (įskaitant Lietuvą, tačiau neįskaitant valstybių, kuriose gautos (uždirbtos) visos pajamos pagal GPMĮ 37 straipsnį atleidžiamos nuo pajamų mokesčio Lietuvos Respublikoje), turi užpildyti ir GPM308R priedą.

Nuolatinis Lietuvos gyventojas, pageidaujantis, kad valstybinio socialinio draudimo įmokų mokėjimo prievolė būtų nustatoma, atsižvelgus į kiekvieną mokestinio laikotarpio mėnesį gautas (uždirbtas) individualios veiklos pajamas, turi užpildyti ir GPM308M priedą.“;

1.2.16. išdėstau 66.1 punktą taip:

„66.1. 35 – kai deklaruojamos žemės ūkio veiklos pajamos bei pajamos už parduotą ar kitaip perleistą nuosavybėn žemės ūkio veikloje naudojamą ilgalaikį turtą, taip pat 2009 m. mokestinio laikotarpio pajamos už realizuotą kitą žemės ūkio paskirties žemėje pačių gyventojų išaugintą ar išaugintą ir perdirbtą produkciją,“;

1.2.17. išdėstau 67 punkto pirmąją pastraipą taip:

„67. GPM308V priedo V2 laukelis užpildomas, kai V1 laukelyje įrašytas 93 pajamų rūšies kodas arba 35 pajamų rūšies kodas ir deklaruojamos pajamos už parduotą ar kitaip perleistą nuosavybėn žemės ūkio veikloje naudojamą ilgalaikį turtą, 2009 m. mokestinio laikotarpio pajamos už realizuotą kitą žemės ūkio paskirties žemėje pačių gyventojų išaugintą ar išaugintą ir perdirbtą produkciją, taip pat tada, kai V1 laukelyje įrašytas 92 pajamų rūšies kodas.“;

1.2.18. išdėstau 67 punkto ketvirtąją pastraipą taip:

„V2 laukelyje 01 veiklos rūšies kodą turi įrašyti tik tas gyventojas, kuris V1 laukelyje įrašė 35 kodą ir deklaruoja pajamas už parduotą ar kitaip perleistą nuosavybėn žemės ūkio veikloje naudojamą ilgalaikį turtą, o deklaruojantis 2009 m. mokestinio laikotarpio pajamas – ir / ar pajamas už realizuotą kitą žemės ūkio paskirties žemėje pačių gyventojų išaugintą ar išaugintą ir perdirbtą produkciją, nurodytą Kitos žemės ūkio paskirties žemėje išaugintos ar išaugintos ir perdirbtos produkcijos sąraše.“;

1.2.19. išdėstau 68 punktą taip:

„68. GPM308V priedo V3 laukelyje turi būti įrašomas valstybių (įskaitant ir Lietuvą), kuriose buvo vykdyta atitinkamos eilutės V2 laukelyje nurodytos rūšies individuali veikla, skaičius.

Kai V2 laukelyje nurodytos rūšies individualios veiklos pajamos gautos tik vienoje valstybėje, pavyzdžiui, Lietuvoje, V3 laukelyje įrašomas 1.

Kai deklaruojamos užsienio valstybėje gautos (uždirbtos) pajamos, kurios pagal GPMĮ 37 straipsnį yra atleidžiamos nuo pajamų mokesčio Lietuvos Respublikoje, V3 laukelyje įrašomas 1.

Jeigu individualios veiklos pajamos buvo gautos iš kelių užsienio valstybių, kurių kodai nėra įtraukti į užsienio valstybių kodų sąrašą (GPM308V priedas) ir kurios yra žymimos „XX“ kodu, į V3 laukelyje įrašytiną skaičių įskaičiuojama kiekviena tokia valstybė.

Jeigu individualios veiklos pajamos buvo gautos iš kelių į Tikslinių teritorijų sąrašą įtrauktų užsienio valstybių ar zonų, jos visos į V3 laukelyje įrašytiną skaičių įskaičiuojamos kaip viena valstybė.“;

1.2.20. papildau šiuo 70.1.3 punktu:

1.2.21. išdėstau 70.2.6 punktą taip:

1.2.22. išdėstau 71 punkto pirmąją ir antrąją pastraipas taip:

„71. GPM308V priedo V6 laukelyje turi būti įrašoma iš atitinkamoje GPM308V priedo eilutėje, V2 laukelyje, nurodytos rūšies individualios veiklos (kai V2 laukelis užpildytas) arba iš žemės ūkio veiklos, sporto veiklos, atlikėjo veiklos, už parduotą ar kitaip perleistą nuosavybėn žemės ūkio veikloje naudojamą ilgalaikį turtą gautų (uždirbtų) pajamų, taip pat šeimynos dalyvio gauto išlaikymo (kai V2 laukelis neužpildytas) suma (Lt, ct), neatėmus su ta veikla susijusių leidžiamų atskaitymų, išskaičiuoto (sumokėto) pajamų mokesčio, sveikatos draudimo ir socialinio draudimo įmokų.

Jeigu nuolatinis Lietuvos gyventojas individualią veiklą vykdė keliose valstybėse, tai V6 laukelyje turi būti įrašoma bendra toje GPM308V priedo eilutėje deklaruojamų gautų (uždirbtų) pajamų suma, įskaitant pagal užsienio valstybių vidaus mokesčių įstatymus atimtas leidžiamų atskaitymų ir išskaičiuoto (sumokėto) pajamų mokesčio ar jam tapataus mokesčio sumas.“;

1.2.23. išdėstau 72 punktą taip:

„72. Kai GPM308V priedo V5 laukelyje kaip pajamų mokesčio tarifas įrašyti 5 ar 15 procentų, tai V7 laukelyje turi būti įrašoma su V6 laukelyje nurodytomis pajamomis susijusių leidžiamų atskaitymų suma (Lt, ct), apskaičiuota GPMĮ 18 straipsnyje ir Nuolatinio Lietuvos gyventojo su individualios veiklos pajamų gavimu arba uždirbimu susijusių išlaidų priskyrimo leidžiamiems atskaitymams bei jų apskaičiavimo tvarkos apraše, patvirtintame Lietuvos Respublikos finansų ministro 2002 m. rugsėjo 25 d. įsakymu Nr. 303 (Žin., 2002, Nr. 95-4149; 2009, Nr. 84-3557), nustatyta tvarka. Prie leidžiamų atskaitymų priskiriamos:“;

1.2.24. išdėstau 72.1 punktą taip:

1.2.25. išdėstau 72.2 punktą taip:

1.2.26. išdėstau 72.3 punktą taip:

„72.3. mokėtinos valstybinio socialinio draudimo ir sveikatos draudimo įmokų sumos, apskaičiuotos nuo gyventojų, kurie verčiasi individualia veikla (įskaitant gyventojus, deklaruojančius Taisyklių 62.2 ir 62.3 punktuose išvardytas pajamas iš verslo liudijimuose nurodytos veiklos) 50 procentų deklaruotų individualios veiklos (išskyrus šeimynos dalyvio, ūkininko ir jo partnerio žemės ūkio veiklos apmokestinamąsias pajamas) apmokestinamųjų pajamų (neatėmus privalomojo sveikatos draudimo ir valstybinio socialinio draudimo įmokų).“;

1.2.27. išdėstau 721 punktą taip:

„721. Kai deklaruojamos 2010 m. ar vėlesnio mokestinio laikotarpio iš žemės ūkio veiklos gautos (uždirbtos) neapmokestinamosios pajamos, V7 laukelyje turi būti įrašomas nulis (0) (t. y. kai V1 laukelyje įrašytas kodas 35, V5 laukelyje – nulis).

Kai deklaruojamos 2012 m. ar vėlesnio mokestinio laikotarpio Taisyklių 62.2 ir 62.3 punktuose nurodytos individualios veiklos pajamos, apskaičiuojant V7 laukelyje įrašytiną sumą, neįskaitomos išlaidos, susijusios su GPM308V priedo II skyriuje „Pajamos iš veiklos pagal verslo liudijimus (pajamų rūšies kodas 92)“ deklaruojamomis pajamomis iš veiklos pagal verslo liudijimą.

Vietoj patirtų šiame apraše nurodytų išlaidų leidžiamais atskaitymais 2010 m. ir vėlesnį mokestinį laikotarpį kaip leidžiami atskaitymai V7 laukelyje gali būti įrašoma suma, lygi 30 procentų gautų (uždirbtų) individualios veiklos pajamų, išskyrus atvejus, kai individualios veiklos pajamas ar jų dalį gyventojas gauna iš su darbo santykiais ar jų esmę atitinkančiais santykiais susijusio asmens, ir atvejus, kai deklaruojamos individualios veiklos pajamos, kurios pagal GPMĮ 37 straipsnį yra atleidžiamos nuo pajamų mokesčio Lietuvos Respublikoje.

Gyventojas, nepatyręs su individualios veiklos pajamų gavimu susijusių išlaidų ir / arba nepageidaujantis atimti leidžiamų atskaitymų arba jais pripažinti sumą, lygią 30 procentų gautų (uždirbtų) pajamų, V7 laukelyje turi įrašyti nulį.

Jeigu gyventojas tos pačios rūšies individualią veiklą vykdė keliose valstybėse, V7 laukelyje turi būti įrašoma bendra leidžiamų atskaitymų suma.“;

1.2.28. papildau šiuo 722 punktu:

„722. Kai GPM308V priedo atitinkamos eilutės V6 laukelyje deklaruojamos individualios veiklos pajamos, kurios pagal GPMĮ 37 straipsnį yra atleidžiamos nuo pajamų mokesčio Lietuvos Respublikoje, tai V7 laukelyje turi būti nurodoma su šiomis pajamomis susijusių leidžiamų atskaitymų suma (Lt, ct), apskaičiuota pagal tos užsienio valstybės, kurioje vykdyta veikla, mokesčio įstatymus. Į Lietuvos biudžetą mokėtinos valstybinio socialinio draudimo ir sveikatos draudimo įmokų sumos prie leidžiamų atskaitymų nepriskiriamos.“;

1.2.29. išdėstau 74 punkto trečiąją pastraipą taip:

„Ankstesniais mokestiniais laikotarpiais nuostolių iš vykdytos tos pačios rūšies individualios veiklos nepatyręs ar kaupimo apskaitos principo netaikęs gyventojas, sporto ar atlikėjo veiklą vykdantis gyventojas, taip pat gyventojas, deklaruojantis individualios veiklos pajamas, pagal GPMĮ 37 straipsnį atleidžiamas nuo pajamų mokesčio Lietuvos Respublikoje ar pagal 17 straipsnio 1 dalį priskiriamas neapmokestinamosioms pajamoms, V9 laukelyje turi įrašyti nulį (0).“;

1.2.30. išdėstau 80 punkto pirmąją pastraipą taip:

„80. GPM308V priedo V13 laukelyje turi būti įrašoma gyventojo iš individualios veiklos, kuria jis vertėsi pagal verslo liudijimus, per mokestinį laikotarpį gautų pajamų (įskaitant pajamas, gautas už ankstesnį mokestinį laikotarpį atliktus darbus ar suteiktas paslaugas) suma (Lt, ct), neatėmus nustatyto dydžio sumokėtų ir / ar išskaičiuotų pajamų mokesčio, sveikatos draudimo įmokų, socialinio draudimo įmokų ir, vykdant šią veiklą, patirtų išlaidų.“;

1.2.31. išdėstau 80 punkto devintąją pastraipą taip:

„Verslo liudijimą veiklai „Gyvenamosios paskirties patalpų nuoma, neteikiant apgyvendinimo paslaugų (kaimo turizmo paslaugos arba nakvynės ir pusryčių paslaugos)“ (veiklos rūšies kodas 051) įsigijęs gyventojas, deklaruojantis 2012 m. ar vėlesnio mokestinio laikotarpio nuomos pajamas, V13 laukelyje turi įrašyti gautų pajamų sumą, neviršijančią Pridėtinės vertės mokesčio įstatymo 71 straipsnio 2 dalyje nustatyto atlygio už suteiktas paslaugas dydžio. Kai verslo liudijimą įsigijusio gyventojo 2012 m. ar vėlesnį mokestinį laikotarpį gautos nuomos pajamos viršija Pridėtinės vertės mokesčio įstatymo 71 straipsnio 2 dalyje nustatyto atlygio už suteiktas paslaugas dydį, tai V13 laukelyje turi būti nurodomos nuo mokestinio laikotarpio pradžios iki mėnesio (įskaitytinai), kurį gyventojas neteko teisės pasirinkti mokėti fiksuoto dydžio mokestį, gautos pajamos. Pajamos, gautos nuo mėnesio, einančio po mėnesio, kurį gyventojas neteko teisės pasirinkti mokėti fiksuoto dydžio mokestį, turi būti deklaruojamos GPM308P priede.“;

1.2.32. išdėstau 85 punkto pirmąjį sakinį taip:

„85. Deklaracijos GPM308R priedą turi užpildyti nuolatinis Lietuvos gyventojas, gavęs (uždirbęs) individualios veiklos pajamų, nuo kurių turi būti sumokėtas pajamų mokestis, taikant 5 ar 15 procentų pajamų mokesčio tarifą, kai iš tos pačios individualios veiklos rūšies pajamos yra gautos (uždirbtos) daugiau kaip vienoje valstybėje (t. y. kai GPM308V priedo V3>1, o V5 laukelyje įrašyta 5 ar 15 procentų), nesvarbu, kokį apskaitos principą gyventojas taiko.“;

1.2.33. išdėstau 142.5 punkto pirmąjį sakinį taip:

„142.5. Teikiant 2010 metų ir vėlesnių mokestinių metų deklaraciją, deklaracijos 35A laukelyje turi būti įrašomas skaičius mėnesių, kuriais nuolatinis Lietuvos gyventojas nedirbo pagal darbo sutartį, nevykdė veiklos, prilygintos darbo santykiams, nebuvo draustas privalomuoju sveikatos draudimu valstybės lėšomis, nevykdė žemės ūkio veiklos, nevykdė individualios veiklos pagal pažymą ar (ir) įgijus verslo liudijimą, nebuvo individualios įmonės savininkas, ūkinės bendrijos tikrasis narys, šeimynos dalyvis, mažosios bendrijos narys, nebuvo draudžiamas privalomuoju sveikatos draudimu kaip žemės ūkio ir miškininkystės paslaugas pagal paslaugų kvitus teikiantis asmuo, neturėjo SDĮ 6 straipsnio 5 dalyje nurodyto statuso, t. y. mėnesių, kuriais privalomuoju sveikatos draudimu privalėjo draustis savarankiškai, skaičius.“;

1.2.34. išdėstau 142.7 punkto pirmąją pastraipą taip:

„142.7. Jeigu nuolatinis Lietuvos gyventojas tą patį mėnesį nedirbo pagal darbo sutartį, nevykdė veiklos, prilygintos darbo santykiams, nebuvo draustas privalomuoju sveikatos draudimu valstybės lėšomis, nevykdė žemės ūkio veiklos, nevykdė individualios veiklos pagal pažymą ar (ir) įgijus verslo liudijimą, nebuvo individualios įmonės savininkas, ūkinės bendrijos tikrasis narys, šeimynos dalyvis, mažosios bendrijos narys, nebuvo draudžiamas privalomuoju sveikatos draudimu kaip žemės ūkio ir miškininkystės paslaugas pagal paslaugų kvitus teikiantis asmuo, neturėjo SDĮ 6 straipsnio 5 dalyje nurodyto statuso, šis mėnuo turi būti skaičiuojamas kaip vienas mėnuo.“;

1.2.35. išdėstau 142.8 punkto pirmąją pastraipą taip:

„142.8. Jeigu nuolatinis Lietuvos gyventojas dirbo pagal darbo sutartį ar vykdė veiklą, prilygintą darbo santykiams, ar buvo draustas valstybės lėšomis, ar vykdė žemės ūkio veiklą, ar individualią veiklą pagal pažymą arba įgijus verslo liudijimą, ar buvo individualios įmonės savininkas, ar ūkinės bendrijos tikrasis narys, ar šeimynos dalyvis, ar mažosios bendrijos narys, ar buvo draudžiamas privalomuoju sveikatos draudimu kaip žemės ūkio ir miškininkystės paslaugas pagal paslaugų kvitus teikiantis asmuo, ar turėjo SDĮ 6 straipsnio 5 dalyje nurodytą statusą ne visą mėnesį, tas mėnuo turi būti skaičiuojamas kaip visas mėnuo.“;

1.2.36. išdėstau 142.9 punktą taip:

„142.9. Jeigu nuolatinis Lietuvos gyventojas visais atitinkamų metų mokestinio laikotarpio mėnesiais, kuriais buvo laikomas nuolatiniu Lietuvos gyventoju, dirbo pagal darbo sutartį, vykdė veiklą, prilygintą darbo santykiams, buvo draustas privalomuoju sveikatos draudimu valstybės lėšomis, vykdė žemės ūkio veiklą, vykdė individualią veiklą pagal pažymą ir (ar) įgijus verslo liudijimą, buvo individualios įmonės savininkas ir (ar) ūkinės bendrijos tikrasis narys, ir (ar) šeimynos dalyvis, ir (ar) mažosios bendrijos narys, ir (ar) buvo draudžiamas privalomuoju sveikatos draudimu kaip žemės ūkio ir miškininkystės paslaugas pagal paslaugų kvitus teikiantis asmuo, ir (ar) turėjo SDĮ 6 straipsnio 5 dalyje nurodytą statusą, gyventojas deklaracijos 35A laukelyje turi įrašyti nulį.“;

1.2.37. išdėstau 143 punkto trečiąjį sakinį taip:

„Skaičiuojant į deklaracijos 36A laukelį įrašytiną skaičių, į mėnesių, kuriais nuolatinis Lietuvos gyventojas vykdė žemės ūkio veiklą, skaičių neturi būti įskaičiuojami mėnesiai, kuriais jis vykdė ne tik žemės ūkio veiklą, bet dirbo pagal darbo sutartį ar vykdė veiklą, prilygintą darbo santykiams, ar buvo draustas valstybės lėšomis, ar buvo individualios įmonės savininkas, ar ūkinės bendrijos narys, ar šeimynos dalyvis, ar mažosios bendrijos narys, ar buvo draudžiamas privalomuoju sveikatos draudimu kaip žemės ūkio ir miškininkystės paslaugas pagal paslaugų kvitus teikiantis asmuo, ar vykdė individualią veiklą pagal pažymą, ar buvo įsigijęs verslo liudijimą, ar turėjo SDĮ 6 straipsnio 5 dalyje nurodytą statusą.“;

1.2.38. išdėstau 143.4 punktą taip:

1.2.39. išdėstau 144.2 punktą taip:

„144.2. Deklaracijos 37 laukelyje, teikiant deklaraciją už 2012 m. ir vėlesnius mokestinius metus, turi būti įrašoma minimali mokėtina sveikatos draudimo įmokų suma (Lt). Ši suma apskaičiuojama 35A laukelyje įrašytą skaičių padauginus iš 9 proc. minimalios mėnesinės algos (2012 m. 9 proc. minimalios mėnesinės algos dydis sausio–liepos mėn. buvo 72 Lt (800 Lt x 9 proc.), o nuo rugpjūčio 1 d. – 77 Lt (850 Lt x 9 proc.; 2013 m. 9 proc. minimalios mėnesinės algos dydis buvo 90 Lt (1000 Lt x 9 proc.).“;

1.2.40. išdėstau 145.10 punktą taip:

„145.10. teikiant deklaraciją už 2012 m. ir vėlesnius mokestinius metus, kai 34 laukelyje įrašytas skaičius yra lygus ar mažesnis kaip 2 EDV, tai 36A laukelyje įrašytą skaičių padauginus iš 3 proc. minimalios mėnesinės algos (2012 m. sausio–liepos mėn. 3 proc. minimalios mėnesinės algos buvo 24 Lt (800 Lt x 3 proc.), o 2012 m. rugpjūčio–gruodžio mėn. – 26 Lt (850 Lt x 3 proc.), o nuo 2013 m. – 30 Lt (1000 Lt x 3 proc.). Kai apskaičiuota suma yra lygi nuliui, į 38 laukelį turi būti įrašomas nulis,“;

1.2.41. išdėstau 145.11 punktą taip:

„145.11. teikiant 2012 m. ir vėlesnių mokestinių metų deklaraciją, kai 34 laukelyje įrašytas skaičius yra didesnis nei 2 EDV, bet žemės ūkio veiklą vykdantis gyventojas nėra PVM mokėtojas ir neprivalo juo registruotis, tai 36A laukelyje įrašytą skaičių padauginus iš 9 proc. minimalios mėnesinės algos (2012 m. 9 proc. minimalios mėnesinės algos dydis sausio–liepos mėn. buvo 72 Lt (800 Lt x 9 proc.), o nuo rugpjūčio 1 d. – 77 Lt (850 Lt x 9 proc.); 2013 m. 9 proc. minimalios mėnesinės algos dydis buvo 90 Lt (1000 Lt x 9 proc.). Kai apskaičiuota suma lygi nuliui, į 38 laukelį turi būti įrašomas nulis,“;

1.2.42. išdėstau 145.12 punktą taip:

1.2.43. išdėstau 154 punkto pirmąją pastraipą taip:

„154. Deklaracijos 35 laukelis užpildomas, kai 33 laukelyje ir (ar) 46 laukelyje apskaičiuota suma yra teigiama. 35 laukelyje turi būti įrašomas nuolatinio Lietuvos gyventojo, kurio deklaracija teikiama, Lietuvoje esančio banko ar kitoje kredito įstaigoje turimos atsiskaitomosios sąskaitos (litais) numeris. Nenurodžius sąskaitos numerio, permokėta pajamų mokesčio ir (ar) sveikatos draudimo įmokų suma bus grąžinama į vieną iš mokesčių administratoriui žinomų gyventojo atsiskaitomųjų sąskaitų (litais).“;

1.2.44. išdėstau 164 punkto pirmąją pastraipą taip:

„164. GPM308U priedo U1 laukelyje turi būti įrašomas užsienio valstybės, iš kurios gautos pajamos, kodas. Užsienio valstybių kodų sąrašas pateiktas GPM308P, GPM308T, GPM308V prieduose. Jeigu pajamos yra gautos iš tos užsienio valstybės, kuri nėra įtraukta į šį užsienio valstybių kodų sąrašą, U1 laukelyje turi būti įrašomas kodas „XX“ (kita valstybė).“;

1.2.45. papildau šiuo nauju XVI skyriumi „GPM308M priedo „Individualios veiklos pajamos pagal mėnesius“ pildymas“ (buvusius XVI ir XVII skyrius atitinkamai laikau XVII ir XVIII skyriais, buvusius 182–189 punktus atitinkamai laikau 188–195 punktais):

„XVI. GPM308M PRIEDO „INDIVIDUALIOS VEIKLOS PAJAMOS PAGAL MĖNESIUS“ PILDYMAS

182. Deklaracijos GPM308M priedą turi užpildyti individualios veiklos pajamų (išskyrus pajamas, gautas iš veiklos pagal verslo liudijimą) gavęs (uždirbęs) nuolatinis Lietuvos gyventojas, pageidaujantis, kad valstybinio socialinio draudimo įmokų mokėjimo prievolė būtų nustatoma, atsižvelgiant į kiekvieną mokestinio laikotarpio mėnesį gautas (uždirbtas) individualios veiklos pajamas, neatsižvelgiant į tai, ar šios pajamos yra apmokestinamos ar neapmokestinamos, ar pagal GPMĮ 37 straipsnį atleidžiamos nuo pajamų mokesčio Lietuvos Respublikoje.

GPM308M priedą užpildantis gyventojas turi išskaidyti pagal mėnesius visas GPM308V priedo I skyriuje deklaruotas individualios veiklos pajamas.

Kai GPM308M priedas neužpildytas, valstybinio socialinio draudimo įmokų apskaičiavimo tikslu laikoma, kad gyventojo kiekvieną veiklos vykdymo mėnesį gautos (uždirbtos) individualios veiklos pajamos yra vienodos.

183. Kai užpildomas daugiau kaip vienas GPM308M priedo lapas, laukelyje „Priedo lapo numeris“ turi būti nurodomas prie deklaracijos pridedamo šio priedo kiekvieno lapo eilės numeris. Lapo numerio įrašyti nebūtina, kai užpildomas tik vienas GPM308M priedo lapas.

185. Bendromis sumomis GPM308V priedo kiekvienoje eilutėje (išskyrus eilutes, kuriose deklaruojamos pajamos, pagal GPMĮ 37 straipsnį atleidžiamos nuo pajamų mokesčio Lietuvos Respublikoje) deklaruotos individualios veiklos rūšies pajamos GPM308M priede suskaidomos, t. y. apskaičiuojamos atskirai pagal kiekvieną mėnesį, kurį buvo gautos (uždirbtos), vykdant atitinkamos rūšies individualią veiklą.

Tos individualios veiklos pajamos, kurios pagal GPMĮ 37 straipsnį atleidžiamos nuo pajamų mokesčio Lietuvos Respublikoje, GPM308M priede suskaidomos bendrai, neatsižvelgiant į tai, keliose užsienio valstybėse jos gautos.

186. Kiekviena GPM308M priedo eilutė turi būti užpildoma taip:

186.2. M2 laukelyje turi būti įrašomas pajamų rūšies kodas, kuris turi atitikti V1 laukelyje įrašytą kodą toje GPM308V priedo eilutėje, kurios duomenys suskaidomi šioje GPM308M priedo eilutėje;

186.3. M3 laukelyje turi būti įrašomas veiklos rūšies kodas, kuris turi atitikti V2 laukelyje įrašytą kodą toje GPM308V priedo eilutėje, kurios duomenys suskaidomi šioje GPM308M priedo eilutėje;

186.4. M4 laukelyje turi būti įrašomas pajamų mokesčio tarifas (procentais), kuris turi atitikti mokesčio tarifą, įrašytą V5 laukelyje toje GPM308V priedo eilutėje, kurios duomenys suskaidomi šioje GPM308M priedo eilutėje;

186.5. M5 laukelyje iš pildomo Pajamų ir išlaidų apskaitos žurnalo turi būti įrašoma iš M3 laukelyje nurodytos veiklos rūšies per atitinkamą mokestinio laikotarpio mėnesį gautų (uždirbtų) pajamų suma (Lt, ct), neatėmus iš jų su ta veikla susijusių leidžiamų atskaitymų, išskaičiuoto (sumokėto) pajamų mokesčio, sveikatos draudimo ir valstybinio socialinio draudimo įmokų.

Jeigu nuolatinis Lietuvos gyventojas individualią veiklą vykdė užsienio valstybėje, M5 laukelyje turi būti įrašoma gautų (uždirbtų) pajamų suma, neatėmus iš jos pagal užsienio valstybės vidaus mokesčių įstatymus atimtų leidžiamų atskaitymų ir išskaičiuoto (sumokėto) pajamų mokesčio ar jam tapataus mokesčio.

Bendra GPM308M priedo visuose M5 laukeliuose įrašyta pajamų, gautų (uždirbtų) vykdant tos pačios rūšies veiklą, suma turi sutapti su:

186.5.1. atitinkamos GPM308V priedo eilutės V6 laukelio suma (kai V5 laukelyje įrašyta 5 arba 15) ir

1.3. Papildau Taisyklių 1 priedą „Nedeklaruojamų neapmokestinamųjų pajamų sąrašas“ šiuo 121 punktu:

„121. 6000 litų per mokestinį laikotarpį neviršijančios pajamos, gautos kaip atlygis teikiant paslaugas pagal paslaugų kvitą, kai šių paslaugų teikimą nustato Lietuvos Respublikos žemės ūkio ir miškininkystės paslaugų teikimo pagal paslaugų kvitą įstatymas (Žin., 2012, Nr. 136-6965).“

2. Nustatau, kad GPM308 formos 02 versija turi būti teikiama, deklaruojant 2013 m. ir vėlesnį mokestinį laikotarpį gautas pajamas, taip pat tikslinant ankstesniais mokestiniais laikotarpiais pateiktą GPM308 formos 01 versiją.