VALSTYBINĖS MOKESČIŲ INSPEKCIJOS

PRIE LIETUVOS RESPUBLIKOS FINANSŲ MINISTERIJOS VIRŠININKO

Į S A K Y M A S

DĖL VALSTYBINĖS MOKESČIŲ INSPEKCIJOS PRIE LIETUVOS RESPUBLIKOS FINANSŲ MINISTERIJOS VIRŠININKO 2004 M. GEGUŽĖS 26 D. ĮSAKYMO

NR. VA-106 „DĖL AKCIZŲ DEKLARACIJŲ FR0630, FR0630A FORMŲ, JŲ UŽPILDYMO IR PATEIKIMO TAISYKLIŲ PATVIRTINIMO“ PAKEITIMO

2010 m. vasario 5 d. Nr. VA-15

Vilnius

P a k e i č i u Valstybi

nės mokesčių inspekcijos prie Lietuvos Respublikos finansų ministerijos viršininko 2004 m. gegužės 26 d. įsakymą Nr. VA-106 „Dėl Akcizų deklaracijų FR0630, FR0630A formų, jų užpildymo ir pateikimo taisyklių patvirtinimo“ (Žin., 2004, Nr. 87-3201) ir išdėstau jį nauja redakcija:

„VALSTYBINĖS MOKESČIŲ INSPEKCIJOS

PRIE LIETUVOS RESPUBLIKOS FINANSŲ MINISTERIJOS VIRŠININKAS

ĮSAKYMAS

DĖL AKCIZŲ DEKLARACIJŲ FR0630 IR FR0630A FORMŲ, JŲ PRIEDŲ UŽPILDYMO IR PATEIKIMO TAISYKLIŲ PATVIRTINIMO

Vadovaudamasis Lietuvos Respublikos akcizų įstatymu (Žin., 2001, Nr. 98-3482; 2004, Nr. 26-802), Valstybinės mokesčių inspekcijos prie Lietuvos Respublikos finansų ministerijos nuostatų, patvirtintų Lietuvos Respublikos finansų ministro 1997 m. liepos 29 d. įsakymu Nr. 110 (Žin., 1997, Nr. 87-2212; 2004, Nr. 82-2966), 18.11 punktu:

1. T v i r t i n u pridedamas:

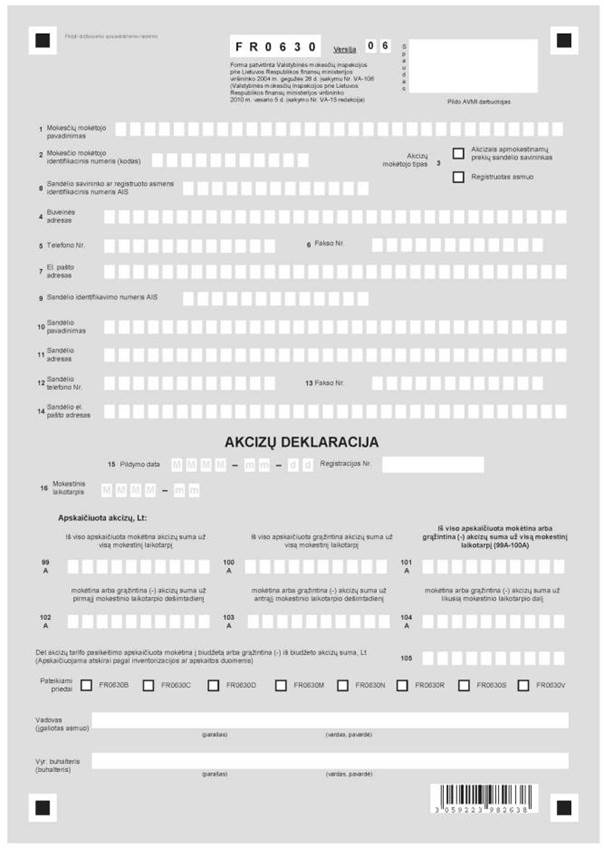

1.1. Akcizų deklaracijos FR0630 formos su priedais (toliau – deklaracijos FR0630 forma ir jos priedai) 06 versiją;

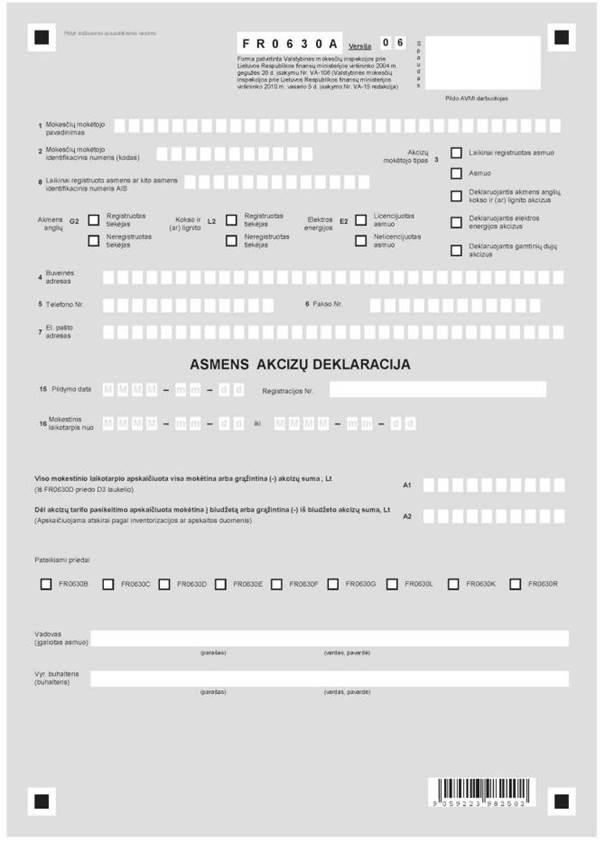

1.2. Asmens akcizų deklaracijos FR0630A formos su priedais (toliau – deklaracijos FR0630A forma ir jos priedai) 06 versiją;

2. N u s t a t a u, kad:

2.1. deklaracijos FR0630 formą ir jos priedus galima teikti:

2.1.1. naudojantis Akcizų informacine sistema už mokestinius laikotarpius, kurių paskutinis baigiasi 2010 m. kovo 31 d. Šiuo atveju deklaracijos FR0630 forma ir jos priedai turi būti teikiami tokios versijos, kuri galiojo tą mokestinį laikotarpį, už kurį forma yra teikiama. Jeigu kartu su deklaracijos FR0630 forma yra teikiamas ir deklaracijos FR0630B priedas, tai pastarasis už mokestinius laikotarpius nuo 2010 m. sausio 1 d. turi būti teikiamas 06 versijos;

2.1.2. naudojantis Elektroninio deklaravimo sistema (toliau – EDS) už mokestinius laikotarpius nuo 2010 m. balandžio 1 d.;

2.1.3. raštu. Deklaracijos forma FR0630 ir jos priedai už mokestinius laikotarpius iki 2009 m. gruodžio 31 d. turi būti teikiami tokios versijos, kokia galiojo atitinkamą mokestinį laikotarpį. Deklaracijos forma FR0630 ir jos priedai už mokestinius laikotarpius nuo 2010 m. sausio 1 d. turi būti teikiami 06 versijos;

2.2. deklaracijos FR0630A formą ir jos priedus asmenys, nurodyti šiuo įsakymu patvirtintų taisyklių 11, 12 ir 13 punktuose, gali teikti raštu arba naudodamiesi EDS:

2.2.1. už mokestinius laikotarpius iki 2010 m. sausio 31 d. yra teikiama 05 versijos deklaracijos forma FR0630A ir jos priedai. Jeigu kartu su deklaracijos FR0630A forma yra teikiamas ir deklaracijos FR0630B priedas, tai pastarasis už mokestinius laikotarpius nuo 2010 m. sausio 1 d. turi būti teikiamas 06 versijos;

2.3. deklaracijos FR0630A formą ir jos priedus asmenys, nurodyti šiuo įsakymu patvirtintų taisyklių 14 ir 15 punktuose, gali teikti raštu arba naudodamiesi EDS:

2.3.1. už mokestinius laikotarpius iki 2009 m. gruodžio 31 d. yra teikiama 05 versijos deklaracijos forma FR0630A ir jos priedai;

PATVIRTINTA

Valstybinės mokesčių inspekcijos

prie Lietuvos Respublikos finansų

ministerijos viršininko

2004 m. gegužės 26 d. įsakymu Nr. VA-106

(2010 m. vasario 5 d. įsakymo Nr. VA-15 redakcija)

AKCIZŲ DEKLARACIJŲ fr0630 ir fr630a formų, jų priedų UŽPILDYMO ir pateikimo TAISYKLĖS

I. BENDROSIOS NUOSTATOS

1. Akcizų deklaracijų FR0630 ir FR0630A formų, jų priedų užpildymo ir pateikimo taisyklės (toliau – taisyklės) nustato Akcizų deklaracijos FR0630 formos (toliau – FR0630 formos deklaracija) ir Asmens akcizų deklaracijos FR0630A formos (toliau – FR0630A formos deklaracija, abi kartu šios formos vadinamos akcizų deklaracijomis) bei jų priedų formų užpildymo ir pateikimo apskrities valstybinei mokesčių inspekcijai (toliau – AVMI) tvarką:

1.3. FR0630B priedo formos „Biologinės kilmės žaliavų dalies energinių produktų mišiniuose ir akcizų apskaičiavimas“ (toliau – FR0630B priedas);

1.4. FR0630C priedo formos „Cigarečių kombinuoto akcizų tarifo ir akcizų apskaičiavimas“ (toliau – FR0630C priedas);

1.5. FR0630D priedo formos „Akcizais apmokestinamų prekių akcizų apskaičiavimas pagal tarifines grupes“ (toliau – FR0630D priedas);

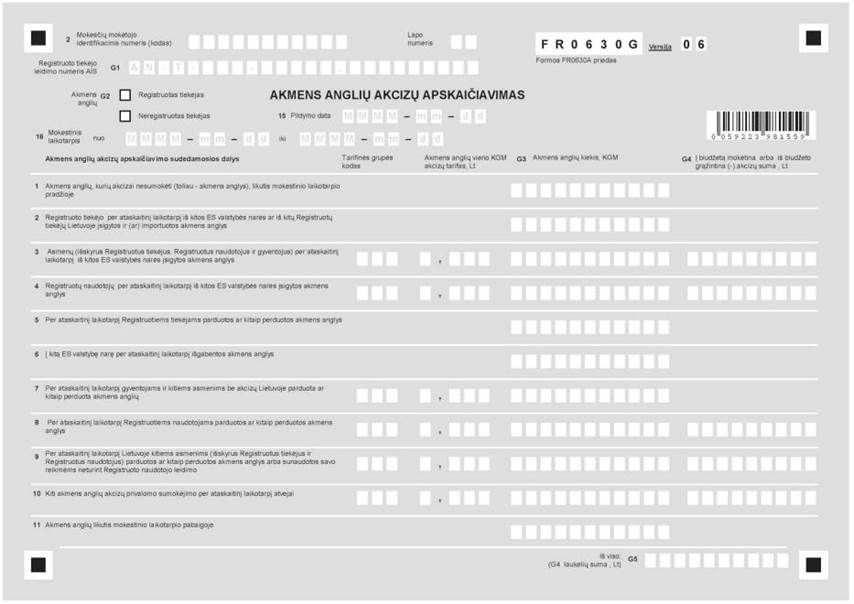

1.10. FR0630L priedo formos „Kokso ir (ar) lignito akcizų apskaičiavimas“ (toliau – FR0630L priedas);

1.11. FR0630M priedo „Akcizais apmokestinamų prekių, kurių akcizai sumokėti, inventorizavimo ataskaita“ (toliau – FR0630M priedas);

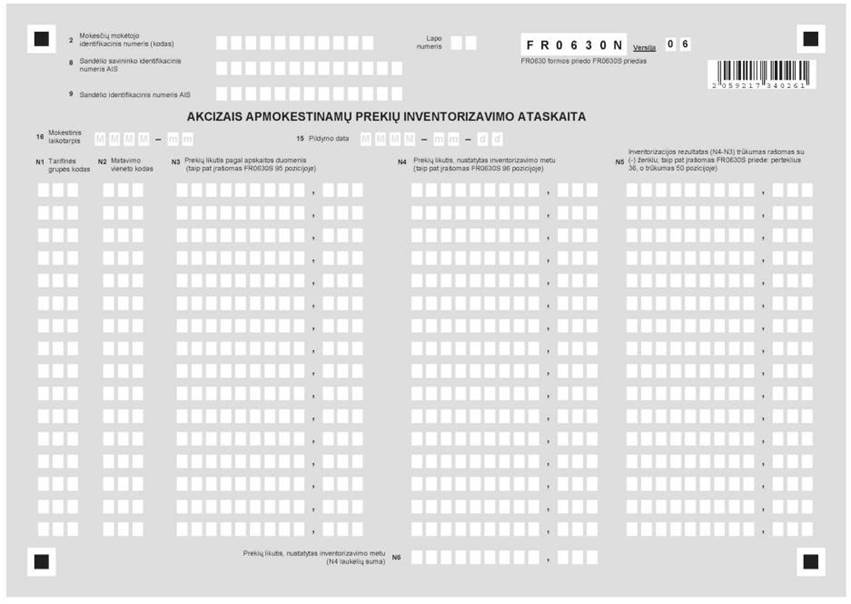

1.12. FR0630N priedo formos „Akcizais apmokestinamų prekių inventorizavimo ataskaita“ (toliau – FR0630N priedas);

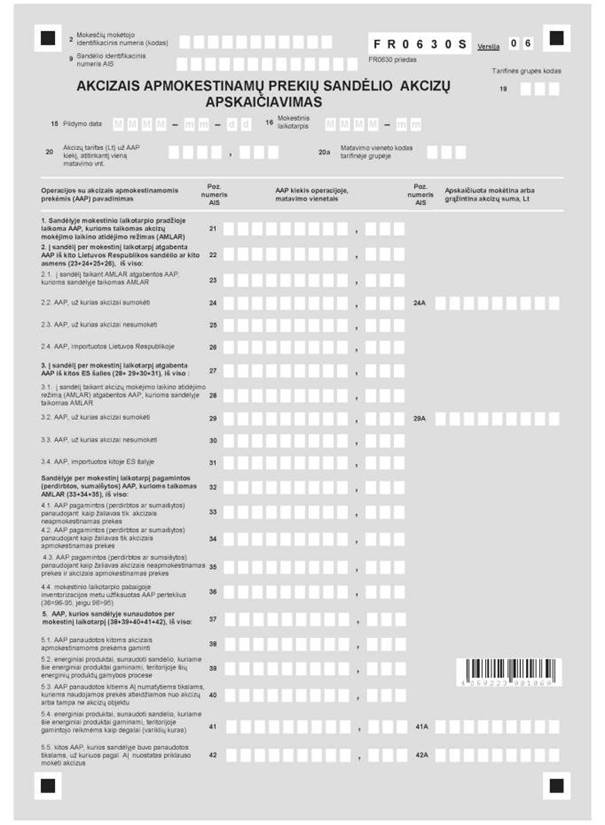

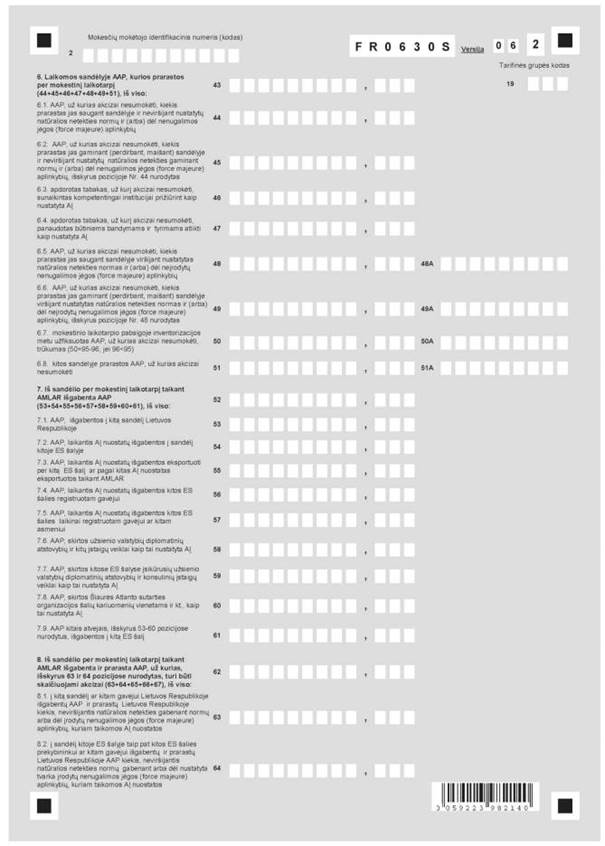

1.14. FR0630S priedo formos „Akcizais apmokestinamų prekių sandėlio akcizų apskaičiavimas“ (toliau – FR0630S priedas);

2. Taisyklės parengtos vadovaujantis Lietuvos Respublikos akcizų įstatymu (Žin., 2001, Nr. 98-3482; 2004, Nr. 26-802; toliau – Akcizų įstatymas).

3. Taisyklėse vartojamos santrumpos ir sąvokos:

AAD – popierinis dokumentas, naudojamas, kai akcizais apmokestinamos prekės gabenamos taikant akcizų mokėjimo laikino atidėjimo režimą, kaip tai apibrėžta Akcizų įstatymo 3 straipsnio 1 dalyje. Kituose teisės aktuose AAD dar vadinamas administraciniu lydimuoju dokumentu;

AIS – Valstybinės mokesčių inspekcijos akcizų informacinė sistema;

AMLAR – akcizų mokėjimo laikino atidėjimo režimas;

AVMI – apskrities valstybinė mokesčių inspekcija;

EAAD – elektroninis administracinis akcizais apmokestinamų prekių vežimo dokumentas, kurio forma ir naudojimo taisyklės nustatytos 2009 m. liepos 24 d. Komisijos Reglamente (EB) Nr. 684/2009 (OL L 197, 2009 07 29, p. 24–64), kuriuo įgyvendinamos Tarybos direktyvos 2008/118/EB (OL L 9, 2009 01 14, p. 12–30) nuostatos, susijusios su akcizais apmokestinamų prekių, kurioms pritaikytas akcizų mokėjimo laikino atidėjimo režimas, gabenimo kompiuterinėmis procedūromis;

EDS – Valstybinės mokesčių inspekcijos elektroninė deklaravimo sistema;

Energinis produktas – Akcizų įstatymo 1 priede nurodytas energetinis produktas;

Laikinai registruotas gavėjas – tai konkrečiam laikotarpiui registruotas gavėjas, kuris retkarčiais iš kitų valstybių narių gauna akcizais apmokestinamų prekių (atitinkantis 2008 m. gruodžio 16 d. Tarybos direktyvos 2008/118/EB „Dėl bendros akcizų tvarkos, panaikinančios Direktyvą 92/12/EEB“ 19 straipsnio 3 dalies nuostatas), t. y. kuriam minėtos direktyvos 4 straipsnio 9 dalyje nurodytas leidimas suteikiamas tik konkrečiam akcizais apmokestinamų prekių kiekiui, vienam siuntėjui ir (ar) konkrečiam laikotarpiui. Šis leidimas yra registruojamas AIS ir perduodamas į Akcizų informacijos mainų sistemą. Ši sąvoka atitinka Akcizų įstatyme nustatytą sąvoką – Neregistruotas prekybininkas;

Licencijuotas asmuo – tai asmuo, turintis veiklos licencijas, nustatytas Lietuvos Respublikos elektros energetikos įstatyme (Žin., 2000, Nr. 66-1984; 2004, Nr. 107-3964; toliau – Elektros energetikos įstatymas) – AVMI AIS įregistruotas asmuo, kuriam teisės aktų nustatyta tvarka yra išduota licencija (leidimas) tiekti ir (ar) gaminti elektros energiją. Ši sąvoka atitinka Akcizų įstatyme nustatytą sąvoką – nepriklausomas ar visuomeninis tiekėjas;

Nelicencijuotas asmuo – tai asmuo, kuris neturi veiklos licencijų, nustatytų Elektros energetikos įstatyme, nėra AVMI AIS įregistruotas asmuo, kuriam teisės aktų nustatyta tvarka yra išduota licencija (leidimas) tiekti ir (ar) gaminti elektros energiją ir kuriam atsirado prievolė deklaruoti elektros energijos akcizus;

Prekės – akcizais apmokestinamos prekės, kurioms taikomas akcizų mokėjimo laikino atidėjimo režimas. Akcizų deklaracijose ir jų prieduose taip pat naudojama Prekės santrumpa AAP;

Prekių tarifinė grupė – tai akcizais apmokestinamų prekių tarifinė grupė, kurios pavadinimas ir kodas yra Akcizų įstatyme nurodytų akcizais apmokestinamų prekių tarifinių grupių kodų klasifikatoriuje (toliau – kodų klasifikatorius), patvirtintame Valstybinės mokesčių inspekcijos prie Lietuvos Respublikos finansų ministerijos (toliau – VMI prie FM) viršininko 2002 m. birželio 14 d. įsakymu Nr. 156 (Žin., 2003, Nr. 51-2306; 2009, Nr. 5-142);

Registruotas gavėjas – asmuo, kuriam VMI prie FM suteikė leidimą vykdant savo veiklą nustatytomis sąlygomis priimti iš kitos valstybės narės gabenamas akcizais apmokestinamas prekes, kurioms pritaikytas AMLAR. (Šis leidimas yra registruojamas AIS ir perduodamas į Akcizų informacijos mainų sistemą. Sąvoka atitinka Akcizų įstatyme nustatytą sąvoką – Registruotas prekybininkas);

Registruotas naudotojas – tai AVMI įregistruotas asmuo, kuriam išduotas akmens anglių, kokso ir (ar) lignito naudojimo verslo reikmėms FR1018 formos leidimas (toliau – Naudotojo leidimas) pagal Su akcizų lengvatomis susijusių akmens anglių, kokso, lignito tiekimo ir naudojimo įforminimo taisykles, patvirtintas Valstybinės mokesčių inspekcijos prie Lietuvos Respublikos finansų ministerijos viršininko 2006 m. gruodžio 4 d. įsakymu Nr. VA-90 (Žin., 2006, Nr. 135-5132);

Registruotas siuntėjas – asmuo, kuriam VMI prie FM suteikė leidimą vykdant savo veiklą nustatytomis sąlygomis išgabenti akcizais apmokestinamas prekes, kurioms taikomas AMLAR, jas išleidžiant į laisvą apyvartą pagal Bendrijos muitinės kodekso 79 straipsnį. (Šis leidimas yra registruojamas AIS ir perduodamas į Akcizų informacijos mainų sistemą);

Registruotas tiekėjas – tai AVMI įregistruotas asmuo, kuriam išduotas tiekti skirtų akmens anglių, kokso ir (ar) lignito įsigijimo be akcizų FR1016 formos leidimas (toliau – Tiekėjo leidimas) pagal Su akcizų lengvatomis susijusių akmens anglių, kokso, lignito tiekimo ir naudojimo įforminimo taisykles, patvirtintas Valstybinės mokesčių inspekcijos prie Lietuvos Respublikos finansų ministerijos viršininko 2006 m. gruodžio 4 d. įsakymu Nr. VA-90 (Žin., 2006, Nr. 135-5132);

SAAD – supaprastintas akcizais apmokestinamų prekių vežimo dokumentas, naudojamas, kai akcizais apmokestinamos prekės, už kurias akcizai sumokėti, gabenamos tarp Europos Sąjungos valstybių narių, kaip tai nustatyta Akcizų įstatymo 3 straipsnio 29 dalyje. Kituose teisės aktuose SAAD dar vadinamas supaprastintu administraciniu lydimuoju dokumentu;

Sandėlio savininkas – akcizais apmokestinamų prekių sandėlio savininkas;

Sandėlis – akcizais apmokestinamų prekių sandėlis;

SEED (angl. System for Exchange of Excise) – Akcizų informacijos mainų sistema pagal Tarybos reglamento (EB) Nr. 2073/2004 22 straipsnio 1 dalį.

Kitos šiose taisyklėse vartojamos sąvokos atitinka nurodytas Akcizų įstatymo 3 straipsnyje ir 2009 m. liepos 24 d. Komisijos Reglamente (EB) Nr. 684/2009, kuriuo įgyvendinamos Tarybos direktyvos 2008/118/EB nuostatos, susijusios su akcizais apmokestinamų prekių, kurioms pritaikytas akcizų mokėjimo laikino atidėjimo režimas, gabenimo kompiuterinėmis procedūromis.

II. AKCIZŲ DEKLARACIJŲ FORMŲ, JŲ PRIEDŲ UŽPILDYMAS IR PATEIKIMAS

4. Pagal Akcizų įstatymo nuostatas akcizų mokėtojai yra: sandėlių savininkai, registruoti gavėjai, registruoti siuntėjai, laikinai registruoti gavėjai, asmenys, iš kitų Europos Sąjungos (toliau – ES) šalių gaunantys Prekes verslo tikslais, viešieji juridiniai asmenys, iš kitų ES šalių gaunantys Prekes savo reikmėms, kitoje ES šalyje įsikūrusio apmokestinamojo asmens fiskaliniai agentai, Akcizų įstatymo 9 straipsnio 6, 7 ir 8 dalyse, 44 bei 50 straipsniuose nurodyti asmenys, taip pat kiti asmenys, kurie pagal Akcizų įstatymo nuostatas privalo deklaruoti ir mokėti akcizus. Šie asmenys, Akcizų įstatymo 9, 13, 14, 15, 48 ir 54 straipsniuose nurodytam mokestiniam laikotarpiui pasibaigus, privalo apskaičiuoti į biudžetą mokėtiną (iš biudžeto grąžintiną) Prekių akcizų sumą. Ši suma, vadovaujantis Akcizų įstatymu ir šiomis taisyklėmis, apskaičiuojama užpildytoje FR0630 formos deklaracijoje ar FR0630A formos deklaracijoje ir atitinkamuose jų prieduose.

5. Sandėlio savininkas, mokestiniam laikotarpiui (kalendoriniam mėnesiui) pasibaigus, iki kito mėnesio 15 dienos, AVMI, kurios veiklos teritorijoje yra sandėlis, privalo pateikti šių taisyklių nustatyta tvarka užpildytą kiekvieno sandėlio atskirą FR0630 formos deklaraciją ir tokius jos priedus:

5.1. FR0630D priedą, kuriame nurodomi sandėlio deklaruojamų Prekių kiekio ir akcizų duomenys, susumuoti pagal Prekių tarifines grupes;

5.2. atskirus kiekvienos Prekių tarifinės grupės FR0630S priedus, kuriuose nurodomi sandėlio kiekvienos Prekių tarifinės grupės Prekių kiekio ir akcizų apskaičiavimo duomenys;

5.3. FR0630N priedą, kuriame nurodomi Prekių inventorizavimo sandėlyje duomenys mokestinio laikotarpio pabaigoje;

5.4. FR0630M priedą, kuriame nurodomi Prekių, kurių akcizai sumokėti, inventorizavimo sandėlyje duomenys mokestinio laikotarpio pabaigoje;

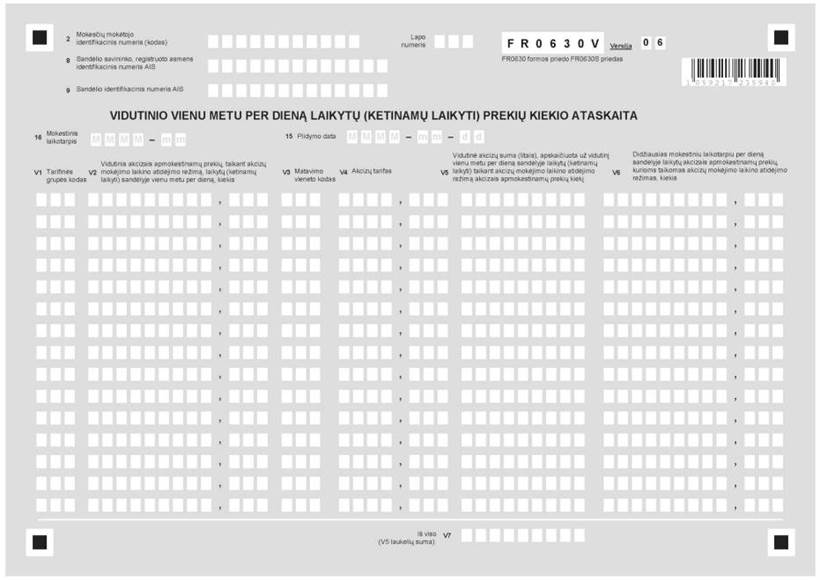

5.5. FR0370V priedą, kuriame pateikiami mokestiniu laikotarpiu vidutinio vienu metu per dieną sandėlyje laikytų Prekių kiekio ir akcizų sumų apskaičiavimo duomenys;

5.6. FR0630B priedą, kuriame apskaičiuojami biologinės kilmės žaliavų dalies energinių produktų mišiniuose duomenys, reikalingi apskaičiuojant akcizų sumas priedų FR0630S pozicijose. FR0630B priedas turi būti teikiamas tais atvejais, kai deklaruojami energinių produktų mišinių, turinčių biologinės kilmės žaliavų ir priskirtų taisyklių 89 punkte nurodytoms Prekių tarifinėms grupėms, kiekio ir akcizų duomenys. Kiekvienai Prekių tarifinei grupei pildomas atskiras FR0630B priedas;

5.7. FR0630C priedą, kuriame apskaičiuojami cigarečių kombinuoto akcizų tarifo duomenys ir akcizų sumos. Šis priedas turi būti teikiamas tais atvejais, kai deklaruojami 310 Prekių tarifinei grupei priskirtų Prekių akcizai;

6. FR0630 formos deklaraciją ir jos priedus sandėlio savininkas privalo pateikti ir tada, kai ataskaitinį mėnesį prievolė mokėti akcizus neatsirado. Tokiu atveju FR0630 formos deklaracijos 101A laukelio „Iš viso apskaičiuota mokėtina arba grąžintina (–) akcizų suma už visą mokestinį laikotarpį (99A–100A)“ paskutiniame langelyje įrašomas skaičius nulis (0).

7. Registruotas gavėjas mokestiniam laikotarpiui (kalendoriniam mėnesiui) pasibaigus, iki kito mėnesio 15 dienos, AVMI, kurios veiklos teritorijoje jis yra įsiregistravęs mokesčių mokėtoju, privalo pateikti šių taisyklių nustatyta tvarka užpildytą FR0630 formos deklaraciją ir tokius jos priedus:

7.1. FR0630D priedą, kuriame nurodomi deklaruojamų iš kitos ES šalies gautų Prekių kiekio ir akcizų duomenys, susumuoti pagal Prekių tarifines grupes;

7.2. FR0630R priedą, kuriame nurodomi per ataskaitinį mėnesį iš kitos ES šalies taikant AMLAR su AAD ir (ar) EAAD gautų Prekių kiekio ir akcizų apskaičiavimo duomenys;

7.3. FR0630B priedą, kuriame apskaičiuojami biologinės kilmės žaliavų dalies energinių produktų mišiniuose duomenys, reikalingi apskaičiuojant akcizų sumas priede FR0630R. FR0630B priedas turi būti teikiamas tais atvejais, kai deklaruojami iš kitos ES šalies gautų energinių produktų mišinių, turinčių biologinės kilmės žaliavų, priskirtų taisyklių 89 punkte nurodytoms Prekių tarifinėms grupėms, kiekio ir akcizų duomenys. Kiekvienai Prekių tarifinei grupei pildomas atskiras FR0630B priedas;

7.4. FR0630C priedą, kuriame apskaičiuojami cigarečių kombinuoto akcizų tarifo duomenys ir akcizų sumos. Šis priedas turi būti teikiamas tais atvejais, kai deklaruojami 310 Prekių tarifinei grupei priskirtų Prekių akcizai;

8. FR0630 formos deklaraciją ir jos priedus Registruotas gavėjas privalo pateikti ir tada, kai ataskaitinį mėnesį prievolė mokėti akcizus neatsirado. Tokiu atveju FR0630 formos deklaracijos 101A laukelio „Iš viso apskaičiuota mokėtina arba grąžintina (–) akcizų suma už visą mokestinį laikotarpį (99A–100A)“ paskutiniame langelyje įrašomas skaičius nulis (0).

9. Sandėlio savininkas, mokestiniam laikotarpiui (kalendoriniam mėnesiui) pasibaigus, iki kito mėnesio 15 dienos, AVMI, kurios veiklos teritorijoje jis yra įsiregistravęs mokesčių mokėtoju, privalo pateikti šių taisyklių nustatyta tvarka užpildytą FR0630 formos deklaraciją ir tokius jos priedus:

9.1. FR0630D priedą, kuriame nurodomos deklaruojamų Prekių kiekio ir akcizų sumos, remiantis FR0630R priede nurodytais duomenimis bei susumuotos atskirai pagal tarifines grupes;

9.3. FR0630B priedą tik tada, kai deklaruojamos Prekės, priskirtos taisyklių 89 punkte nurodytoms Prekių tarifinėms grupėms ir priedą FR0630C – tik tada, kai deklaruojami 310 Prekių tarifinei grupei priskirtų Prekių akcizai;

9.4. kitus teisės aktų nustatytus dokumentus (ataskaitas, registrus, pažymas, vartotojų sąrašus (nuorodas) ir pan.);

10. Registruotas siuntėjas, mokestiniam laikotarpiui (kalendoriniam mėnesiui) pasibaigus, iki kito mėnesio 15 dienos, AVMI, kurios veiklos teritorijoje jis yra įsiregistravęs mokesčių mokėtoju, privalo pateikti šių taisyklių nustatyta tvarka užpildytą FR0630 formos deklaraciją ir tokius jos priedus:

10.1. FR0630D priedą, kuriame nurodomi Registruoto siuntėjo deklaruojamų Prekių kiekių ir akcizų sumos, remiantis FR0630R priede nurodytais duomenimis bei susumuotos atskirai pagal tarifines grupes;

10.3. FR0630B priedą tik tada, kai deklaruojamos Prekės, priskirtos taisyklių 89 punkte nurodytoms Prekių tarifinėms grupėms, ir priedą FR0630C – tik tada, kai deklaruojami 310 Prekių tarifinei grupei priskirtų Prekių akcizai;

10.4. kitus teisės aktų nustatytus dokumentus (išsiųstų akcizais apmokestinamų prekių ataskaitas, registrus, pažymas, vartotojų sąrašus (nuorodas) ir pan.);

11. Laikinai registruotas gavėjas ir (ar) kiti Akcizų įstatyme nurodyti asmenys, kuriems nustatyta prievolė ne vėliau kaip per 5 darbo dienas nuo Prekių atgabenimo į Lietuvos Respubliką dienos AVMI, kurios veiklos teritorijoje jis yra įsiregistravęs mokesčių mokėtoju, privalo pateikti šių taisyklių nustatyta tvarka užpildytą FR0630A formos deklaraciją ir tokius jos priedus:

11.1. FR0630D priedą, kuriame nurodomi deklaruojamų iš kitos ES šalies gautų Prekių kiekio ir akcizų duomenys, susumuoti pagal Prekių tarifines grupes;

11.2. FR0630R priedą, kuriame nurodomi per ataskaitinį laikotarpį iš kitos ES šalies taikant AMLAR su AAD ir (ar) EAAD gautų Prekių kiekio ir akcizų apskaičiavimo duomenys;

11.3. FR0630B priedą, kuriame apskaičiuojami biologinės kilmės žaliavų dalies energinių produktų mišiniuose duomenys, reikalingi apskaičiuojant akcizų sumas FR0630R priede. FR0630B priedas turi būti teikiamas tais atvejais, kai deklaruojami iš kitos ES šalies gautų energinių produktų mišinių, turinčių biologinės kilmės žaliavų ir priskirtų taisyklių 89 punkte nurodytoms Prekių tarifinėms grupėms, kiekio ir akcizų duomenys. Kiekvienai Prekių tarifinei grupei pildomas atskiras FR0630B priedas;

11.4. FR0630C priedą, kuriame apskaičiuojami cigarečių kombinuoto akcizų tarifo duomenys ir akcizų sumos. Šis priedas turi būti teikiamas tais atvejais, kai deklaruojami 310 Prekių tarifinei grupei priskirtų Prekių akcizai;

12. Akcizų įstatymo 8 straipsnio 1 dalies 7 punkte nurodyti asmenys, kurie nėra sandėlių savininkai, registruoti ar neregistruoti prekybininkai, t. y. asmenys, iš kitos ES šalies gaunantys Prekes verslo tikslais, viešieji juridiniai asmenys, iš kitos ES šalies gaunantys Prekes savo reikmėms, ir kitoje ES šalyje įsikūrusio apmokestinamojo asmens fiskaliniai agentai (visi jie toliau vadinami Asmuo), ne vėliau kaip per 5 darbo dienas nuo Prekių atgabenimo į Lietuvos Respubliką dienos AVMI, kurios veiklos teritorijoje jie yra įsiregistravę mokesčių mokėtojais, privalo pateikti šių taisyklių nustatyta tvarka užpildytą FR0630A formos deklaraciją ir tokius jos priedus:

12.1. FR0630D priedą, kuriame nurodomi Asmens deklaruojamų iš kitos ES šalies gautų Prekių kiekio ir akcizų duomenys, susumuoti pagal Prekių tarifines grupes;

12.2. FR0630R priedą, kuriame nurodomi Asmens deklaruojančio per ataskaitinį laikotarpį iš kitos ES šalies gautų Prekių kiekio ir akcizų apskaičiavimo duomenys. Atskiruose prieduose arba atskirose vieno priedo eilutėse turi būti deklaruojamos Prekės, kurios buvo atgabentos nustatyta tvarka taikant AMLAR, ir Prekės, kurios buvo atgabentos su kitoje ES šalyje sumokėtais tos šalies akcizais;

12.3. FR0630B priedą, kuriame apskaičiuojami biologinės kilmės žaliavų dalies energinių produktų mišiniuose duomenys, reikalingi apskaičiuojant akcizų sumas FR0630R priede. FR0630B priedas turi būti teikiamas tais atvejais, kai deklaruojami iš kitos ES šalies gautų energinių produktų mišinių, turinčių biologinės kilmės žaliavų ir priskirtų taisyklių 89 punkte nurodytoms Prekių tarifinėms grupėms, kiekio ir akcizų duomenys. Kiekvienai Prekių tarifinei grupei pildomas atskiras FR0630B priedas;

12.4. FR0630C priedą, kuriame apskaičiuojami cigarečių kombinuoto akcizų tarifo duomenys ir akcizų sumos. Šis priedas turi būti teikiamas tais atvejais, kai deklaruojami 310 Prekių tarifinei grupei priskirtų Prekių akcizai;

13. Akcizų įstatymo 8 straipsnio 1 dalies 4, 5, 6 ir 8 punktuose bei 9 straipsnio 7 ir 8 dalyse nurodyti asmenys (esant tuose straipsniuose nurodytoms aplinkybėms), taip pat kiti asmenys, kuriems pagal Akcizų įstatymo nuostatas atsiranda prievolė deklaruoti ir mokėti akcizus (visi jie toliau vadinami Kitas asmuo) kitą darbo dieną po apmokestinamo įvykio atsiradimo, AVMI, kurios veiklos teritorijoje jie arba jų paskirti fiskaliniai agentai yra užsiregistravę mokesčių mokėtojais, privalo pateikti šių taisyklių nustatyta tvarka užpildytą FR0630A formos deklaraciją ir tokius jos priedus:

13.1. FR0630D priedą, kuriame nurodomi Kito asmens deklaruojamų Prekių kiekio ir akcizų duomenys, susumuoti pagal Prekių tarifines grupes;

13.2. atskirus kiekvienos Prekių tarifinės grupės FR0630K priedus, kuriuose nurodomi to asmens deklaruojamų Prekių kiekio ir akcizų apskaičiavimo duomenys;

13.3. FR0630B priedą, kuriame apskaičiuojami biologinės kilmės žaliavų dalies energinių produktų mišiniuose duomenys, reikalingi apskaičiuojant akcizų sumas FR0630K priede. FR0630B priedas turi būti teikiamas tais atvejais, kai deklaruojami iš kitos šalies gautų energinių produktų mišinių, turinčių biologinės kilmės žaliavų ir priskirtų taisyklių 89 punkte nurodytoms Prekių tarifinėms grupėms, kiekio ir akcizų duomenys. Kiekvienai Prekių tarifinei grupei pildomas atskiras FR0630B priedas;

13.4. FR0630C priedą, kuriame apskaičiuojami cigarečių kombinuoto akcizų tarifo duomenys ir akcizų sumos. Šis priedas turi būti teikiamas tais atvejais, kai deklaruojami 310 Prekių tarifinei grupei priskirtų Prekių akcizai;

14. Registruoti tiekėjai, mokestiniam laikotarpiui (kalendoriniam mėnesiui) pasibaigus, iki kito mėnesio 15 dienos, AVMI, kurios veiklos teritorijoje jie yra įsiregistravę mokesčių mokėtojais, privalo pateikti šių taisyklių nustatyta tvarka užpildytą FR0630A formos deklaraciją ir tokius jos priedus:

14.1. FR0630D priedą, kuriame nurodomi asmens deklaruojamų akmens anglių, kokso ir (ar) lignito kiekiai (KGM) bei akcizų sumos (Lt) pagal FR0630G ir (ar) FR0630L priedus ir susumuotos atskirai pagal akcizų tarifines grupes;

14.2. FR0630G priedą, kuriame nurodomi deklaruojamų akmens anglių kiekio ir akcizų apskaičiavimo duomenys. Šis priedas turi būti pateiktas tais atvejais, kai akmens anglių akcizus deklaruoja Registruoti tiekėjai, taip pat kiti asmenys, kuriems atsirado prievolė deklaruoti akmens anglių akcizus. Registruoti tiekėjai teikia tiek FR0630G priedų, kiek mokestiniu laikotarpiu turėjo Tiekėjų leidimų;

14.3. FR0630L priedą, kuriame nurodomi deklaruojamo kokso ir (ar) lignito kiekio ir akcizų apskaičiavimo duomenys. Šis priedas turi būti pateiktas tais atvejais, kai kokso ir (ar) lignito akcizus deklaruoja Registruoti tiekėjai, taip pat kiti asmenys, kuriems atsirado prievolė deklaruoti kokso ir (ar) lignito akcizus. Registruoti tiekėjai teikia tiek FR0630L priedų, kiek mokestiniu laikotarpiu turėjo Tiekėjų leidimų;

15. FR0630A formos deklaraciją ir jos priedus Registruoti tiekėjai privalo pateikti ir tada, kai ataskaitinį mėnesį prievolė mokėti akcizus neatsirado. Tokiu atveju FR0630A formos deklaracijos A1 laukelio „Viso mokestinio laikotarpio apskaičiuota visa mokėtina arba grąžintina akcizų (–) suma, Lt (iš FR0630D priedo D3 laukelio)“ paskutiniame langelyje įrašomas skaičius nulis (0).

Registruoti naudotojai ir asmenys (išskyrus gyventojus), kurie, neturėdami leidimo, sunaudojo ar iš kitų ES šalių atsigabeno akmens anglis, koksą ir (ar) lignitą (visi toliau vadinami Neregistruoti tiekėjai), AVMI, kurios veiklos teritorijoje jie yra įsiregistravę mokesčių mokėtojais, pagal šias taisykles užpildytą FR0630A formos deklaraciją, šių taisyklių 14 punkte nurodytus atitinkamus jos priedus bei teisės aktų nustatytus dokumentus (ataskaitas, registrus, pažymas ir pan.) privalo pateikti tik tada, kai ataskaitinį mėnesį jiems atsirado prievolė mokėti akcizus. Jeigu tokia prievolė neatsirado – šiems asmenims FR0630A formos akcizų deklaracijos ir jos priedų pateikti nereikia.

16. Licencijuotas asmuo, mokestiniam laikotarpiui (kalendoriniam mėnesiui) pasibaigus (ir tada, kai ataskaitinį mėnesį neatsirado prievolė mokėti elektros energijos akcizus), iki kito mėnesio 15 dienos, AVMI, kurios veiklos teritorijoje jis yra įsiregistravęs mokesčių mokėtoju, privalo pateikti šių taisyklių nustatyta tvarka užpildytą FR0630A formos deklaraciją ir tokius jos priedus:

16.1. FR0630D priedą, kuriame nurodomi asmens deklaruojamos elektros energijos kiekių (megavatvalandėmis; toliau – MWh) ir akcizų sumos, remiantis FR0630E priedu bei susumuotos atskirai pagal tarifines grupes;

16.2. FR0630E priedą, kuriame nurodomi deklaruojamos elektros energijos kiekio ir akcizų apskaičiavimo duomenys;

17. Nelicencijuotas asmuo, kuriam ataskaitinį mėnesį atsirado prievolė mokėti elektros energijos akcizus, mokestiniam laikotarpiui (kalendoriniam mėnesiui) pasibaigus, iki kito mėnesio 15 dienos, AVMI, kurios veiklos teritorijoje jis yra įsiregistravęs mokesčių mokėtoju, privalo pateikti šių taisyklių nustatyta tvarka užpildytą FR0630A formos deklaraciją ir tokius jos priedus:

17.1. FR0630D priedą, kuriame nurodomi asmens deklaruojamos elektros energijos kiekių (MWh) ir akcizų sumos, remiantis FR0630E priede nurodytais duomenimis, bei susumuotos atskirai pagal tarifines grupes;

17.2. FR0630E priedą, kuriame nurodomi deklaruojamos elektros energijos kiekio ir akcizų apskaičiavimo duomenys. Jeigu Nelicencijuotas asmuo, kuriam ataskaitinį mėnesį atsirado prievolė mokėti elektros energijos akcizus, elektros energijos naudojimo verslo reikmėms leidimo neturi, teikia tik vieną FR0630E priedą;

18. Asmuo, kuriam pagal Akcizų įstatymo nuostatas atsirado prievolė mokėti gamtinių dujų, naudojamų kaip variklių degalai (toliau šiose taisyklėse – CNG), akcizus, mokestiniam laikotarpiui (kalendoriniam mėnesiui) pasibaigus, iki kito mėnesio 15 dienos, AVMI, kurios veiklos teritorijoje jis yra įsiregistravęs mokesčių mokėtoju, privalo pateikti šių taisyklių nustatyta tvarka užpildytą FR0630A formos deklaraciją ir tokius jos priedus:

18.1. FR0630D priedą, kuriame nurodomi asmens deklaruojamų CNG kiekių (m3) ir akcizų sumos, remiantis FR0630F priede nurodytais duomenimis;

19. Šių taisyklių 5, 7, 9 ir 10 punktuose nurodyti asmenys, iki 2010 m. balandžio 30 d. deklaruodami mokestinių laikotarpių, pasibaigiančių iki 2010 m. kovo 31 d., akcizus, FR0630 formos deklaraciją ir šiuose punktuose nurodytus priedus turi užpildyti ir patvirtinti AIS, o po 2010 m. gegužės 1 d., kai deklaruojamo mokestinio laikotarpio pradžia nuo 2010 m. balandžio 1 d. – EDS arba taisyklių 20 punkte nustatytu atveju – tiesiogiai AVMI.

Jeigu iki deklaravimo termino pabaigos 2 darbo dienas iš eilės neveikia AIS ir (ar) EDS ir iš jų negalima išsispausdinti deklaracijų bei jų priedų formų, tai šie asmenys AVMI turi pateikti popierines pasirašytas FR0630 formos deklaracijas (be priedų) Akcizų įstatyme nustatytu laiku, tačiau tos deklaracijos ir jų priedai AIS arba EDS turi būti įrašomi ir patvirtinami ne vėliau kaip per 2 darbo dienas po to, kai pradėjo veikti AIS ir (ar) EDS.

20. Atskiru šių taisyklių 5, 7, 9 ir 10 punktuose nurodytų asmenų susitarimu su AVMI šie asmenys FR0630 formos deklaracijos ir jos priedų gali nepildyti AIS arba EDS, bet juos pateikti AVMI popierinėse formose užpildytus ir pasirašytus arba kitu susitarime nustatytu būdu.

21. FR0630 formos deklaracija ir jos priedai AIS ir (arba) EDS užpildomi vadovaujantis šiose sistemose esančiais metodiniais nurodymais.

III. AKCIZŲ DEKLARACIJŲ FORMŲ IR JŲ PRIEDŲ UŽPILDYMO REIKALAVIMAI

23. Pildydamas akcizų deklaracijų FR0630, FR0630A formas ir jų priedus, akcizų mokėtojas turi laikytis tokių reikalavimų:

23.4. nurodomas akcizų sumas apvalinti: 49 centus ir mažiau atmesti, 50 centų ir daugiau laikyti litu;

23.5. kai įrašomas Prekių kiekis ir laukelyje yra daugiau vietų, tai laisvos vietos (tušti langeliai) paliekamos tik kairėje skaičių (ar jų nesant) pusėje prieš kablelį, o po kablelio – po skaičių dešinėje;

23.6. prie įrašomų skaičių nepridėti jokių kitų simbolių (kablelių, brūkšnelių ar pan.), išskyrus atvejus, kai prieš skaičių turi būti įrašomas minuso (–) ženklas.

Jeigu deklaracijos ar jos priedo stulpelyje yra apskaičiuojama ne į biudžetą mokėtina, o iš biudžeto grąžintina akcizų suma, tai prieš šią sumą atvejais, kai formoje laukelio pavadinime taip nurodyta, turi būti rašomas minuso (–) ženklas. Toks pat ženklas turi būti rašomas ir prieš tos pačios eilutės kito stulpelio skaičių, kuriame yra nurodomas Prekių, kurių akcizas skaičiuojamas, kiekis;

23.7. eilutes, kurios to akcizų mokėtojo nepildomos, palikti tuščias (nerašyti jokių simbolių, pvz., brūkšnelių, kryželių, nulių ar pan.);

23.9. kompiuteriu išspausdintoje deklaracijos formoje turi išlikti nustatytos deklaracijos formos proporcijos (atstumai tarp kryželių, esančių formos kampuose, bei atstumai tarp kryželių ir pildomų laukų);

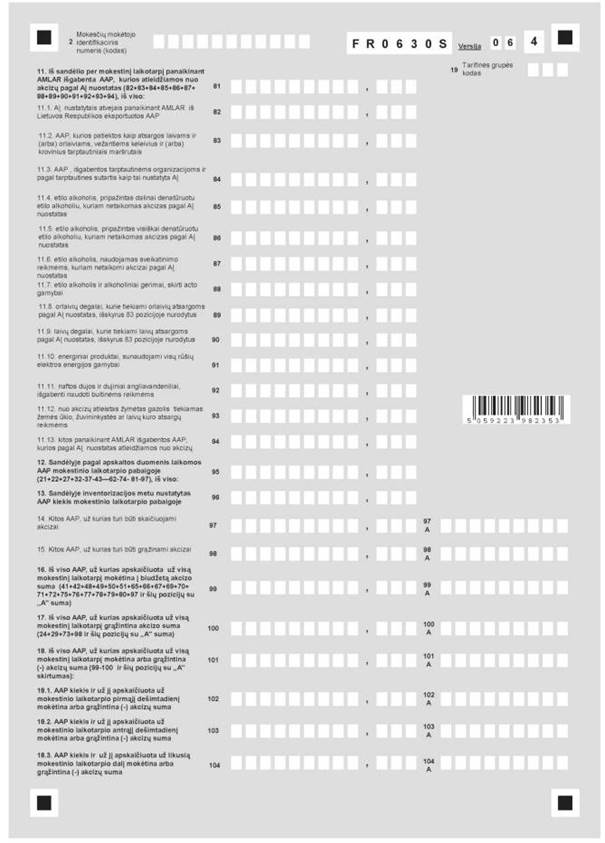

IV. FR0630 foRMOS DEKLARACIJOS PILDYMas

24. FR0630 formos deklaraciją (toliau šiame skyriuje – deklaracija) šių taisyklių nustatyta tvarka pildo ir AVMI pateikia taisyklių 5, 7, 9 ir 10 punktuose nurodyti asmenys. Sandėlių savininkai už kiekvieną sandėlį teikia atskirą deklaraciją. Deklaracijos 1–8 laukeliuose nurodomi tokie duomenys:

24.3. 3 laukelio langeliuose – „X“ ženklu žymima taip:

24.3.1. langelyje „Akcizais apmokestinamų prekių sandėlio savininkas“, jeigu deklaraciją teikia sandėlio savininkas, deklaruojantis už sandėlį, o taisyklių 9 punkte nurodytas sandėlio savininkas šio langelio nežymi;

24.4. 4 laukelyje – deklaraciją teikiančio asmens buveinės adresas, koks nurodytas mokesčių mokėtojų registre;

24.8. jeigu deklaraciją teikiantis asmuo kurios nors iš 5, 6 ar 7 laukeliuose išvardytų ryšio priemonių neturi, tame laukelyje įrašomas nulis (0);

25. Deklaracijos 9–14 laukelius pildo tik taisyklių 5 punkte nurodytas sandėlio savininkas, deklaruojantis už sandėlį. Juose nurodomi tokie duomenys:

25.2. 10 laukelyje – sandėlio pavadinimas (įrašomas įmonės, terminalo ar kitas teritorijos, pastato ar patalpos, kurioje yra įsteigtas sandėlis, pavadinimas, kuris turi atspindėti veiklos pobūdį);

26. Deklaracijos 15 eilutėje skaičiais įrašoma deklaracijos pildymo data: metai, mėnuo ir diena, o 16 eilutėje įrašomi metai ir mėnuo (skaičiais) to mokestinio laikotarpio, kurio deklaracija teikiama.

27. Deklaracijos 16 laukelyje įrašoma deklaracijos pildymo pabaigos data, o laukelyje „Registracijos Nr.“ įrašomas deklaruojančio asmens suteiktas deklaracijai numeris.

Mokestinių laikotarpių, kurie pasibaigia 2010 m. kovo 31 d., deklaracijos 17 laukelyje ženklu „X“ pažymima langelyje „Pirminė“, kai pateikiama mokestinio laikotarpio deklaracija ir jos priedai, arba langelyje „Patikslinta“ – kai teikiama patikslinta to paties laikotarpio deklaracija. Patikslinta deklaracija teikiama, jeigu po pirminės ar anksčiau patikslintos deklaracijos paaiškėja, kad buvo pateikti neteisingi Prekių kiekio ar jų akcizų apskaičiavimo duomenys. Duomenys tikslinami teikiant naujai užpildytą deklaraciją ir jos priedus to ataskaitinio mėnesio, kurio duomenys tikslinami ir naudojant tas deklaracijos ir jos priedų versijas, kurios galiojo deklaruojamu laikotarpiu. Po deklaracijos pateikimo pasikeitus mokesčio mokėtojo rekvizitams, patikslinančios deklaracijos ir jų priedai neteikiami. Asmuo apie pasikeitimus AVMI informuoja teisės aktų nustatyta tvarka.

28. Deklaracijos 99A, 100A ir 101A laukeliuose sandėlio savininkas, deklaruojantis už sandėlį, nurodo akcizų sumas (litais), kurios gaunamos sudėjus visų FR0630S priedų tokio pat pozicijos numerio laukeliuose nurodytas akcizų sumas (litais), o registruotas asmuo – atitinkamas akcizų sumas iš FR0630D priedo, kurios apskaičiuojamos naudojant FR0630R priedo duomenis (gautų (atgabentų) ar išsiųstų) Prekių kiekį padauginant iš akcizų tarifo ir prireikus naudojant FR0630B bei FR0630C priedų duomenis).

Deklaracijos 102A, 103A ir 104A eilučių laukeliuose šių taisyklių 5, 7, 9 ir 10 punktuose nurodyti asmenys nurodo akcizų sumas (litais), kurios gaunamos naudojant atitinkamo dešimtadienio apskaitos duomenis, kai pagal Akcizų įstatymo 11 straipsnio nuostatas šie asmenys akcizus privalo apskaičiuoti dešimtadieniais ir mokėti šio įstatymo nustatyta tvarka. Jeigu tokios prievolės nėra – 102A, 103A ir 104A laukeliai nepildomi.

29. Deklaracijos eilutėje „Pateikiami priedai“ ženklu „X“ pažymima tuose langeliuose, kurie nurodo su deklaracija pateikiamų priedų numerius.

30. Deklaracijos laukelyje „Vadovas (įgaliotas asmuo)“ turi pasirašyti sandėlio savininkas (vadovas) arba Registruotas gavėjas, Registruotas siuntėjas (nurodytas taisyklių 9 ir 10 punktuose) ir nurodyti savo vardą bei pavardę.

Likviduojamo deklaraciją pateikusio asmens statusą turinčio asmens deklaraciją turi pasirašyti likvidatorius, o asmenų, kuriems iškeltos bankroto bylos (arba bankroto procedūros vykdomos ne teismo tvarka), deklaraciją pasirašo teismo (ar kreditorių) paskirtas administratorius ir nurodo savo vardą, pavardę.

Jeigu deklaraciją pasirašo mokesčių mokėtojo įgaliotas asmuo, kartu su deklaracija AVMI turi būti pateiktas įstatymų nustatyta tvarka patvirtintas įgaliojimas.

31. Deklaracijos laukelyje „Vyr. buhalteris (buhalteris)“ turi pasirašyti šio skyriaus 30 punkte nurodytų deklaraciją pateikusių asmenų vyriausiasis buhalteris (buhalteris) arba individualios įmonės savininkas (kai pats tvarko apskaitą) ir nurodyti savo vardą, pavardę.

Kai deklaraciją pateikusiam asmeniui apskaitos bei deklaracijų rengimo paslaugas teikia pagal rašytinę sutartį apskaitos paslaugas teikianti įmonė, tai deklaraciją vietoj vyriausiojo buhalterio (buhalterio) turi pasirašyti (jei taip nustatyta sutartyje) tos įmonės įgaliotas asmuo ir nurodyti savo vardą, pavardę, pareigų pavadinimą ir įmonės, suteikusios tokias paslaugas, pavadinimą bei kodą (šie duomenys turi būti įrašomi tam skirtoje laisvoje deklaracijos vietoje).

Jeigu deklaraciją pasirašo įgaliotas asmuo, kartu su deklaracija AVMI turi būti pateiktas įstatymų nustatyta tvarka patvirtintas įgaliojimas.

32. Deklaruojant mokestinių laikotarpių iki 2009 m. gruodžio 31 d. akcizus, turi būti teikiama 05 versijos ar deklaruojamu mokestiniu laikotarpiu galiojusios versijos deklaracija ir atitinkami deklaruojamu mokestiniu laikotarpiu galiojusių versijų priedai. Mokestinių laikotarpių iki šios datos pirminės ir patikslinančios deklaracijos bei jų priedai gali būti teikiami tik AIS arba taisyklėse nustatytais atvejais – tiesiogiai AVMI.

Deklaruojant mokestinių laikotarpių iki 2010 m. kovo 31 dienos akcizus per AIS, iki 2010 m. balandžio 30 d. naudojama 05 versijos FR0630 formos pirminė ar patikslinanti deklaracija ir 05 versijos priedai (išskyrus FR0630B priedą, kurio naudojama versija, kai mokestinio laikotarpio pradžia nuo 2010 m. sausio 1 d. yra 06).

Tiesiogiai AVMI deklaruojant mokestinių laikotarpių, prasidedančių nuo 2010 m. sausio 1 d. akcizus, turi būti teikiama 06 versijos pirminė ar patikslinanti deklaracija ir 06 versijos atitinkami jos priedai. Nuo 2010 m. balandžio 1 d. 06 versijos deklaracija ir atitinkami jos priedai gali būti teikiami naudojant EDS arba taisyklėse nustatytais atvejais – tiesiogiai AVMI.

V. FR0630D PRIEDO PILDYMAS

33. FR0630D priede nurodomi Prekių tarifinių grupių akcizų duomenys. Šį priedą turi pildyti ir kartu su atitinkama akcizų deklaracija bei kitais priedais taisyklėse nustatyta tvarka pateikti AVMI visi akcizus deklaruojantys asmenys. Priedo 2 eilutėje turi būti nurodytas mokesčių mokėtojo identifikacinis numeris (kodas).

34. FR0630D priedo D1 stulpelio „Tarifinės grupės kodas“ laukeliuose nurodomi deklaruojamų Prekių tarifinių grupių kodai iš kodų klasifikatoriaus. Priedo stulpelio D2 „AAP kiekis, kurio akcizas skaičiuojamas*“ laukeliuose turi būti nurodomas deklaruojamų Prekių, priskirtų vienai Prekių tarifinei grupei, kiekis pagal toje pačioje eilutėje D1 stulpelyje nurodytą Prekių tarifinės grupės kodą.

Kai FR0630D priedas yra FR0630 formos deklaracijos priedas, duomenys į D2 stulpelio atitinkamas eilutes perkeliami taip: iš FR0630S priedų 101 pozicijos laukelių arba iš FR0630R priedo stulpelio R2 „Prekių kiekis, kurio akcizas skaičiuojamas“ atitinkamos Prekių tarifinės grupės eilutės. Jeigu tai pačiai tarifinei grupei priskirtoms Prekėms, vadovaujantis šių taisyklių 1 ir 2 priedų nuostatomis, taikomi skirtingo dydžio akcizų tarifai, duomenys perkeliami į FR0630D priedo atskiras to paties tarifinės grupės kodo eilutes.

Į FR0630D priedo D3 stulpelio „Į biudžetą mokėtina arba iš biudžeto grąžintina (–) akcizų suma, Lt*“ laukelius įrašomos deklaruojamų Prekių kiekio apskaičiuotų akcizų sumos, kurios perkeliamos iš FR0630S priedų 101A laukelio ar iš FR0630R priedo R5 stulpelio laukelių (atitinkančių R2 stulpelio eilutes) pagal tarifines grupes ir taikytus akcizų tarifus.

FR0630 deklaraciją pildant AIS ar kitomis VMI prie FM programinėmis priemonėmis, šie duomenys FR0630D priede užpildomi automatiškai po to, kai yra užpildomi visi kiti – FR0630S ir (ar) FR0630R priedai.

35. Kai FR0630D priedas yra FR0630A formos deklaracijos priedas, duomenys į D2 stulpelio atitinkamą eilutę perkeliami taip: iš FR0630R priedo analogiškai, kaip nurodyta šių taisyklių 34 punkte, iš FR0630K priedo 30 pozicijos laukelio, iš FR0630E priedo E5 stulpelio atitinkamų tarifinių grupių, kurių akcizai skaičiuojami, laukelių, iš FR0630F priedo laukelio ir iš FR0630G priedo G3 bei (ar) FR0630L priedo L3 stulpelių atitinkamų eilučių kiekio duomenis prieš tai susumavus pagal vienodu kodu pažymėtos Prekių tarifinės grupės numerį.

Į FR0630D priedo D3 stulpelio „Į biudžetą mokėtina arba iš biudžeto grąžintina (–) akcizų suma, Lt*“ laukelius įrašomos deklaruojamų Prekių kiekio apskaičiuotų akcizų sumos, kurios perkeliamos iš kitų priedų taip: iš FR0630R priedo analogiškai, kaip nurodyta šių taisyklių 34 punkte, iš FR0630K priedo 30A laukelio, iš FR0630E priedo E7 stulpelio tų laukelių, kurių akcizai buvo apskaičiuoti susumavus pagal tarifines grupes, FR0630F priedo F8 laukelio ir iš FR0630G priedo G4 bei (ar) FR0630L priedo L4 stulpelių laukelių prieš tai jas visuose prieduose susumavus pagal vienodu kodu pažymėtos Prekių tarifinės grupės numerį.

FR0630A deklaraciją pildant VMI prie FM programinėmis priemonėmis, šie duomenys FR0630D priede užpildomi automatiškai po to, kai yra užpildomi visi kiti – FR0630R, FR0630K, FR0630E, FR0630F, FR0630G ir FR0630L priedai.

36. Jeigu FR0630S priedo 101 ir 101A laukeliuose, FR0630R priedo R2 bei R3 stulpelių eilutėse, FR0630G priedo G3 ir G4 stulpelių eilutėse, FR0630L priedo L3 bei L4 stulpelių eilutėse, FR0630E priedo E5 ir E7 stulpelių eilutėse ir FR0630F priedo F4 bei F5 laukeliuose apskaičiuoti ir įrašyti skaičiai buvo su „–“ ženklu, tai ir perkėlus (įrašius) tuos skaičius (ar jų sumas, kai sumuojami kelių eilučių skaičiai) į atitinkamos deklaracijos FR0630D priedo D2 ir D3 stulpelių eilutes prieš tuos skaičius taip pat turi būti įrašomas „–“ ženklas. Priedo eilutėje D4 „Iš viso D3 laukelių suma“ nurodoma visų deklaruojamų Prekių tarifinių grupių akcizų suma, kuri gaunama sudedant D3 laukeliuose nurodytas akcizų sumas, šiose taisyklėse nustatyta tvarka suapvalintas iki lito.

37. Kai FR0630D priedas užpildomas VMI programinėmis priemonėmis kartu su FR0630 formos ar FR0630A formos deklaracijomis, duomenys į jį iš kitų priedų perkeliami ir jame bei atitinkamoje deklaracijoje įrašomi automatiškai. Pildant FR0630D priedą jo versijos naudojamos taip: 05 versija – kai deklaruojami mokestinių laikotarpių, pasibaigusių iki 2009 m. gruodžio 31 d., akcizai, o kai deklaruojama AIS kartu su FR0630 formos deklaracija – iki 2010 m. kovo 31 d., 06 versija – kai deklaruojami mokestinių laikotarpių, kurie prasideda 2010 m. sausio 1 d., o kai deklaruojama EDS kartu su FR0630 formos deklaracija – mokestinių laikotarpių, kurie prasideda 2010 m. balandžio 1 d., akcizai. Užpildytas FR0630D priedas kartu su FR0630 formos deklaracija teikiamas AVMI, kaip nustatyta šių taisyklių 7, 9 ir 10 punktuose, o su FR0630A formos deklaracija teikiamas AVMI, kaip nustatyta šių taisyklių 11–18 punktuose.

VI. FR0630S PRIEDO PILDYMAS

38. FR0630S priedą pildo ir pateikia AVMI tik sandėlio savininkas. Kai pateikiamos sandėlio akcizų deklaracijos FR0630D priede yra deklaruojami kelioms Prekių tarifinėms grupėms priskiriamų Prekių akcizai, turi būti pateikiami atskiri kiekvienos Prekių tarifinės grupės FR0630S priedai.

39. FR0630S priedo 2, 8, 15, 16 ir 17 eilučių duomenys pildomi taip, kaip nustatyta taisyklių 24.2, 24.9, 26 ir 27 punktuose, o 19 eilutės „Tarifinės grupės kodas“ laukeliuose nurodomas triženklis deklaruojamų Prekių tarifinės grupės kodas iš Prekių tarifinių grupių kodų klasifikatoriaus.

40. FR0630S priedo 20 ir 20a laukeliai užpildomi taip:

40.1. 20 laukelyje nurodoma 19 laukelyje nurodytos Prekių tarifinės grupės akcizų tarifas litais (tūkstantosios lito dalies tikslumu) už Prekių kiekį, atitinkantį vieną matavimo vienetą. Prekių tarifinės grupės akcizų tarifas turi būti pasirinktas pagal šių taisyklių 1 priedo skiltį „Akcizų tarifų taikymo paaiškinimai“. Jeigu vienos Prekių tarifinės grupės Prekėms taikomi skirtingi akcizų tarifai, tai jie turi būti nurodomi tos Prekių tarifinės grupės atskiruose FR0630S prieduose. FR0630S priedą pildant Prekėms, priskirtoms 310 tarifinei grupei, šis laukelis nepildomas;

41. FR0630S priedo stulpelio „AAP operacijoje, matavimo vienetais“ laukeliuose nurodomas Prekių kiekis kiekvienoje deklaruojamoje operacijoje, kuri įvyko per mokestinį laikotarpį. Šis kiekis nurodomas rašant tokiu tikslumu ir tokiais matavimo vienetais, kokie pagal taisyklių 1 priedą turi būti naudojami toje Prekių tarifinėje grupėje. Jei mokestiniu laikotarpiu priedo eilutėse nurodytos operacijos su Prekėmis nebuvo vykdomos, tų operacijų eilučių laukeliuose, kuriuose turi būti nurodomas Prekių kiekis, įrašomas nulis „0“.

42. FR0630S priedo stulpelio „Apskaičiuota mokėtina akcizų suma, Lt“ pozicijų, pažymėtų dviem skaičiais ir raide „A“, laukeliuose nurodomos akcizų sumos litais, centus apvalinant taisyklių 23.4 punkte nurodytu būdu. Kai to paties numerio Prekių kiekio laukelyje yra įrašytas nulis „0“, apskaičiuotos akcizų sumos laukelyje taip pat įrašomas nulis „0“. Šios sumos yra apskaičiuojamos taip:

42.1. kai priedų pozicijose akcizų suma skaičiuojama Prekių tarifinių grupių, kurių kodai yra 110, 210, 211, 215, 216, 230, 231, 235, 236, 240, 250, 280, 285, 290, 295, 299, 320, 330, 340, 410, 415, 430, 435, 440, 445, 450, 470, 480, 490, 510, 610, 910, 911, 912, 913, 940, 941, 942, 951, 952 arba 970, tai to paties numerio pozicijos laukeliuose nurodytas Prekių kiekis padauginamas iš atitinkamos Prekių tarifinės grupės akcizų tarifo, atsižvelgiant į šių taisyklių 1 priedo akcizų tarifo paaiškinimus, nurodyto atitinkamo priedo 20 laukelyje;

42.2. kai priedo pozicijose akcizų suma skaičiuojama mineralinių energinių produktų ir biologinės kilmės žaliavų mišiniams, priskirtiems vienai iš Prekių tarifinių grupių, kurių kodai yra 420, 436, 460, 464, 465, 475, 495, 640, 641 ir 649, visais atvejais atitinkamai tarifinei grupei turi būti pildomas FR0630 B priedas. FR0630B priedas pildomas, kaip nurodyta taisyklių X skyriuje;

42.3. turi būti užpildomas atskiras kiekvienos iš 41.2 punkte išvardytų Prekių tarifinių grupių FR0630B priedas ir tiek jo papildomų lapų, kad būtų galima apskaičiuoti visų pozicijų akcizų sumas;

42.4. kai Prekių tarifinės grupės, kurios kodas 310, FR0630S priedo pozicijų laukeliuose skaičiuojamos 310 Prekių, priskirtų tai grupei (cigarečių, cigarilių ar kitų apdoroto tabako gaminių) akcizų sumos, imamos tų pozicijų akcizų sumos, kiekvienai iš jų atskirai apskaičiuotos FR0630C priedo stulpelio C9 „Akcizų suma, Lt“ tais pačiais pozicijų numeriais pažymėtose eilutėse ir gautosios sumos įrašomos į FR0630S priedo atitinkamų pozicijų apskaičiuotų akcizų sumų laukelius;

42.5. jei Prekės parduotos ar panaudotos ne pagal paskirtį arba pažeidžiant akcizų lengvatos taikymo sąlygas ir toms prekėms negali būti taikoma akcizų lengvata, priedo pozicijose akcizų suma skaičiuojama atitinkamos pozicijos laukeliuose nurodytą Prekių kiekį padauginant iš atitinkamos Prekių tarifinės grupės didžiausio akcizų tarifo (jei produktas buvo parduotas ar įsigytas be akcizų) arba padauginant iš tai tarifinei grupei taikomo didžiausio ir sumokėto mažesnio akcizų tarifų skirtumo, kaip nurodyta šių taisyklių 1 priede;

42.6. kai nėra žinoma deklaruojamų cigarečių mažmeninė kaina, taikoma deklaruojamame laikotarpyje galiojanti tos rūšies populiariausių cigarečių kategorijos kaina, kuri nustatoma pagal Populiariausių cigarečių kainų kategorijos nustatymo metodiką, patvirtintą Lietuvos Respublikos finansų ministro 2004 m. kovo 22 d. įsakymu Nr. 1K-093 (Žin., 2004, Nr. 46-1536).

43. FR0630S priedo 21 pozicijos laukeliuose turi būti nurodomas mokestinio laikotarpio pradžioje sandėlyje laikomų Prekių kiekis, kuris turi sutapti su praėjusio mokestinio laikotarpio FR0630S priedo 96 pozicijos laukeliuose nurodytu, inventorizacijos metu nustatytu Prekių kiekiu.

44. FR0630S priedo 22 pozicijos laukeliuose turi būti apskaičiuojama per mokestinį laikotarpį į sandėlį iš kito Lietuvos Respublikos sandėlio, taip pat iš kito asmens ar subjekto atgabentų Prekių kiekio, kuriam sandėlyje taikomas AMLAR, suma, kuri gaunama susumuojant 23–26 pozicijose nurodytų Prekių kiekius. Šią sumą sudarantys kiekiai išvardytų pozicijų laukeliuose nurodomi taip:

44.1. 23 – į sandėlį taikant AMLAR iš kito Lietuvos Respublikos sandėlio ar tiesioginio pristatymo atveju atgabentų Prekių kiekis;

44.2. 24 – į sandėlį atgabentų Prekių, kurių akcizai sumokėti ir kurioms sandėlyje pradėtas taikyti AMLAR, kiekis. Šios pozicijos eilutėje įrašomas Prekių, kurios mokestiniu laikotarpiu teisės aktų nustatyta tvarka buvo grąžintos į sandėlį po jų išgabenimo į rinką panaikinant AMLAR arba teisės aktų nustatyta tvarka atgabentos į sandėlį ir naudojamos kitų akcizais apmokestinamų prekių gamybai, kiekis ir tik tos, kurių akcizai buvo sumokėti deklaruojamame ir (arba) ankstesniuose mokestiniuose laikotarpiuose. Tik tokiais atvejais 24A pozicijos laukeliuose skaičiuojama 24 pozicijos laukeliuose nurodyto Prekių kiekio grąžintina akcizų suma. Skaičiuojant ankstesniuose mokestiniuose laikotarpiuose sumokėtą akcizų sumą naudojamas tuo metu galiojęs akcizų tarifas;

44.3. 25 – į sandėlį atgabentų Prekių, už kurias akcizai nesumokėti ir kurioms sandėlyje pradėtas taikyti AMLAR, kiekis. Šios pozicijos eilutėje gali būti įrašomas kiekis tik tų Prekių, kurios teisės aktų nustatyta tvarka buvo grąžintos į sandėlį po jų išgabenimo į rinką panaikinant AMLAR ir kitais Akcizų įstatymo nustatytais atvejais, ir tik tos, kurių akcizai nebuvo sumokėti (kai operacija su Prekėmis įvyko deklaruojamu mokestiniu laikotarpiu). Tik tokiu atveju Prekių išgabenimo duomenys nenurodomi priedo atitinkamų Prekių išgabenimo pozicijų eilutėse, o jeigu buvo nurodyti – turi būti tikslinami;

44.4. 26 – į sandėlį atgabentų Prekių, kurios buvo importuotos Lietuvos Respublikoje, kiekis, kuriam AVMI yra išdavusi pažymą ar pateikusi pranešimą, kad toks Prekių kiekis gautas į sandėlį, taip pat iš pasienio Muitinės įstaigos taikant AMLAR su EAD dokumentu atvežtų Prekių kiekis. Visoms šioms Prekėms sandėlyje taikytas AMLAR.

45. FR0630S priedo 27 pozicijos laukeliuose turi būti apskaičiuojama į sandėlį iš kitos ES šalies atgabentų Prekių kiekio, kuriam taikomas AMLAR, suma. Ši suma gaunama susumuojant 28–31 pozicijose nurodytus kiekius. Šią sumą sudarantys kiekiai išvardytų pozicijų laukeliuose nurodomi taip:

45.1. 28 – į sandėlį taikant AMLAR iš kitos ES šalies sandėlio ar tiesioginio pristatymo atveju atgabentų Prekių kiekis;

45.2. 29 – į sandėlį iš kitos ES šalies atgabentų Prekių, kurių akcizai sumokėti, ir kurioms sandėlyje pradėtas taikyti AMLAR, kiekis. Šios pozicijos eilutėje įrašomas Prekių, kurios teisės aktų nustatyta tvarka buvo grąžintos į sandėlį po jų išgabenimo panaikinant AMLAR ir tik tos, kurių akcizai Lietuvos Respublikoje buvo sumokėti, taip pat į sandėlį atgabentų, kitų akcizais apmokestinamų prekių gamybai naudojamų Prekių, kurių akcizai Lietuvos Respublikoje buvo sumokėti, kiekis. Tik tokiais atvejais 29A pozicijos laukeliuose skaičiuojama 29 pozicijos laukeliuose nurodyto Prekių kiekio grąžintina akcizų suma. Skaičiuojant ankstesniais mokestiniais laikotarpiais sumokėtą akcizų sumą naudojamas tuo metu galiojęs akcizų tarifas;

45.3. 30 – į sandėlį iš kitos ES šalies atgabentų Prekių, kurių akcizai nesumokėti ir kurioms sandėlyje pradėtas taikyti AMLAR, kiekis. Šios pozicijos eilutėje gali būti įrašomas kiekis tik tų Prekių, kurios teisės aktų nustatyta tvarka buvo grąžintos sandėlį po jų išgabenimo į rinką panaikinant AMLAR, o po to į kitą ES šalį ir kitais Akcizų įstatymo nustatytais atvejais, ir tik tos, kurių akcizai nebuvo sumokėti (kai operacija su Prekėmis įvyko deklaruojamu mokestiniu laikotarpiu). Tik tokiu atveju Prekių išgabenimo duomenys nenurodomi priedo atitinkamų Prekių išgabenimo pozicijų eilutėse, o jeigu buvo nurodyti, turi būti tikslinami;

45.4. 31 – į sandėlį atgabentų Prekių, kurios buvo importuotos kitoje ES šalyje, kiekis, kuriam AVMI yra išdavusi pažymą ar pateikusi pranešimą, kad toks Prekių kiekis gautas į sandėlį, taip pat iš kitos ES šalies Muitinės įstaigos taikant AMLAR su EAD dokumentu atvežtų Prekių kiekis. Visoms šioms Prekėms sandėlyje taikytas AMLAR.

46. FR0630S priedo 32 pozicijos laukeliuose turi būti apskaičiuojama sandėlyje per mokestinį laikotarpį pagamintų, perdirbtų ar sumaišytų Prekių, kurioms taikomas AMLAR, kiekio suma, kuri gaunama susumuojant 33–35 pozicijose nurodytus kiekius. 33–36 pozicijų laukeliuose Prekių kiekiai nurodomi taip:

46.1. 33 – Prekių, kurios buvo pagamintos naujai padarant, perdirbus ar sumaišius kitas prekes (žaliavas) panaudojant kaip žaliavas tik akcizais neapmokestinamas prekes, kiekis;

46.2. 34 – Prekių, kurios buvo pagamintos naujai padarant, perdirbus ar sumaišius kitas Prekes (žaliavas) panaudojant kaip žaliavas tik Prekes, kiekis;

46.3. 35 – Prekių, kurios buvo pagamintos naujai padarant, perdirbus ar sumaišius kitas Prekes (žaliavas) panaudojant kaip žaliavas Prekes ir akcizais neapmokestinamas prekes, kiekis;

46.4. 36 – Prekių, kurių akcizas nesumokėtas, perteklius, kuriam taikomas AMLAR, šiame laukelyje įrašomas po to, kai užpildžius priedą 95 pozicijoje apskaičiuojamas sandėlyje laikomų prekių kiekis laikotarpio pabaigoje (pagal apskaitos duomenis) ir tik tada, kai mokestinio laikotarpio pabaigoje įvykusios inventorizacijos metu yra nustatomas pildant FR0630N priedą. Prekių perteklius yra tada, kai 95 pozicijoje nurodytas Prekių kiekis mokestinio laikotarpio pabaigoje, kuris apskaičiuotas pagal priede įrašytus apskaitos duomenis, yra mažesnis, negu nustatytas mokestinio laikotarpio pabaigoje inventorizacijos metu. Šis perteklius apskaičiuojamas FR0630N priedo N5 stulpelyje iš inventorizacijos metu nustatyto Prekių kiekio, kuris taip pat nurodomas 96 pozicijoje, atėmus 95 pozicijoje apskaičiuotą Prekių kiekį. Jeigu inventorizacijos metu perteklius nenustatomas, 36 ir 36A pozicijų laukeliuose įrašomas nulis „0“.

47. FR0630S priedo 37 pozicijos laukeliuose turi būti apskaičiuojama sandėlyje per mokestinį laikotarpį sunaudotų Prekių, kurioms taikomas AMLAR, kiekio suma, kuri gaunama susumuojant 38–42 pozicijose nurodytus kiekius. Šią sumą sudarantys kiekiai išvardytų pozicijų laukeliuose nurodomi taip:

47.2. 39 – energinių produktų, sunaudotų sandėlio, kuriame šie energiniai produktai gaminami, teritorijoje šių energinių produktų gamybos procese, kiekis;

47.3. 40 – Prekių, kurios buvo panaudotos kitiems Akcizų įstatyme nustatytiems tikslams, kuriems naudojamos Prekės atleidžiamos nuo akcizų arba pagaminta prekė tampa ne akcizų objektu, kai pagal Akcizų įstatymo nuostatas šiam tikslui panaudotos Prekės atleidžiamos nuo akcizų, kiekis;

47.4. 41 – energinių produktų, sunaudotų sandėlio, kuriame šie energiniai produktai gaminami, teritorijoje gamintojo reikmėms kaip degalai (variklių kuras), kiekis. 41A pozicijoje, vadovaujantis taisyklių nuostatomis, apskaičiuojama 41 pozicijos laukeliuose nurodyto energinių produktų Prekių kiekio akcizų suma;

47.5. 42 – kitų nei 38, 39, 40 ir 41 pozicijose nurodyta Prekių, kurios sandėlyje buvo panaudotos tikslams, kai pagal Akcizų įstatymo nuostatas priklauso mokėti akcizus, kiekis. 42A pozicijoje, vadovaujantis Akcizų įstatymo ir taisyklių nuostatomis, apskaičiuojama 42 pozicijos laukeliuose nurodyto Prekių kiekio akcizų suma.

48. FR0630S priedo 43 pozicijos laukeliuose turi būti apskaičiuojama sandėlyje per mokestinį laikotarpį prarastų Prekių, kurioms taikomas AMLAR, kiekio suma, kuri gaunama susumuojant 44–49 ir 51 pozicijos laukeliuose nurodytus kiekius. Prekių kiekiai nurodomi taip:

48.1. 44 – Prekių, už kurias akcizai nesumokėti, kiekis prarastas jas saugant sandėlyje ir neviršijant nustatytų natūralios netekties normų ir (arba) dėl nenugalimos jėgos (force majeure) teisės aktų nustatyta tvarka įrodytų aplinkybių;

48.2. 45 – Prekių, kurių akcizai nesumokėti, kiekis prarastas jas gaminant, perdirbant ar maišant sandėlyje ir neviršijant nustatytų natūralios netekties gamyboje normų ir (arba) dėl nenugalimos jėgos (force majeure) teisės aktų nustatyta tvarka įrodytų aplinkybių, išskyrus pozicijoje Nr. 44 nurodytas;

48.3. 46 – apdoroto tabako, kurio akcizai nesumokėti, kiekis, sunaikintas kompetentingos institucijos pareigūnams (vietos mokesčių administratoriaus kartu su sunaikinimą inicijavusios valstybės institucijos) prižiūrint, kaip nustatyta Akcizų įstatymo 31 straipsnio 1 dalyje ir kituose teisės aktuose;

48.4. 47 – apdoroto tabako, kurio akcizai nesumokėti, kiekis, panaudotas būtiniems bandymams ir tyrimams atlikti, kaip nustatyta Akcizų įstatymo 31 straipsnio 2 dalyje ir kituose teisės aktuose;

48.5. 48 – Prekių, kurių akcizai nesumokėti, kiekis prarastas jas saugant sandėlyje, viršijantis nustatytas natūralios netekties normas ir (arba) dėl neįrodytų nenugalimos jėgos (force majeure) aplinkybių. 48A pozicijos laukeliuose Akcizų įstatymo ir taisyklėse nurodytais būdais turi būti apskaičiuota šių Prekių mokėtina akcizų suma. 48 ir 48A pozicijose nurodytas Prekių kiekis ir akcizų suma priedo 50 ir 50A pozicijų laukeliuose nenurodomi;

48.6. 49 – Prekių, kurių akcizai nesumokėti, kiekis, kuris buvo prarastas jas gaminant (perdirbant, maišant) sandėlyje, viršijantis nustatytas natūralios netekties gamyboje normas ir (arba) prarastas dėl neįrodytų nenugalimos jėgos (force majeure) aplinkybių, išskyrus 48 pozicijoje nurodytą. 49A pozicijos laukeliuose Akcizų įstatymo ir taisyklėse nurodytais būdais turi būti apskaičiuota šių Prekių mokėtina akcizų suma. 49 ir 49A pozicijose nurodytas Prekių kiekis ir akcizų suma priedo 50 ir 50A pozicijų laukeliuose nenurodomi;

48.7. 50 – Prekių, kurių akcizai nesumokėti, trūkumas šiame laukelyje įrašomas po to, kai užpildžius priedą 95 pozicijoje apskaičiuojamas sandėlyje laikomų prekių kiekis laikotarpio pabaigoje (pagal apskaitos duomenis) ir tik tada, kai mokestinio laikotarpio pabaigoje įvykusios inventorizacijos metu yra nustatomas pildant FR0630N priedą. Prekių trūkumas yra, kai 95 pozicijoje nurodytas Prekių kiekis mokestinio laikotarpio pabaigoje, kuris apskaičiuotas pagal priede įrašytus apskaitos duomenis, yra didesnis negu nustatytas mokestinio laikotarpio pabaigoje inventorizacijos metu. Šis trūkumas apskaičiuojamas FR0630N priedo N5 stulpelyje iš šių Prekių kiekio 95 pozicijoje atėmus inventorizacijos metu nustatytą Prekių kiekį, kuris taip pat nurodomas 96 pozicijoje. Jeigu inventorizacijos metu nustatomas Prekių trūkumas, Akcizų įstatymo ir taisyklių nustatyta tvarka 50A pozicijos laukeliuose turi būti apskaičiuojama mokėtina nurodytų Prekių akcizų suma, taikant mokestiniu laikotarpiu galiojusius akcizų tarifus. Jeigu inventorizacijos metu trūkumas nenustatomas, 50 ir 50A pozicijų laukeliuose įrašomas nulis „0“;

48.8. 51 – Prekių kiekis, kuris buvo nustatytas kitais, 44–49 pozicijose nepaminėtais, Prekių, kurių akcizai nesumokėti, praradimo sandėlyje atvejais. Jeigu 51 pozicijos laukeliuose nurodomas Prekių kiekis, tai 51A pozicijos laukeliuose turi būti Akcizų įstatymo ir taisyklių nustatyta tvarka apskaičiuojama mokėtina nurodytų Prekių akcizų suma.

49. FR0630S priedo 52 pozicijos laukeliuose turi būti apskaičiuojama iš sandėlio per mokestinį laikotarpį taikant AMLAR išgabentų Prekių kiekio suma, kuri gaunama susumuojant 53–61 pozicijose nurodytus kiekius. Šią sumą sudarantys kiekiai išvardytų pozicijų laukeliuose nurodomi taip:

49.1. 53 – Prekių taikant AMLAR išgabentų į kitą sandėlį Lietuvos Respublikoje kiekis, kuriam iki deklaracijos pateikimo termino pabaigos buvo gautas gavėjo sandėlio savininko patvirtinimas AAD trečiojo egzemplioriaus C dalies laukeliuose arba pranešimas apie Prekių gavimą. Šioje pozicijoje taip pat nurodomas iš sandėlio į kitą tiesioginio pristatymo vietą Lietuvos Respublikoje išgabentų Prekių, kurioms iki deklaracijos pateikimo termino pabaigos buvo gautas pranešimas apie Prekių gavimą, kiekis;

49.2. 54 – Prekių, taikant AMLAR ir laikantis Akcizų įstatymo nuostatų išgabentų į sandėlį kitoje ES šalyje, kiekis, apie kurio gavimą kitoje ES šalyje nustatytu laiku yra gautas gavėjo ir gavėjo ES šalies nustatytais atvejais tos šalies mokesčių administratoriaus patvirtintas AAD, trečiasis egzempliorius arba pranešimas apie Prekių gavimą. Šioje pozicijoje taip pat nurodomas į sandėlį kitoje ES šalyje ar kitam tos šalies gavėjui per praėjusį mokestinį laikotarpį išgabentų Prekių, apie kurių gavimą sandėlyje toje ES šalyje ar nugabenimą į kitos ES šalies muitinę nėra gauta Akcizų įstatymo 14 straipsnio nurodyto pranešimo apie prekių gavimą paskirties vietoje, bet prievolės deklaruoti ir mokėti akcizus pagal Akcizų įstatymo nuostatas neatsirado, kiekis;

49.3. 55 – Prekių, taikant AMLAR ir laikantis Akcizų įstatymo nuostatų išgabentų eksportuoti per kitą ES šalį ar pagal kitas Akcizų įstatymo nuostatas eksportuotų iš Lietuvos Respublikos, kiekis;

49.4. 56 – Prekių, taikant AMLAR ir laikantis Akcizų įstatymo nuostatų, išgabentų kitos ES šalies registruotam gavėjui, kiekis;

49.5. 57 – Prekių, taikant AMLAR ir laikantis Akcizų įstatymo nuostatų, išgabentų kitos ES šalies laikinai registruotam gavėjui ar kitam asmeniui, kiekis. Šioje pozicijoje taip pat nurodomas į kitą ES šalį tiesioginio pristatymo atvejais išgabentų Prekių kiekis;

49.6. 58 – Prekių, skirtų užsienio valstybių diplomatinių atstovybių ir kitų įstaigų veiklai pagal Akcizų įstatymo nuostatas, kiekis, išgabentas taikant AMLAR;

49.7. 59 – Prekių, skirtų kitose ES šalyse įsikūrusių užsienio valstybių diplomatinių atstovybių ir konsulinių įstaigų veiklai pagal Akcizų įstatymo nuostatas, kiekis, išgabentas taikant AMLAR;

49.8. 60 – Prekių, skirtų Šiaurės Atlanto Organizacijos Sutarties šalių kariuomenių vienetams ir kt., pagal Akcizų įstatymo nuostatas, kiekis, išgabentas taikant AMLAR;

49.9. 61 – išgabentų į kitas ES šalis Prekių kiekis kitais atvejais, išskyrus 53–60 pozicijose nurodytus. FR0630S priedo 53–61 pozicijose nurodomas tik toks Prekių kiekis, dėl kurio yra įvykdytos taisyklių 48.2 punkte nurodytos sąlygos dėl patvirtinto AAD ar jį atitinkančio dokumento trečiojo egzemplioriaus gavimo ir (ar) pranešimo apie prekių gavimą, kai tie reikalavimai pagal teisės aktus turi būti vykdomi.

50. FR0630S priedo 62 pozicijos laukeliuose turi būti apskaičiuojama iš sandėlio per mokestinį laikotarpį taikant AMLAR išgabentų ir prarastų Prekių, kurioms, išskyrus 63 ir 64 pozicijose nurodytas, turi būti skaičiuojami akcizai, kiekio suma, kuri gaunama susumuojant 63–67 pozicijose nurodytus kiekius. Šią sumą sudarantys kiekiai išvardytų pozicijų laukeliuose nurodomi taip:

50.1. 63 – Prekių taikant AMLAR į kitą sandėlį ar kitam gavėjui Lietuvos Respublikoje išgabentų ir prarastų Lietuvos Respublikoje, kiekis, neviršijantis natūralios netekties gabenant normų arba dėl įrodytų nenugalimos jėgos (force majeure) aplinkybių, kuriam taikomos Akcizų įstatymo 8 straipsnio 1 dalies 2 punkto nuostatos;

50.2. 64 – Prekių taikant AMLAR į sandėlį kitoje ES šalyje, taip pat kitos ES šalies registruotam, laikinai registruotam ar kitam gavėjui išgabentų ir prarastų Lietuvos Respublikoje, kiekis, neviršijantis natūralios netekties normų gabenant arba dėl nustatyta tvarka įrodytų nenugalimos jėgos (force majeure) aplinkybių, kuriam taikomos Akcizų įstatymo 8 straipsnio 1 dalies 2 punkto nuostatos;

50.3. 65 – Prekių, taikant AMLAR į kitą sandėlį ar kitam gavėjui Lietuvos Respublikoje išgabentų ir prarastų Lietuvos Respublikoje, kiekis, viršijantis natūralios netekties normas gabenant arba dėl neįrodytų nenugalimos jėgos (force majeure) aplinkybių, kuriam taikomos Akcizų įstatymo 8 straipsnio 1 dalies 2 punkto nuostatos. 65A pozicijos laukeliuose Akcizų įstatymo ir taisyklių nustatyta tvarka turi būti apskaičiuojama šio kiekio mokėtina akcizų suma;

50.4. 66 – Prekių, taikant AMLAR į sandėlį kitoje ES šalyje ar kitam tos šalies gavėjui išgabentų ir prarastų Lietuvos Respublikoje, kiekis, viršijantis natūralios netekties normas gabenant arba dėl neįrodytų nenugalimos jėgos (force majeure) aplinkybių, kuriam taikomos Akcizų įstatymo 8 straipsnio 1 dalies 2 punkto nuostatos. 66A pozicijos laukeliuose Akcizų įstatymo ir taisyklių nustatyta tvarka turi būti apskaičiuojama šio kiekio Prekių mokėtina akcizų suma;

51. FR0630S priedo 68 pozicijos laukeliuose turi būti nurodomas Prekių kiekis kitais atvejais, kai už Prekes, iš sandėlio per ankstesnį mokestinį laikotarpį taikant AMLAR išgabentas ir prarastas arba nenugabentas į paskirties vietą, sužinota per deklaruojamą laikotarpį arba praėjo 4 mėnesiai nuo išgabenimo į kitas ES šalis, bet negautas pranešimas apie prekių gavimą paskirties vietoje ir pagal Akcizų įstatymo nuostatas turi būti skaičiuojami tų Prekių, išskyrus 73 pozicijoje nurodytas, akcizai. Šis kiekis apskaičiuojamas susumuojant 69–72 pozicijose nurodytus kiekius. Šią sumą sudarantys kiekiai išvardytų pozicijų laukeliuose nurodomi taip:

51.1. 69 – taikant AMLAR į kitą sandėlį Lietuvos Respublikoje per praėjusį nei per deklaruojamą mokestinį laikotarpį išgabentų Prekių, apie kurių gavimą tame sandėlyje pagal Akcizų įstatymo nuostatas nėra gauta reikiamo patvirtinimo arba pranešimo apie prekių gavimą, kiekis. 69A pozicijos laukeliuose Akcizų įstatymo ir taisyklių nustatyta tvarka turi būti apskaičiuojama mokėtina šio Prekių kiekio akcizų suma taikant išgabenimo dieną galiojusius akcizų tarifus;

51.2. 70 – taikant AMLAR į sandėlį kitoje ES šalyje ar kitam tos šalies gavėjui per praėjusį mokestinį laikotarpį išgabentų Prekių, apie kurių gavimą sandėlyje (ar kito gavėjo) toje ES šalyje ar nugabenimą į kitos ES šalies muitinę nėra gauta Akcizų įstatymo 14 straipsnio 3 dalyje nurodyto patvirtinimo ir iki mokestinio mėnesio 25 dienos neinformuota AVMI pagal Akcizų įstatymo 14 straipsnio 6 dalies nuostatas, kiekis. 70A pozicijos laukeliuose Akcizų įstatymo ir taisyklių nustatyta tvarka turi būti apskaičiuojama mokėtina šio Prekių kiekio akcizų suma taikant išgabenimo dieną galiojusius akcizų tarifus. Šio punkto nuostatos taikomos deklaruojant mokestinių laikotarpių iki 2010 m. kovo 31 d. akcizus;

51.3. 71 – taikant AMLAR į sandėlį kitoje ES šalyje ar kitam tos šalies gavėjui per ankstesnius nei deklaruojamą mokestinį laikotarpį išgabentų Prekių, apie kurių gavimą sandėlyje (ar kito gavėjo) toje ES šalyje ar nugabenimą į kitos ES šalies muitinę nėra gauta Akcizų įstatymo 14 straipsnio 3 dalyje nurodyto patvirtinimo ar pranešimo apie prekių gavimą paskirties vietoje, tačiau per 4 mėnesius pagal Akcizų įstatymo 14 straipsnio nuostatas negauta įrodymų apie Prekių pristatymą į paskirties vietą (eksporto atveju – išgabenimą iš Europos Bendrijų teritorijos), kiekis. 71A pozicijos laukeliuose Akcizų įstatymo ir taisyklių nustatyta tvarka turi būti apskaičiuojama mokėtina šio Prekių kiekio akcizų suma taikant išgabenimo dieną galiojusius akcizų tarifus;

51.4. 72 – taikant AMLAR į sandėlį ar kitam gavėjui Lietuvoje, taip pat į sandėlį kitoje ES šalyje ar kitam tos šalies gavėjui per ankstesnį mokestinį laikotarpį išgabentų Prekių kiekis, kitais nei 69–71 pozicijose nurodytais atvejais, už kurį pagal Akcizų įstatymo nuostatas turi būti apskaičiuoti akcizai. 72A pozicijos laukeliuose Akcizų įstatymo ir taisyklių nustatyta tvarka turi būti apskaičiuojama mokėtina šio kiekio akcizų suma taikant išgabenimo dieną galiojusius akcizų tarifus;

51.5. 73 – taikant AMLAR iš sandėlio per ankstesnius mokestinius laikotarpius išgabentų Prekių kiekis, kuris buvo prarastas Lietuvos Respublikos teritorijoje dėl nenugalimos jėgos (force majeure) neįrodytų aplinkybių ir už kurias akcizai buvo sumokėti, bet šios aplinkybės buvo įrodytos per deklaruojamą laikotarpį – kai taikomos Akcizų įstatymo 13 straipsnio nuostatos ir grąžinami akcizai. Šioje pozicijoje taip pat nurodomas Prekių, išgabentų gavėjams į kitas ES šalis, kiekis, kuriam per 4 mėnesius nebuvo gautas pranešimas ir kurio akcizai buvo sumokėti bei deklaruoti ankstesnių nei deklaruojamo mokestinio laikotarpių akcizų deklaracijų priede FR0630S, bet deklaruojamu mokestiniu laikotarpiu gauti įrodymai, kad gabenimo tvarkos pažeidimas įvyko kitoje šalyje ir joje sumokėti akcizai. Šiuo atveju 73A pozicijos laukeliuose apskaičiuojama grąžintina šio kiekio akcizų suma taikant išgabenimo dieną galiojusius akcizų tarifus.

52. FR0630S priedo 74 pozicijos laukeliuose turi būti nurodoma iš sandėlio per mokestinį laikotarpį panaikinant AMLAR į Lietuvos Respublikos vidaus rinką išgabentų Prekių, kurių akcizai turi būti skaičiuojami, kiekių suma, kuri apskaičiuojama susumuojant 75–80 pozicijų laukeliuose nurodytus kiekius. Šią sumą sudarantys kiekiai išvardytų pozicijų laukeliuose nurodomi taip:

52.1. 75 – sandėlyje per mokestinį laikotarpį saugomų (atgabentų, pagamintų, perdirbtų ar sumaišytų) Prekių, kurioms sandėlyje panaikintas AMLAR, kiekis;

52.2. 76 – Prekių, kurioms jas išgabenant iš sandėlio į rinką Lietuvos Respublikoje panaikintas AMLAR, kiekis;

52.3. 77 – etilo alkoholio ir alkoholinių gėrimų, skirtų šokolado gaminių gamybai pagal Akcizų įstatymo 25 straipsnio 1 dalies 5 punkto nuostatas, kiekis;

52.4. 78 – etilo alkoholio ir alkoholinių gėrimų, skirtų kitų, nei nurodyti Akcizų įstatymo 25 straipsnio 1 dalies 5 punkte, maisto produktų gamybai pagal Akcizų įstatymo 25 straipsnio 1 dalies 6 punkto nuostatas, kiekis;

52.5. 79 – etilo alkoholio ir alkoholinių gėrimų, skirtų maisto ir (arba) nealkoholinių gėrimų gamybai pagal Akcizų įstatymo 25 straipsnio 1 dalies 7 punkto nuostatas, kiekis;

53. FR0630S priedo 81 pozicijos laukeliuose turi būti nurodomas iš sandėlio per mokestinį laikotarpį panaikinant AMLAR išgabentų Prekių, kurios pagal Akcizų įstatymo nuostatas atleidžiamos nuo akcizų, kiekių suma, kuri apskaičiuojama susumuojant 82–94 pozicijų laukeliuose nurodytus kiekius. Šią sumą sudarantys kiekiai išvardytų pozicijų laukeliuose nurodomi taip:

53.1. 82 – Akcizų įstatymo nustatytais atvejais panaikinant AMLAR iš Lietuvos Respublikos eksportuotų Prekių kiekis;

53.2. 83 – Prekių, tiekiamų kaip atsargos laivams ir (arba) orlaiviams, vežantiems keleivius ir (arba) krovinius tarptautiniais maršrutais pagal Akcizų įstatymo nuostatas, kiekis;

53.3. 84 – Prekių, išgabentų pagal tarptautines sutartis, kaip tai nustatyta Akcizų įstatyme, ir Prekių, skirtų Lietuvos Respublikoje pripažintoms tarptautinėms organizacijoms pagal Akcizų įstatymo nuostatas, kiekis;

53.4. 85 – išgabento etilo alkoholio, pagal Lietuvos Respublikos reikalavimus pripažinto dalinai denatūruotu etilo alkoholiu, kuriam pagal Akcizų įstatymo 26 straipsnio 1 punkto nuostatas netaikomas akcizas, kiekis;

53.5. 86 – išgabento etilo alkoholio, pagal 1993 m. lapkričio 22 d. Europos Komisijos reglamentą 3199/93/EB pripažinto pilnai denatūruotu etilo alkoholiu, kuriam pagal Akcizų įstatymo 26 straipsnio 2 punkto nuostatas netaikomas akcizas, kiekis;

53.6. 87 – išgabento etilo alkoholio, naudojamo sveikatinimo reikmėms pagal Akcizų įstatymo 25 straipsnio 1 dalies 3 punkto nuostatas, kiekis;

53.7. 88 – išgabento etilo alkoholio ir alkoholinių gėrimų, skirtų acto gamybai pagal Akcizų įstatymo 25 straipsnio 1 dalies 4 punkto nuostatas, kiekis;

53.8. 89 – išgabentų orlaivių degalų, kurie tiekiami oro navigacijos tikslais orlaivių atsargoms, išskyrus 83 pozicijoje nurodytų, kiekis;

53.9. 90 – išgabentų laivų degalų, kurie tiekiami laivų navigacijos Europos Bendrijų vandenyse tikslais (įskaitant žvejybą), išskyrus 83 pozicijoje nurodytų, kiekis;

53.10. 91 – išgabentų energinių produktų, naudojamų visų rūšių elektros energijos gamybai pagal Akcizų įstatymo 41 straipsnio 1 dalies 4 punkto nuostatas, kiekis;

53.11. 92 – naftos dujų ir dujinių angliavandenilių, išgabentų naudoti buitinėms reikmėms pagal Akcizų įstatymo 41 straipsnio 1 dalies 5–7 punktų nuostatas, kiekis;

53.12. 93 – išgabentų nuo akcizų atleistų žymėtų dyzelinių degalų, tiekiamų žemės ūkio, žuvininkystės ar laivų kuro atsargų reikmėms, kiekis;

54. FR0630S priedo 95 pozicijos laukeliuose turi būti nurodomas pagal apskaitos duomenis apskaičiuotų, laikomų sandėlyje mokestinio laikotarpio pabaigoje Prekių kiekis. Šis kiekis apskaičiuojamas po to, kai užpildomos visos pozicijos, kuriose nurodomas Prekių kiekis, iki šios priedo pozicijos taip pat 97 pozicija (išskyrus 36 ir 50 pozicijas, kurios užpildomos atsižvelgiant į šio apskaičiavimo rezultatus) ir atliekant aritmetinius veiksmus su tose pozicijose nurodytais Prekių kiekiais pagal šią lygtį:

95=21+22+27+33+34+35–37–44–45–46–47–48–49–51–52–62–74–81–97

55. FR0630S priedo 96 pozicijos laukeliuose turi būti nurodomas sandėlyje mokestinio laikotarpio pabaigoje įvykusios inventorizacijos metu nustatytas, priedo FR0630N stulpelio N4 eilutėse nurodytas Prekių kiekis.

56. FR0630S priedo 97 pozicijos laukeliuose turi būti nurodomas kitų, iki šios pozicijos nenurodytų Prekių, kurių akcizai pagal Akcizų įstatymo ir taisyklių nuostatas turi būti skaičiuojami, deklaruojami ir mokami, kiekis. Jeigu tokių prekių kiekis nurodomas, tai 97A pozicijos laukeliuose turi būti skaičiuojama tų Prekių kiekio mokėtina akcizų suma.

57. FR0630S priedo 98 pozicijos laukeliuose turi būti nurodomas kiekis kitų, iki šios pozicijos nenurodytų, Prekių, kurių sumokėti akcizai pagal Akcizų įstatymo nuostatas yra grąžintini.

Šios pozicijos laukeliuose turi būti nurodomas variklių benzino ir dyzelino kiekis, kuris benzino ir dyzelino garų rekuperavimo įrenginiu buvo sugaudytas ir sugrąžintas į sandėlio degalų saugojimo talpyklas, kai panaikinant akcizų mokėjimo laikino atidėjimo režimą degalai buvo pilami į transporto priemones. FR0630S priedo 98 pozicijos laukeliuose įrašomų rekuperuotų degalų kiekis negali būti didesnis kaip 0,15 proc. nuo į transporto priemones pripilto kiekio, o degalų garų rekuperavimo įrenginys turi būti teisės aktų nustatyta tvarka priimtas eksploatuoti. Jeigu Prekių kiekis 98 pozicijos laukeliuose nurodomas, tai 98A pozicijos laukeliuose skaičiuojama tų Prekių grąžintina akcizų suma.

58. FR0630S priedo 99 pozicijos laukeliuose turi būti nurodomas Prekių, kurioms apskaičiuota už visą mokestinį laikotarpį mokėtina į biudžetą akcizų suma, kiekis iš viso. Šis suminis kiekis apskaičiuojamas atliekant aritmetinius veiksmus su tose pozicijose nurodytais Prekių kiekiais pagal šią lygtį:

99 = 41+42+48+49+50+51+65+66+67+69+70+71+72+75+76+77+78+79+80+97

Po to 99A pozicijos laukeliuose turi būti apskaičiuojama mokėtina 99 pozicijos laukeliuose nurodyto Prekių kiekio akcizų suma, apskaičiuota pagal šią lygtį:

99A=41A+42A+48A+49A+50A+51A+65A+66A+67A+69A+70A+71A+72A+75A+76A+77A+78A+79A+80A+97A

59. FR0630S priedo 100 pozicijos laukeliuose turi būti nurodomas Prekių kiekis iš viso, kuriam priede apskaičiuota už visą mokestinį laikotarpį grąžintina akcizų suma. Šis suminis kiekis apskaičiuojamas atliekant aritmetinius veiksmus su tose pozicijose nurodytais Prekių kiekiais pagal šią lygtį:

100=24+29+73+98

Po to 100A pozicijos laukeliuose taisyklių nustatyta tvarka turi būti apskaičiuojama grąžintina 100 pozicijos laukeliuose nurodyto Prekių kiekio akcizų suma, apskaičiuota pagal šią lygtį:

100A=24A+29A+73A+98A

60. FR0630S priedo 101 pozicijos laukeliuose turi būti nurodomas Prekių, kurioms apskaičiuota už visą mokestinį laikotarpį mokėtina į biudžetą arba grąžintina iš biudžeto (–) akcizų suma, kiekis iš viso. Priedo 101A pozicijos laukeliuose Akcizų įstatymo ir taisyklių nustatyta tvarka turi būti nurodoma apskaičiuota už visą mokestinį laikotarpį mokėtina į biudžetą arba grąžintina iš biudžeto (–) akcizų suma, kuri gaunama iš 99A pozicijos laukeliuose nurodytos mokėtinos akcizų sumos atėmus 100A pozicijos laukeliuose nurodytą grąžintiną akcizų sumą. Jeigu atlikus šį veiksmą gaunama neigiama suma, tai prieš ją rašomas „ – “ ženklas ir tai yra grąžintina iš biudžeto akcizų suma, litais.

61. Kai pagal Akcizų įstatymo nuostatas sandėlio savininkas privalo akcizus apskaičiuoti ir mokėti dešimtadieniais, tada turi būti pildomi 102, 103 ir 104 pozicijų laukeliai, kuriuose nurodomi Prekių kiekiai pagal mokestinio laikotarpio dešimtadienius bei 102A, 103A ir 104A laukeliai, kuriuose nurodomos minėtų Prekių akcizų sumos. Jeigu sandėlio savininkui prievolės apskaičiuoti ir mokėti akcizus dešimtadieniais nėra, 102, 102A, 103, 103A, 104 ir 104A pozicijų laukeliuose įrašomas nulis „0“.

62. FR0630S priedo 102 pozicijos laukeliuose turi būti nurodomas per pirmąjį mokestinio laikotarpio dešimtadienį su Prekėmis atliktose operacijose dalyvavusių Prekių kiekis, kuris apskaičiuojamas panaudojant sandėlio Prekių apskaitos duomenis ir atliekant matematinius veiksmus su „Operacijos su akcizais apmokestinamomis prekėmis (AAP) pavadinimas“ eilutėje nurodytų pozicijų laukeliuose įrašytais tų Prekių kiekiais, analogiškus taisyklių 57, 58 ir 59 punktuose nurodytiems (t. y. tokius pat kaip užpildant atitinkamai 99, 100 ir 101 pozicijas). Priedo 102A pozicijos laukeliuose Akcizų įstatymo ir taisyklių nustatyta tvarka turi būti nurodoma apskaičiuota už mokestinio laikotarpio pirmąjį dešimtadienį mokėtina į biudžetą arba grąžintina iš biudžeto (–) 102 pozicijos laukeliuose nurodytų Prekių akcizų suma, litais.

63. FR0630S priedo 103 ir 103A pozicijų laukeliuose turi būti pateikiami mokestinio laikotarpio antrojo dešimtadienio Prekių kiekio ir akcizų duomenys, kurie apskaičiuojami analogišku būdu, kaip nurodyta taisyklių 61 punkte.

64. FR0630S priedo 104 ir 104A pozicijų laukeliuose turi būti pateikiami likusios mokestinio laikotarpio dalies Prekių kiekio ir akcizų duomenys. Prekių kiekio duomenys 104 laukelyje apskaičiuojami pagal šią lygtį:

104=101–102–103, o akcizų suma 104A laukelyje apskaičiuojama pagal šią lygtį:

104A=101A–102A–103A

65. Deklaruojant mokestinių laikotarpių, kurie pasibaigia iki 2010 m. kovo 31 d., akcizus, pildoma FR0630S priedo 01 versija. Šių mokestinių laikotarpių FR0630S priedai kartu su FR0630 formos deklaracija bei kitais jos priedais gali būti teikiami AIS arba taisyklėse nustatytais atvejais – tiesiogiai AVMI.

Deklaruojant mokestinių laikotarpių, prasidedančių nuo 2010 m. balandžio 1 d., akcizus, po 2010 m. gegužės 1 d. turi būti pildomas 06 versijos FR0630S priedas. Nuo tos datos 06 versijos FR0630S priedas kartu su FR0630 formos deklaracija ir kitais priedais gali būti teikiami naudojant EDS arba taisyklėse nustatytais atvejais – tiesiogiai AVMI.

VII. FR0630R PRIEDO PILDYMAS

67. FR0630R priedo 2, 8, 15 ir 17 laukelių duomenys pildomi taip, kaip nustatyta taisyklių 24.2, 24.9, 26 bei 27 punktuose, o 16 laukelio langeliuose nurodoma taip:

67.1. mokestinis laikotarpis mėnuo (rašant skaičiais metus ir mėnesį) nurodomas, kai deklaraciją teikia taisyklių 7, 9, 10 ir 11 punktuose nurodyti asmenys;

68. Laukelyje „Lapo numeris“ nurodomas dviženklis lapo numeris, kurio pirmajame lape rašomas skaičius 1, antrajame – 2 ir t. t.

69. FR0630R priedo R1 stulpelio eilutėse nurodomas triženklis Prekių tarifinės grupės kodas iš taisyklių 1 priedo.

70. FR0630R priedo R2 stulpelio eilutėse pagal R1 stulpelyje nurodytus Prekių tarifinių grupių kodus ir skirtingus akcizų tarifus nurodomas šių taisyklių 7, 9, 10, 11 ir 12 punktuose nurodytų asmenų deklaruojamų Prekių, kurių akcizas skaičiuojamas, kiekis. Kiekis rašomas išreikštas tokiais matavimo vienetais, kurie toje Prekių tarifinėje grupėje taikomi deklaruojamu laikotarpiu pagal taisyklių 1 priedą.

71. FR0630R priedo R3 stulpelio eilutėse pagal R1 stulpelio eilutėse įrašytus Prekių tarifinių grupių kodus nurodomas triženklis matavimo vieneto kodas iš taisyklių 1 priedo, taikomas Prekių tarifinėje grupėje.

72. FR0630R priedo R4 stulpelio eilutėse nurodomas akcizų tarifas litais už Prekių kiekį, atitinkantį vienam matavimo vienetui. Akcizų tarifas nurodomas iš taisyklių 1 priedo.

73. FR0630R priedo R5 stulpelio eilutėse nurodomos apskaičiuotos akcizų sumos, kurios gaunamos sudauginant atitinkamose stulpelio R2 eilutėse nurodytą atgabentų Prekių kiekį ir stulpelio R4 atitinkamose eilutėse nurodytą akcizų tarifą. Energinių produktų ir biologinės kilmės žaliavų mišinių arba cigarečių akcizai apskaičiuojami FR0630B priede arba FR0630C priede ir įrašomi atitinkamose R5 stulpelio eilutėse.

74. FR0630R priedo R6 stulpelio eilutėse ženklu „x“ pažymimi tų eilučių laukeliai, kuriose nurodomi Prekių, taikant AMLAR atgabentų su AAD ar jį atitinkančiu dokumentu, kiekiai ir apskaičiuotos to kiekio akcizų sumos. Jeigu iš kitos ES šalies Prekės buvo atgabentos su sumokėtais akcizais (su SAAD), tai stulpelio R6 atitinkamų eilučių laukeliai nežymimi, o ženklu „x“ pažymimi stulpelio R7 tų pačių eilučių laukeliai.