VALSTYBINĖS MOKESČIŲ INSPEKCIJOS

PRIE LIETUVOS RESPUBLIKOS FINANSŲ MINISTERIJOS VIRŠININKO

ĮSAKYMAS

DĖL METINĖS PAJAMŲ DEKLARACIJOS GPM308 FORMOS IR JOS PRIEDŲ UŽPILDYMO, PATEIKIMO BEI TIKSLINIMO TAISYKLIŲ PATVIRTINIMO

2009 m. gruodžio 15 d. Nr. VA-96

Vilnius

Vadovaudamasis Lietuvos Respublikos gyventojų pajamų mokesčio įstatymo (Žin., 2002, Nr. 73-3085; 2003, Nr. 116-5254) 27 straipsnio 6 dalimi ir Valstybinės mokesčių inspekcijos prie Lietuvos Respublikos finansų ministerijos nuostatų, patvirtintų Lietuvos Respublikos finansų ministro 1997 m. liepos 29 d. įsakymu Nr. 110, (Žin., 1997, Nr. 87-2212; 2004, Nr. 82-2966) 18.11 punktu,

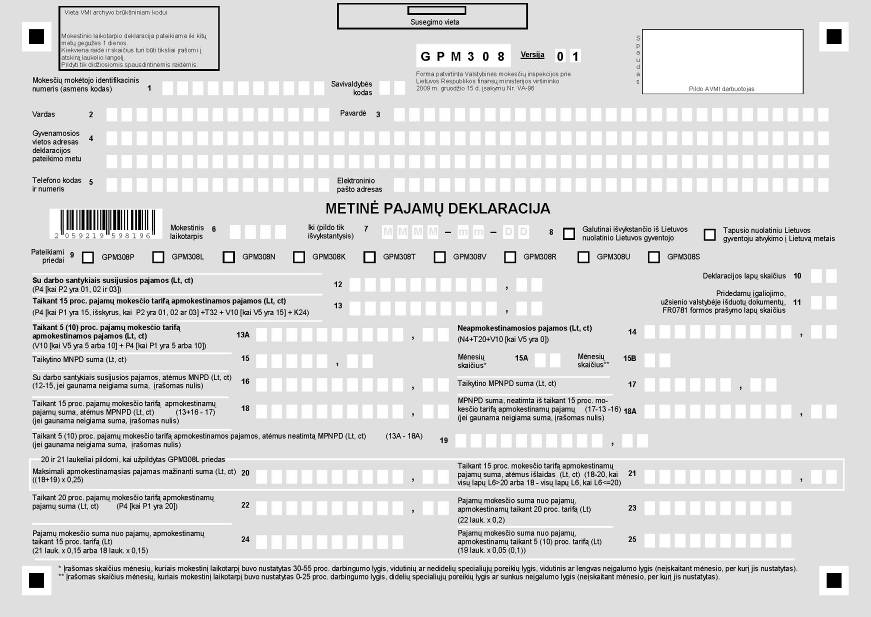

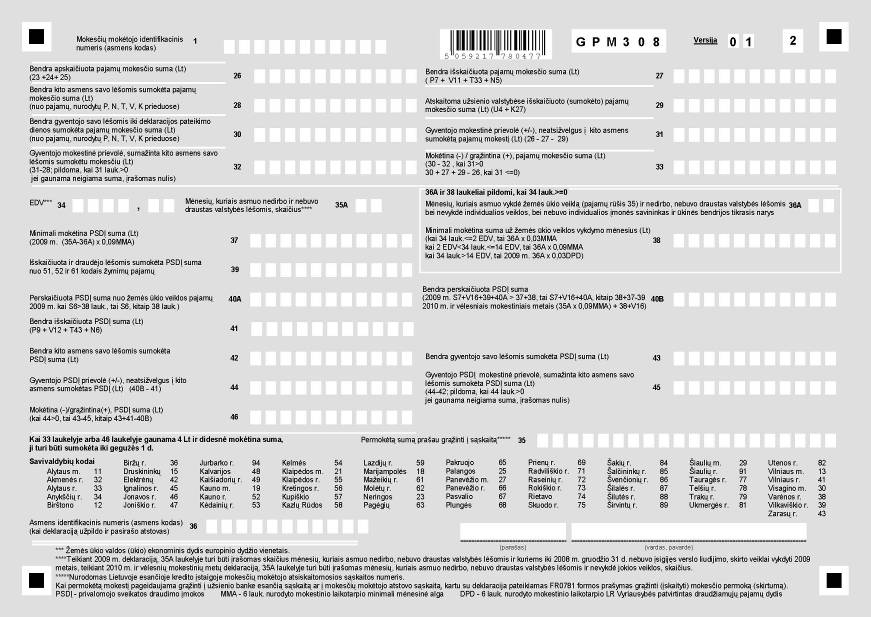

1. Metinės pajamų deklaracijos GPM308 formą ir jos priedų GPM308P „Apmokestinamosios pajamos“, GPM308N „Neapmokestinamosios pajamos“, GPM308V „Individualios veiklos pajamos“, GMP308R „Individualios veiklos pajamos atitinkamose valstybėse“, GPM308T „Ne individualios veiklos turto pardavimo ar kitokio perleidimo nuosavybėn apmokestinamosios pajamos“, GPM308L „Gyventojo apmokestinamąsias pajamas mažinančios išlaidos“, GPM308K „Nuolatinio Lietuvos gyventojo kontroliuojamojo užsienio vieneto pozityviųjų pajamų apskaičiavimas“, GPM308U „Lietuvoje atskaitytino užsienio valstybėje išskaičiuoto (sumokėto) mokesčio apskaičiavimas“, GPM308S „Privalomojo sveikatos draudimo įmokos“ formas.

2. Metinės pajamų deklaracijos GPM308 formos ir jos priedų užpildymo, pateikimo bei tikslinimo taisykles.

PATVIRTINTA

Valstybinės mokesčių inspekcijos prie

Lietuvos Respublikos finansų

ministerijos viršininko

2009 m. gruodžio 15 d.

įsakymu Nr. VA-96

METINĖS PAJAMŲ DEKLARACIJOS GPM308 FORMOS IR JOS PRIEDŲ UŽPILDYMO, PATEIKIMO BEI TIKSLINIMO TAISYKLĖS

I. BENDROSIOS NUOSTATOS

1. Šiose Metinės pajamų deklaracijos GPM308 formos ir jos priedų užpildymo, pateikimo bei tikslinimo taisyklėse (toliau – Taisyklės) nustatyta gyventojo 2009 m. mokestinio laikotarpio ir vėlesnių mokestinių laikotarpių metinės pajamų deklaracijos GPM308 formos (toliau – deklaracija) ir jos priedų formų užpildymo, pateikimo mokesčių administratoriui ir duomenų tikslinimo tvarka.

2. Taisyklės parengtos vadovaujantis Lietuvos Respublikos gyventojų pajamų mokesčio įstatymu (Žin., 2002, Nr. 73-3085; toliau – GPMĮ), Lietuvos Respublikos sveikatos draudimo įstatymu (Žin., 1996, Nr. 55-1287; 2002, 123-5512; toliau – SDĮ), Lietuvos Respublikos mokesčių administravimo įstatymu (Žin., 2004, Nr. 63-2243; toliau – MAĮ) ir kitais teisės aktais.

Taisyklėse vartojamos sąvokos atitinka GPMĮ 2 straipsnyje ir SDĮ 2 straipsnyje apibrėžtas sąvokas.

3. Deklaraciją mokesčių administratoriui pateikti privalo nuolatiniai Lietuvos gyventojai, kuriems prievolė pateikti deklaraciją yra numatyta GPMĮ 27 straipsnyje ir/arba Valstybinės mokesčių inspekcijos prie Lietuvos Respublikos finansų ministerijos viršininko 2009 m. spalio 30 d. įsakymu Nr. VA-78 patvirtintose (Žin., 2009, Nr. 132-5787) Valstybinės mokesčių inspekcijos administruojamų privalomojo sveikatos draudimo įmokų administravimo taisyklėse.

Nuolatinis Lietuvos gyventojas, per mokestinį laikotarpį gavęs tik tokių B klasės pajamų, kurios nėra didesnės kaip Taisyklių 1 priedo „Nedeklaruojamų neapmokestinamųjų pajamų sąrašas“ (toliau – Sąrašas) I dalyje nustatyti dydžiai arba kurios yra nurodytos šio priedo II dalyje kaip bet kokio dydžio nedeklaruojamos pajamos, deklaracijos teikti neprivalo.

Tokiu atveju, kai nuolatinis Lietuvos gyventojas mokestiniu laikotarpiu buvo apdraustas privalomuoju sveikatos draudimu kitoje Europos Sąjungos ar Europos ekonominės erdvės valstybėje narėje, ar Šveicarijoje ir turi tai patvirtinantį dokumentą (E101, E102, E103 ar E106 formos pažymą arba raštišką laisvos formos patvirtinimą), jis deklaraciją turi pildyti neatsižvelgdamas į tuos mėnesius, kada jis buvo laikomas apdraustu privalomuoju sveikatos draudimu minėtose šalyse.

Draudimą patvirtinančius dokumentus (E101, E102, E103 ar E106 formos pažymą arba raštišką laisvos formos patvirtinimą) nuolatinis Lietuvos gyventojas, norėdamas, kad jam privalomojo sveikatos draudimo įmokų (toliau – sveikatos draudimo įmokų) prievolė būtų skaičiuojama, atsižvelgiant į Europos Sąjungos ar Europos ekonominės erdvės valstybėje narėje, ar Šveicarijoje turėtą draudimą, turi pateikti vietos mokesčių administratoriui.

4. Deklaracijoje turi būti nurodomos visos per mokestinį laikotarpį nuolatinio Lietuvos gyventojo gautos pajamos, išskyrus neapmokestinamąsias pajamas, išvardytas Sąraše.

Ne didesnių kaip Sąrašo I dalyje nustatytų dydžių nedeklaruojamų pajamų, taip pat Sąrašo II dalyje išvardytų nedeklaruojamų pajamų (bet kokio dydžio) deklaracijoje neprivaloma nurodyti.

Jeigu nuolatinis Lietuvos gyventojas per mokestinį laikotarpį gavo pajamų, didesnių kaip Sąrašo I dalyje nustatyti nedeklaruojamų pajamų dydžiai, tai deklaracijoje jis privalo nurodyti visą gautų pajamų sumą.

5. Deklaracija turi būti pateikta ir mokėtinas pajamų mokestis sumokėtas pasibaigus mokestiniam laikotarpiui iki kitų metų gegužės 1 dienos, išskyrus atvejus, kai fizinis asmuo, pagal GPMĮ 4 straipsnio 1 dalies 4 punkto nuostatas tapęs nuolatiniu Lietuvos gyventoju, privalo pateikti deklaraciją ir mokėtiną pajamų mokestį sumokėti iki kitų po atvykimo metų gruodžio 31 dienos.

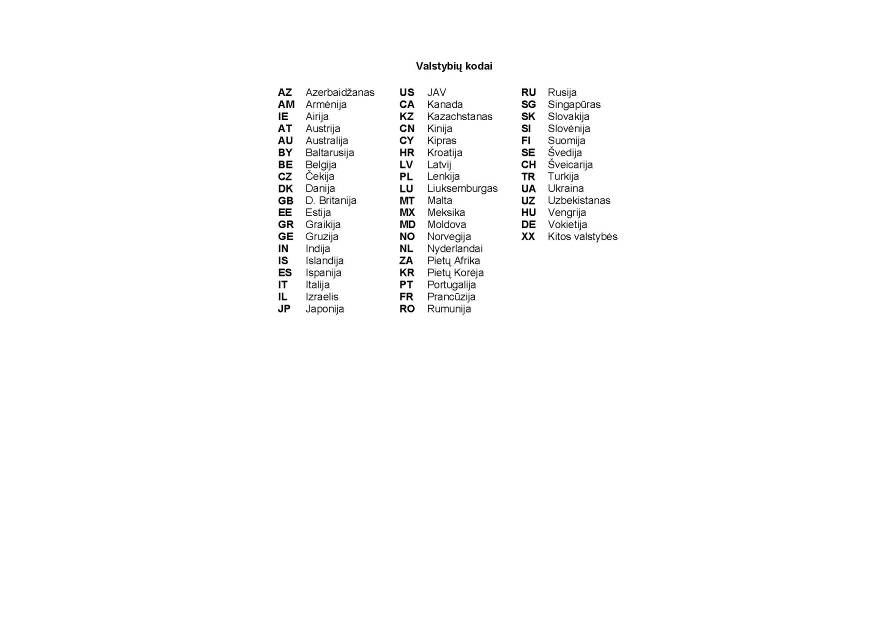

Kas mėnesį mokamos sveikatos draudimo įmokos turi būti sumokėtos iki to mėnesio, už kurį mokamos sveikatos draudimo įmokos, paskutinės dienos. Šių įmokų gyventojas gali kas mėnesį nemokėti, jeigu jis gauna pajamas, nurodytas SDĮ 17 straipsnio 1 ir 2 dalyse arba (ir) jeigu jis laikomas apdraustu privalomuoju sveikatos draudimu valstybės lėšomis (asmenų, kurie laikomi apdraustaisiais privalomuoju sveikatos draudimu valstybės lėšomis, sąrašas pateiktas Taisyklių 2 priede), arba (ir) kas mėnesį moka sveikatos draudimo įmokas kitoje draudžiamųjų privalomuoju sveikatos draudimu kategorijoje.

Sveikatos draudimo įmokos nuo gyventojo gautų pajamų turi būti sumokėtos pasibaigus mokestiniam laikotarpiui iki kitų metų gegužės 1 dienos.

6. Fizinis asmuo, galutinai išvykstantis iš Lietuvos, Taisyklių nustatyta tvarka užpildytą deklaraciją, kurioje deklaruojamos pajamos, gautos nuo mokestinio laikotarpio pradžios (t. y. nuo sausio 1 d.) iki išvykimo dienos, privalo pateikti ir joje deklaruotą mokėtiną pajamų mokestį, mokėtinas sveikatos draudimo įmokas bei sumokėti mokestį ir įmokas iki išvykimo dienos.

7. Pajamų mokestis ir sveikatos draudimo įmokos turi būti sumokami į Valstybinės mokesčių inspekcijos prie Lietuvos Respublikos finansų ministerijos biudžeto pajamų surenkamąją sąskaitą.

Atsižvelgus į tai, kad išskaičiuoto, kito asmens savo lėšomis sumokėto ir nuolatinio Lietuvos gyventojo sumokėto pajamų mokesčio ir sveikatos draudimo įmokų sumos deklaracijoje yra apvalinamos ir dėl šios priežasties galima apskaičiuoto grąžintino ar mokėtino pajamų mokesčio ir sveikatos draudimo įmokų paklaida, iki 3 litų (teigiama/neigiama) pajamų mokesčio suma ir iki 3 litų (teigiama/neigiama) sveikatos draudimo įmokų suma nelaikomos mokėtinomis/grąžintinomis sumomis.

8. Per mokestinį laikotarpį gautų pajamų sumos deklaracijoje ir jos prieduose turi būti nurodomos neatėmus Lietuvos Respublikoje ar užsienio valstybėje išskaičiuoto (sumokėto) pajamų mokesčio, sveikatos draudimo įmokų, valstybinio socialinio draudimo įmokų, pritaikyto neapmokestinamojo pajamų dydžio (toliau – NPD) ir papildomo neapmokestinamojo pajamų dydžio (toliau – PNPD), tačiau atėmus gyventojo (gyventojui) apskaičiuotą pardavimo pridėtinės vertės mokesčio (toliau – PVM) sumą už patiektas prekes ir paslaugas.

Deklaracijoje ir jos prieduose turi būti nurodomos nuo per mokestinį laikotarpį gautų pajamų mokestį išskaičiuojančio asmens išskaičiuoto, kito asmens (įskaitant išmoką išmokėjusį asmenį) savo lėšomis už nuolatinį Lietuvos gyventoją sumokėto, nuolatinio Lietuvos gyventojo savo lėšomis sumokėto pajamų mokesčio ir sveikatos draudimo įmokų sumos.

9. Duomenys apie pajamas, mokestį išskaičiuojančio asmens išskaičiuotą, kito asmens savo lėšomis už nuolatinį Lietuvos gyventoją sumokėtą pajamų mokestį ir sveikatos draudimo įmokas, gyventojo savo lėšomis sumokėtą pajamų mokestį ir sveikatos draudimo įmokas į deklaraciją ir jos priedus gali būti įrašomi remiantis išmokas išmokėjusių asmenų išduotomis pažymomis apie gyventojui išmokėtas išmokas, išskaičiuotą pajamų mokestį ir sveikatos draudimo įmokas, gyventojo turimomis sutartimis, kitais dokumentais ar kita jo turima informacija.

10. Prie deklaracijos nereikia pridėti dokumentų, patvirtinančių gautas pajamas, sumokėtą ar išskaičiuotą pajamų mokestį ir sveikatos draudimo įmokas, leidžiamas atimti GPMĮ 16 straipsnio 1 dalyje nurodytas sumas (išlaidas, leidžiamus atskaitymus). Šie dokumentai pateikiami mokesčių administratoriaus prašymu. Prie deklaracijos turi būti pridedama:

10.1. įgaliojimas, – kai deklaraciją už nuolatinį Lietuvos gyventoją užpildo ir pasirašo įstatymų nustatyta tvarka jo įgaliotas asmuo,

10.2. užsienio valstybės mokesčių administratoriaus patvirtinti dokumentai apie toje valstybėje išskaičiuotą (sumokėtą) pajamų mokestį ar jam tapatų mokestį, – kai prie deklaracijos pridedamas užpildytas GPM308U priedas „Lietuvoje atskaitytino užsienio valstybėje išskaičiuoto (sumokėto) mokesčio apskaičiavimas“,

10.3. dokumentai apie užsienio valstybėje, kuri yra Europos Sąjungos (toliau – ES) valstybė narė arba su kuria yra sudaryta ir taikoma dvigubo apmokestinimo išvengimo sutartis, gautų pajamų sumą ir nuo jų išskaičiuoto (sumokėto) pajamų mokesčio ar jam tapataus mokesčio sumą, – kai prie deklaracijos pridedamas GPM308N priedas „Neapmokestinamosios pajamos“, kuriame deklaruojamos pajamos, pagal GPMĮ 37 straipsnį atleidžiamos nuo pajamų mokesčio Lietuvos Respublikoje,

10.4. užsienio valstybės mokesčių administratoriaus patvirtinti dokumentai apie nuolatinio Lietuvos gyventojo kontroliuojamojo užsienio vieneto užsienio valstybėje per tą mokestinį laikotarpį gautas ir uždirbtas pajamas bei nuo jų apskaičiuotą ir sumokėtą mokesčio sumą ir laisvos formos pažyma, kurioje originalo kalba nurodytas užsienio valstybėje sumokėto mokesčio pavadinimas, šį mokestį nustatančio teisės akto pavadinimas, data, numeris, – kai prie deklaracijos pridedamas GPM308K priedas „Nuolatinio Lietuvos gyventojo kontroliuojamojo užsienio vieneto pozityviųjų pajamų apskaičiavimas“, kuriame deklaruojamas nuo pozityviųjų pajamų užsienio valstybėje sumokėtas pajamų mokestis ar jam tapatus mokestis,

10.5. FR0781 formos prašymas „Grąžinti (įskaityti) mokesčio permoką (skirtumą)“, patvirtintas Valstybinės mokesčių inspekcijos prie Lietuvos Respublikos finansų ministerijos (toliau – VMI prie FM) viršininko 2004 m. gruodžio 7 d. įsakymu Nr. VA-186 (Žin., 2004, Nr. 180-6689, toliau – FR0781 forma), kai permokėtą pajamų mokestį ar permokėtas sveikatos draudimo įmokas pageidaujama grąžinti į užsienio valstybėje esančios kredito įstaigos sąskaitą, į Lietuvoje esančioje kredito unijoje esančią sąskaitą arba į mokesčių mokėtojo atstovo sąskaitą.

11. Kai pajamas nuolatinis Lietuvos gyventojas gauna už bendrosios jungtinės sutuoktinių nuosavybės teise priklausantį turtą (pvz., už turto nuomą, pardavimą ar kitokį perleidimą nuosavybėn), tai, atsižvelgus į Lietuvos Respublikos civilinio kodekso (Žin., 2000, Nr. 74-2262) 3.117 straipsnio 1 dalį, laikoma, kad tokio turto pajamos yra gautos abiejų sutuoktinių lygiomis dalimis (jeigu vedybų sutartyje nenustatyta kitaip).

12. Užsienio valstybėje gautos pajamos, kurios, pagal GPMĮ 37 straipsnį, yra atleidžiamos nuo pajamų mokesčio Lietuvos Respublikoje (t. y. gautos užsienio valstybėje, su kuria yra sudaryta ir taikoma tarptautinė dvigubo apmokestinimo išvengimo sutartis ir/ar gautos ES valstybėje, išskyrus palūkanas, dividendus ir honorarus), deklaruojamos kaip neapmokestinamosios pajamos tik tuo atveju, jeigu kartu su deklaracija pateikiami dokumentai apie toje užsienio valstybėje gautų pajamų sumą ir nuo jos išskaičiuoto (sumokėto) pajamų mokesčio ar jam tapataus mokesčio sumą.

Deklaraciją teikiant elektroniniu būdu, minėti dokumentai pateikiami gyventojo gyvenamosios vietos apskrities valstybinei mokesčių inspekcijai (toliau – AVMI).

13. Užsienio valstybėje gautos pajamos turi būti nurodomos litais pagal oficialų lito ir euro kursą arba pagal oficialų lito ir tos užsienio valstybės valiutos santykį, kurį Lietuvos bankas buvo nustatęs tokių pajamų faktinio gavimo dieną. Jeigu tikslaus pajamų gavimo momento nustatyti nėra galimybių (arba pajamos buvo gaunamos periodiškai), pajamų sumos deklaracijoje turi būti nurodomos litais pagal oficialų lito ir euro kursą arba pagal oficialų lito ir tos užsienio valstybės valiutos santykį, kurį Lietuvos bankas buvo nustatęs mokestinio laikotarpio gruodžio 31 dieną.

II. DEKLARACIJOS STRUKTŪRA

14. Deklaracija yra skirta nuolatinių Lietuvos gyventojų 2009 m. ir vėlesniais mokestiniais laikotarpiais gautoms pajamoms, nuo tų pajamų mokestį išskaičiuojančio asmens išskaičiuotam, kito asmens savo lėšomis už gyventoją sumokėtam, iki deklaracijos pateikimo dienos gyventojo savo lėšomis sumokėtam pajamų mokesčiui ir sveikatos draudimo įmokoms, taip pat apskaičiuotam mokėtinam (grąžintinam) pajamų mokesčiui ir sveikatos draudimo įmokoms deklaruoti.

15. Prie deklaracijos pridėtini priedai yra skirti:

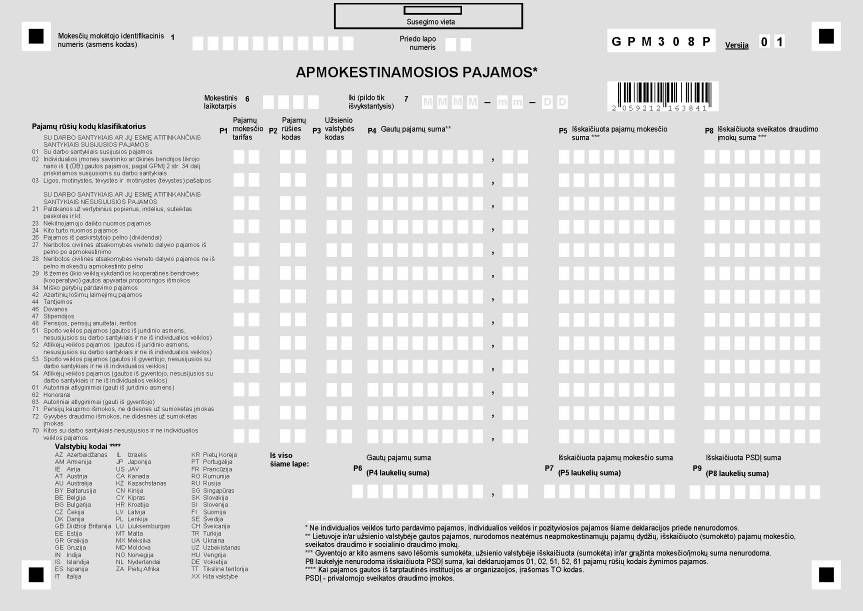

15.1. GPM308P priedas „Apmokestinamosios pajamos“ (toliau – GPM308P priedas) – pajamoms, pagal GPMĮ 6 straipsnį ir „Lietuvos Respublikos gyventojų pajamų mokesčio įstatymo 2, 3, 5, 6, 7, 8, 9, 10, 12, 13¹, 16, 17, 18, 19, 20, 21, 22, 23, 27, 29, 30 straipsnių pakeitimo ir papildymo ir įstatymo papildymo 18¹ straipsniu“ įstatymą (Žin., 2008, Nr. 149-6033; 2009, Nr. 25-977), apmokestinamoms taikant 15, 20 ir/ar 5 (10) procentų pajamų mokesčio tarifą, įrašyti, išskyrus:

15.1.3. ne individualios veiklos turto pardavimo ar kitokio perleidimo nuosavybėn apmokestinamąsias pajamas,

15.2. GPM308N priedas „Neapmokestinamosios pajamos“ (toliau – GPM308N priedas) – pajamoms, kurios priskirtos neapmokestinamosioms pajamoms, įrašyti, įskaitant:

15.2.1. pajamas iš ne individualios veiklos turto pardavimo ar kitokio perleidimo nuosavybėn, išskyrus ne individualios veiklos turto, nurodyto GPMĮ 17 straipsnio 1 dalies 27 punkte, pardavimo ar kitokio perleidimo nuosavybėn pajamas ir pajamas iš žemės ūkio veiklos, nurodytas GPMĮ 17 straipsnio 1 dalies 23 punkte,

15.3. GPM308T priedas „Ne individualios veiklos turto pardavimo ar kitokio perleidimo nuosavybėn apmokestinamosios pajamos“ (toliau – GPM308T priedas) – ne individualios veiklos turto pardavimo ar kitokio perleidimo nuosavybėn apmokestinamosioms pajamoms įrašyti, taip pat kito turto (nurodyto GPMĮ 17 straipsnio 1 dalies 27 punkte) pardavimo ar kitokio perleidimo pajamoms įrašyti,

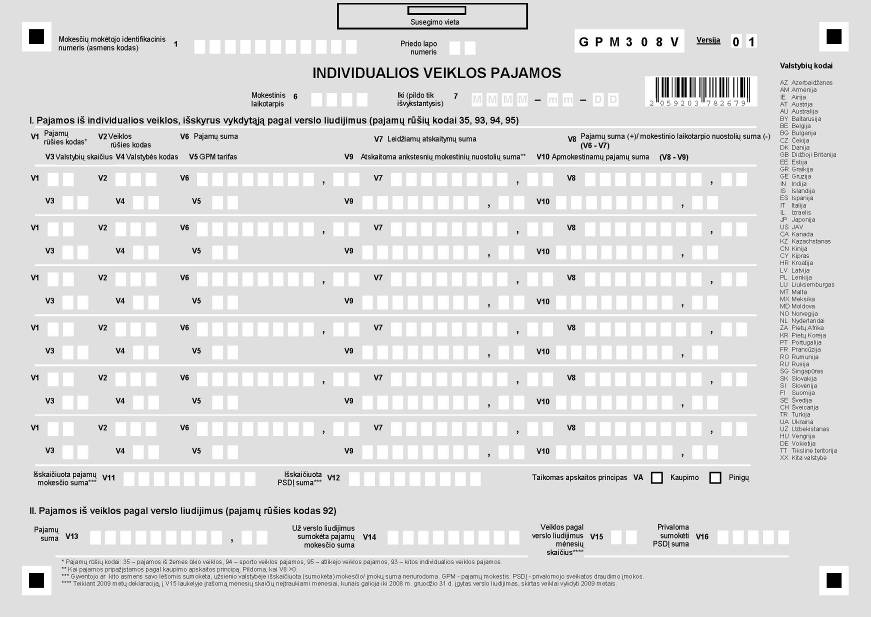

15.4. GPM308V priedas „Individualios veiklos pajamos“ (toliau – GPM308V priedas) – individualios veiklos pajamoms (įskaitant gautas iš žemės ūkio veiklos, kurios pagal GPMĮ 17 straipsnio l dalies 23 punktą priskiriamos neapmokestinamosioms pajamoms, ir pajamas iš veiklos pagal verslo liudijimą) įrašyti, išskyrus užsienio valstybėje gautas pajamas, kurios, pagal GPMĮ 37 straipsnį, atleidžiamos nuo pajamų mokesčio Lietuvos Respublikoje,

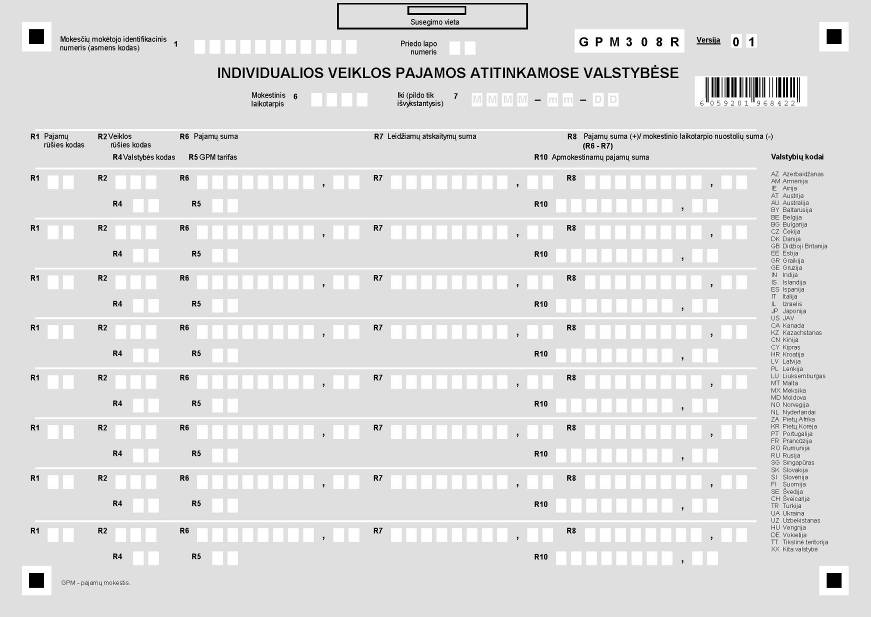

15.5. GPM308R priedas „Individualios veiklos pajamos atitinkamose valstybėse“ (toliau – GPM308R priedas) – mokestinio laikotarpio individualios veiklos pajamoms, gautoms (uždirbtoms) daugiau nei vienoje valstybėje (Lietuvoje ir/ar užsienio valstybėje), įrašyti,

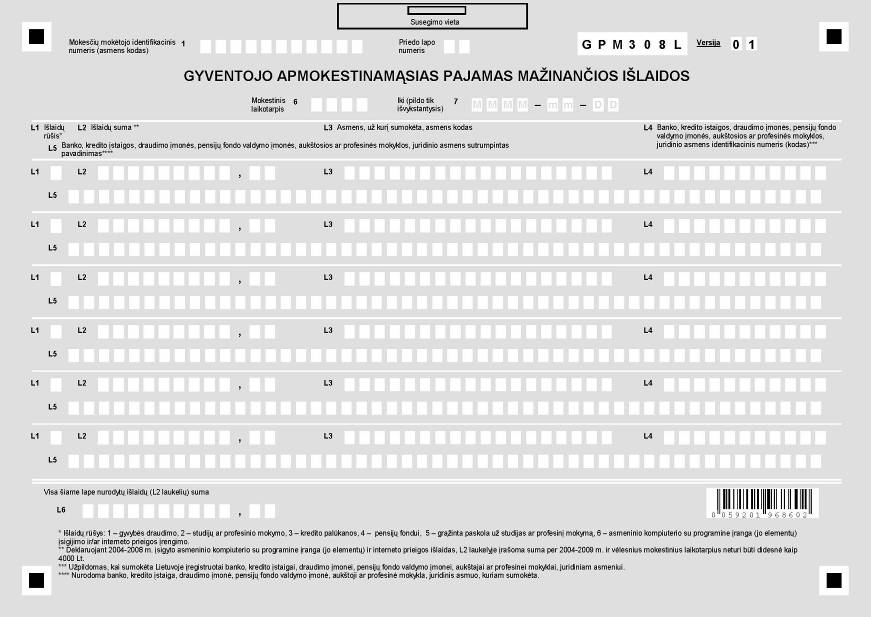

15.6. GPM308L priedas „Gyventojo apmokestinamąsias pajamas mažinančios išlaidos“ (toliau – GPM308L priedas) – nuolatinio Lietuvos gyventojo patirtoms išlaidoms, kuriomis pagal GPMĮ 21 straipsnį gali būti mažinamos jo apmokestinamosios pajamos, įrašyti,

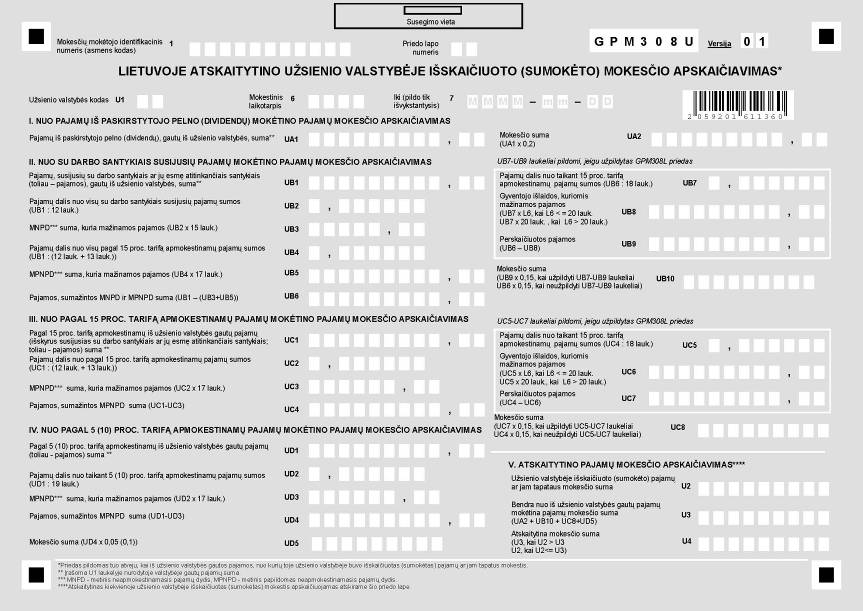

15.7. GPM308U priedas „Lietuvoje atskaitytino užsienio valstybėje išskaičiuoto (sumokėto) mokesčio apskaičiavimas“ (toliau – GPM308U priedas) – Lietuvoje atskaitytinam užsienio valstybėje išskaičiuotam (sumokėtam) pajamų mokesčiui ar jam tapačiam mokesčiui (išskyrus atskaitytinam mokesčiui nuo pozityviųjų pajamų) apskaičiuoti,

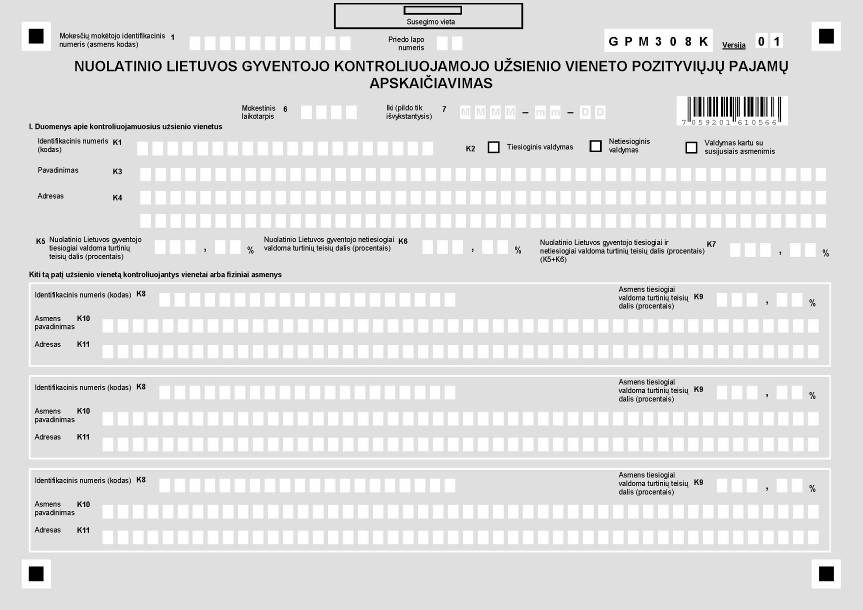

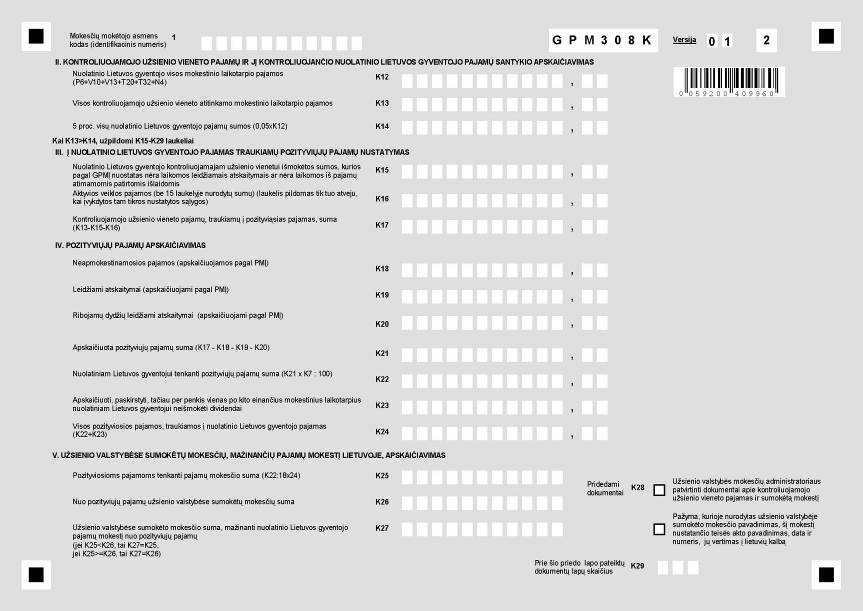

15.8. GPM308K priedas „Nuolatinio Lietuvos gyventojo kontroliuojamojo užsienio vieneto pozityviųjų pajamų apskaičiavimas“ (toliau – GPM308K priedas) – nuolatinio Lietuvos gyventojo apskaičiuotoms ir į jo mokestinio laikotarpio pajamas įtrauktoms pozityviosioms pajamoms įrašyti,

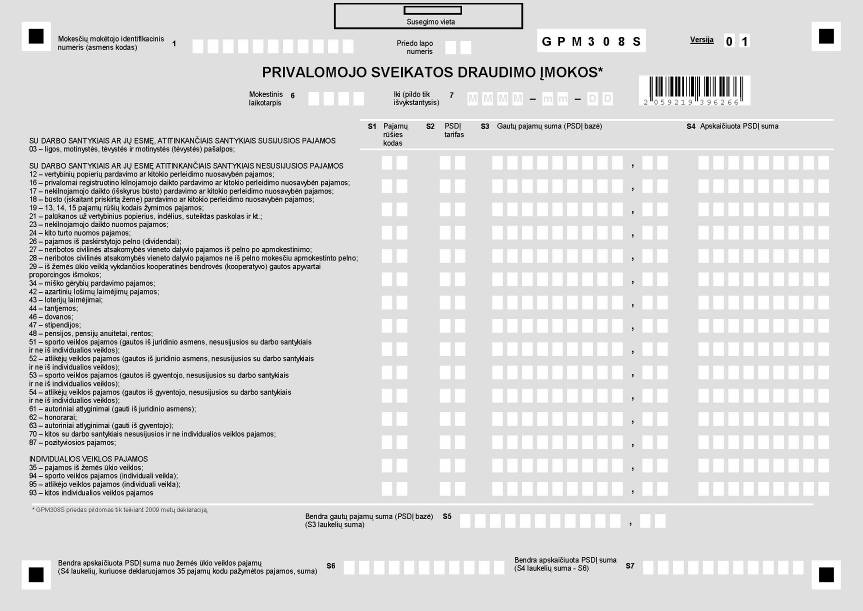

15.9. GPM308S priedas „Privalomojo sveikatos draudimo įmokos“ (toliau – GPM308S priedas) – pajamoms, nuo kurių 2009 metų mokestiniu laikotarpiu pagal SDĮ 17 straipsnio 4, 6 ir 8 dalis mokamos 3, 6 ar 9 proc. tarifų sveikatos draudimo įmokos, įrašyti ir mokėtinoms sveikatos draudimo įmokų sumoms apskaičiuoti, išskyrus:

– pajamas iš individualios veiklos pagal verslo liudijimus,

– pajamas iš žemės ūkio veiklos, kai žemės ūkio veiklą vykdančio gyventojo žemės ūkio valdos (ūkio) ekonominis dydis yra mažesnis arba lygus keturiolikai europinio dydžio vienetų (toliau – EDV),

– pajamas, gautas užsienio valstybėje, kurios pagal GPMĮ 37 straipsnį yra atleidžiamos nuo pajamų mokesčio Lietuvos Respublikoje.

Deklaracijos priedai (GPM308P, GPM308L, GPM308N, GPM308T, GPM308V, GPM308R, GPM308U, GPM308K, GPM308S) turi būti užpildomi tik tada, kai yra juose įrašytinų duomenų.

Kai įrašytini duomenys netelpa į vieną tam skirtą deklaracijos priedo lapą, turi būti pildoma tiek to priedo lapų, kiek reikia.

III. DEKLARACIJOS UŽPILDYMO REIKALAVIMAI

16. Deklaracija ir jos priedai turi būti užpildomi laikantis tokių reikalavimų:

16.3. kiekviena raidė ir skaičius turi būti tiksliai įrašomi į atskirą laukelio langelį, nepažeidžiant nurodytų laukų linijų,

16.4. kai įrašomas rodiklis turi mažiau ženklų, negu atitinkamame laukelyje jam yra skirta langelių, tai tušti langeliai gali būti paliekami tiek dešinėje, tiek kairėje pusėje, išskyrus laukelius, kuriuose įrašomos sumos. Sumos įrašomos tik dešinėje laukelio pusėje (t. y. tušti langeliai gali būti paliekami tik kairėje pusėje),

16.5. įrašomos gautų pajamų sumos negali būti apvalinamos, t. y. jos turi būti nurodomos litais ir centais. Jeigu perskaičiuojant pajamas po kablelio gaunami daugiau kaip du skaitmenys, tai po kablelio įrašomi du skaitmenys, o trečiasis apvalinamas: nuo 5 iki 9 laikomas 1 ir pridedamas prie antrojo po kablelio skaitmens ir pan.,

16.6. pajamų mokesčio ir sveikatos draudimo įmokų sumos turi būti įrašomos tik sveikais skaičiais, t. y. 1–49 centai atmetami, o 50–99 centai laikomi litu,

16.7. nepildomuose laukeliuose nerašoma jokių brūkšnelių ar kitų simbolių. Tarp žodžių paliekami vieno langelio tarpai. Simboliams įrašyti skiriamas atskiras langelis,

IV. DEKLARACIJOS IR JOS PRIEDŲ UŽPILDYMO EILĖS TVARKA

18. Deklaracija ir jos priedai užpildomi tokia eilės tvarka:

18.1. pirmiausia užpildomi visi reikalingi deklaracijos priedai, išskyrus GPM308U, GPM308K ir GPM308S priedus. Kai deklaracija pildoma kompiuteriu, prieš pradedant pildyti deklaracijos priedus, turi būti užpildomi deklaracijos 1–8 laukeliai,

18.2. užpildomas GPM308K priedas iki K24 laukelio „Visos pozityviosios pajamos, traukiamos į nuolatinio Lietuvos gyventojo pajamas“ (įskaitytinai),

18.3. deklaracija užpildoma iki 26 laukelio „Bendra apskaičiuota pajamų mokesčio suma“ (įskaitytinai),

V. DEKLARACIJOS PATEIKIMAS

19. Deklaracija kartu su atitinkamais priedais turi būti pateikiama AVMI. Ją gali pateikti pats nuolatinis Lietuvos gyventojas, kuriam yra nustatyta prievolė deklaruoti pajamų mokestį, ar jo įgaliotas asmuo.

AVMI turi būti pateikiamas vienas užpildyto deklaracijos ir atitinkamų jos priedų komplekto egzempliorius. Jeigu pačiam nuolatiniam Lietuvos gyventojui reikalingas deklaracijos su priedais komplektas, tai gali būti teikiami du komplektai, vienas iš kurių su AVMI gavimo žyma grąžinamas gyventojui ar jo įgaliotiniui.

20. AVMI turi būti pateikiama tinkamai užpildyta spaustuviniu būdu pagaminta deklaracija ir jos priedai arba VMI prie FM interneto svetainėje (www.vmi.lt) pateiktos atitinkamos formos, skirtos pildyti kompiuteriu.

Deklaracija su priedais AVMI gali būti pateikta tokiais būdais:

VI. GPM308P PRIEDO „APMOKESTINAMOSIOS PAJAMOS“ PILDYMAS

21. Deklaracijos GPM308P priede turi būti deklaruojamos nuolatinio Lietuvos gyventojo per mokestinį laikotarpį gautos apmokestinamosios pajamos (pinigais ir natūra), pagal GPMĮ apmokestinamos taikant 15, 20, 5 arba 10 procentų pajamų mokesčio tarifą, kaip nurodyta Taisyklių 15.1 punkte.

Su darbo santykiais arba jų esmę atitinkančiais santykiais susijusios pajamos ir visos kitos šiame priede deklaruojamos apmokestinamosios pajamos, išskyrus pajamas iš paskirstytojo pelno ir 2009–2010 m. mokestiniais laikotarpiais išmokėtas apyvartai proporcingas išmokas, mokamas kooperatinės bendrovės (kooperatyvo) dalyviams (nariams) iš šio vieneto pelno, pagal GPMĮ 6 straipsnį, yra apmokestinamos taikant 15 procentų pajamų mokesčio tarifą.

Pagal GPMĮ 6 straipsnio 2 dalį, nuo 2009 m. pajamos iš paskirstytojo pelno yra apmokestinamos taikant 20 procentų pajamų mokesčio tarifą.

Pagal Lietuvos Respublikos gyventojų pajamų mokesčio įstatymo 2, 3, 5, 6, 7, 8, 9, 10, 12, 13¹, 16, 17, 18, 19, 20, 21, 22, 23, 27, 29, 30 straipsnių pakeitimo ir papildymo ir įstatymo papildymo 18¹ straipsniu įstatymo 23 straipsnio pakeitimo įstatymą, apyvartai proporcingos išmokos, mokamos kooperatinės bendrovės (kooperatyvo) dalyviams (nariams) iš šio vieneto pelno, yra apmokestinamos, taikant tokius pajamų mokesčio tarifus: 5 procentų, – kai jos gautos 2009 m., 10 procentų, – kai jos gautos 2010 m., ir 15 procentų, – kai jos gautos 2011 m. ir vėlesniais mokestiniais laikotarpiais.

22. Kai pildomas daugiau kaip vienas GPM308P priedo lapas, laukelyje „Priedo lapo numeris“ turi būti nurodomas kiekvieno prie deklaracijos pridedamo šio priedo lapo eilės numeris. Lapo numerio įrašyti nebūtina, kai pildomas tik vienas GPM308P priedo lapas.

23. GPM308P priedo:

23.1. 1 laukelyje „Mokesčių mokėtojo identifikacinis numeris (asmens kodas)“ turi būti įrašomas mokesčių mokėtojo identifikacinis numeris, kuris turi sutapti su jo asmens kodu, o jei nuolatinis Lietuvos gyventojas asmens kodo neturi, tai turi būti įrašomas jam priskirtas mokesčių mokėtojo identifikacinis numeris. Įrašomas mokesčių mokėtojo identifikacinis numeris (asmens kodas) turi sutapti su identifikaciniu numeriu (asmens kodu), nurodomu deklaracijos 1 laukelyje,

23.2. 6 laukelyje „Mokestinis laikotarpis“ turi būti nurodomas mokestinis laikotarpis, kurio deklaracija teikiama. Įrašomas mokestinis laikotarpis turi sutapti su mokestiniu laikotarpiu, nurodomu deklaracijos 6 laukelyje,

23.3. 7 laukelį turi užpildyti tik galutinai iš Lietuvos išvykstantis nuolatinis Lietuvos gyventojas, deklaruojantis mokestinio laikotarpio, prasidedančio nuo atitinkamų metų sausio 1 dienos iki galutinio išvykimo iš Lietuvos dienos, pajamas, taip pat deklaruojantis viso mokestinio laikotarpio pajamas. Šiame laukelyje turi būti įrašoma galutinio išvykimo iš Lietuvos diena. Įrašoma data turi sutapti su data, nurodoma deklaracijos 7 laukelyje.

24. Vienoje eilutėje turi būti nurodomos tos pačios rūšies pajamos, gautos iš to paties išmokos šaltinio (t. y. iš to paties Lietuvos vieneto, nuolatinio Lietuvos gyventojo, Lietuvos vieneto per tą pačią jo nuolatinę buveinę užsienio valstybėje, nuolatinio Lietuvos gyventojo per tą pačią jo nuolatinę bazę užsienio valstybėje, užsienio vieneto per tą pačią jo nuolatinę buveinę Lietuvoje, užsienio vieneto ne per jo nuolatinę buveinę Lietuvoje, nenuolatinio Lietuvos gyventojo ne per jo nuolatinę bazę Lietuvoje, nenuolatinio Lietuvos gyventojo per tą pačią jo nuolatinę bazę Lietuvoje).

25. GPM308P priedo P1 laukelyje „Pajamų mokesčio tarifas“ turi būti skaičiais įrašomas šioms pajamoms taikomas pajamų mokesčio tarifas:

20 (procentų) – kai deklaruojamos pajamos iš paskirstytojo pelno,

5 (procentai) – kai deklaruojamos per 2009 m. mokestinį laikotarpį gautos apyvartai proporcingos išmokos, mokamos kooperatinės bendrovės (kooperatyvo) dalyviams (nariams) iš šio vieneto pelno,

10 (procentų) – kai deklaruojamos per 2010 m. mokestinį laikotarpį gautos apyvartai proporcingos išmokos, mokamos kooperatinės bendrovės (kooperatyvo) dalyviams (nariams) iš šio vieneto pelno,

15 (procentų) – kai deklaruojamos per mokestinį laikotarpį gautos visos kitos apmokestinamosios pajamos.

26. Skirtingų rūšių pajamos, taip pat iš skirtingų šaltinių gautos tos pačios rūšies pajamos nurodomos atskirose GPM308P priedo eilutėse. Pavyzdžiui, skirtingose eilutėse nurodomos: individualios įmonės savininko (ūkinės bendrijos nario) iš individualios įmonės (ūkinės bendrijos) apmokestinto pelno gautos pajamos (žymimos 27 pajamų rūšies kodu), pajamos ne iš pelno mokesčiu apmokestinto individualios įmonės ar ūkinės bendrijos pelno (žymimos 28 pajamų rūšies kodu) ir individualios įmonės savininko ar ūkinės bendrijos tikrojo nario pajamos, kurios pagal GPMĮ 2 straipsnio 34 dalį yra priskiriamos jo su darbo santykiais susijusioms pajamoms (žymimos 02 pajamų rūšies kodu).

27. GPM308P priedo P2 laukelyje turi būti įrašomas pajamų rūšies kodas. Pajamų rūšių kodų sąrašas pateikiamas GPM308P priedo lape.

51, 52 ir 61 pajamų rūšies kodais deklaruojamos ir sporto veiklos, atlikėjo veiklos pajamos bei autoriniai atlyginimai, gauti iš fizinio asmens, su kuriuo gyventojas, gavęs šias pajamas, susijęs darbo santykiais.

28. GPM308P priedo P3 laukelyje iš šio priedo lapo apačioje pateikto užsienio valstybių kodų sąrašo įrašomas atitinkamas užsienio valstybės kodas, – kai nurodomos pajamos, gautos iš užsienio vieneto ne per jo nuolatinę buveinę Lietuvoje, iš nenuolatinio Lietuvos gyventojo ne per jo nuolatinę bazę Lietuvoje, iš Lietuvos vieneto per jo nuolatinę buveinę užsienio valstybėje ar iš nuolatinio Lietuvos gyventojo per jo nuolatinę bazę užsienio valstybėje.

Kai pajamos gautos iš užsienio valstybės ar zonos, kuri yra įtraukta į Tikslinių teritorijų sąrašą, patvirtintą Lietuvos Respublikos finansų ministro 2001 m. gruodžio 22 d. įsakymu Nr. 344 (Žin., 2001, Nr. 110-4021, toliau – Tikslinių teritorijų sąrašas), tai GPM308P priedo P3 laukelyje įrašomas tokiai teritorijai žymėti skirtas TT kodas.

Kai pajamos gautos iš tarptautinės institucijos ar organizacijos, turi būti įrašomas TO kodas.

GPM308P priedo P3 laukelis nepildomas, kai pajamos gautos iš Lietuvos vieneto, iš nuolatinio Lietuvos gyventojo, iš užsienio vieneto per jo nuolatinę buveinę Lietuvoje ar iš nenuolatinio Lietuvos gyventojo per jo nuolatinę bazę Lietuvoje.

29. GPM308P priedo P4 laukelyje turi būti įrašoma per mokestinį laikotarpį gautų pajamų (pinigais ir natūra) suma (Lt, ct). Jeigu nuo P2 laukelyje nurodytos rūšies pajamų (įskaitant pajamas, gautas užsienio valstybėje) buvo išskaičiuotas (sumokėtas) pajamų mokestis, P4 laukelyje turi būti įrašoma gautų pajamų suma (Lt, ct), neatėmus pritaikyto NPD, PNPD, išskaičiuoto (sumokėto) pajamų mokesčio, sveikatos draudimo ir socialinio draudimo įmokų.

Kai gautos pajamos, kurių nustatyto dydžio neviršijanti suma pagal GPMĮ 17 straipsnio 1 dalį priskiriama neapmokestinamosioms pajamoms, o ją viršijanti – apmokestinamosioms pajamoms, GPM308P priede nurodoma tik apmokestinamosioms pajamoms priskiriama suma.

Pavyzdžiui, neribotos civilinės atsakomybės vieneto (individualios įmonės, ūkinės bendrijos) dalyvis, per 2009 m. mokestinį laikotarpį gavęs didesnę kaip 4000 litų pajamų sumą iš šio vieneto apmokestinto pelno, GPM308P priedo eilutės P4 laukelyje turi nurodyti pajamų sumą, iš gautos bendros pajamų iš apmokestinto pelno sumos atėmęs 4000 litų. 4000 litų suma, kaip neapmokestinamosios pajamos, turi būti nurodoma GPM308N priede. 2010 m. ir vėlesniais mokestiniais laikotarpiais visos neribotos civilinės atsakomybės vieneto dalyvio pajamos, gautos iš šio vieneto apmokestinto pelno, yra priskiriamos apmokestinamosioms pajamoms ir deklaruojamos GPM305P priede.

Pavyzdžiui, nuolatinis Lietuvos gyventojas per mokestinį laikotarpį iš kitų gyventojų (ne iš sutuoktinio, tėvų, įtėvių, vaikų, įvaikių, senelių, brolių ir seserų) gavęs didesnes už 8000 litų vertės dovanas, GPM308P priedo P4 laukelyje turi nurodyti pajamų sumą, iš bendros dovanų sumos (vertės) atėmęs 8000 litų. 8000 litų suma, kaip neapmokestinamosios pajamos, turi būti nurodoma GPM308N priede.

Pavyzdžiui, nuolatinis Lietuvos gyventojas, per mokestinį laikotarpį gavęs 12000 litų pajamų už parduotas paties surinktas miško gėrybes (grybus, uogas, riešutus, vaistažoles), GPM308P priedo P4 laukelyje turi nurodyti 2000 litų pajamų sumą, apskaičiuotą iš bendros miško gėrybių pardavimo pajamų sumos atėmus 10000 litų. 10000 litų suma, kaip neapmokestinamosios pajamos, turi būti nurodoma GPM308N priede.

Jeigu kitas asmuo savo lėšomis sumokėjo pajamų mokestį už nuolatinį Lietuvos gyventoją, tai P4 laukelyje turi būti nurodoma gyventojo faktiškai gautų pajamų suma (Lt, ct). Kito asmens savo lėšomis už gyventoją sumokėta pajamų mokesčio suma prie gautų pajamų sumos nepridedama.

30. GPM308P priedo P5 laukelyje turi būti įrašoma nuo P4 laukelyje įrašytos pajamų sumos mokestį išskaičiuojančio asmens išskaičiuota pajamų mokesčio suma (Lt). Jeigu pajamų mokestis išskaičiuotas nebuvo, P5 laukelyje turi būti įrašomas nulis.

Gyventojo savo lėšomis sumokėta, kito asmens savo lėšomis už gyventoją sumokėta, mokestį išskaičiuojančio asmens išskaičiuota, tačiau iki mokestinio laikotarpio pabaigos gyventojui grąžinta, užsienio valstybėje išskaičiuota (sumokėta) pajamų mokesčio suma P5 laukelyje nenurodoma.

Jeigu gyventojas kitam asmeniui grąžino pajamų mokesčio sumą, pastarojo savo lėšomis sumokėtą už gyventoją, ši mokesčio suma deklaruojama kaip išskaičiuota pajamų mokesčio suma.

31. GPM308P priedo P6 laukelyje turi būti įrašoma bendra GPM308P priedo lape nurodytų pajamų suma (Lt, ct). Įrašytina suma (įskaitant atvejus, kai tame pačiame GPM308P priedo lape nurodomos pajamos, kurioms taikomi skirtingi pajamų mokesčio tarifai) apskaičiuojama sudėjus šio priedo lapo visų eilučių P4 laukeliuose įrašytas sumas.

32. GPM308P priedo P7 laukelyje turi būti įrašoma nuo P6 laukelyje nurodytos bendros pajamų sumos mokestį išskaičiuojančio asmens bendra išskaičiuota pajamų mokesčio suma (Lt). P7 laukelyje įrašytina suma apskaičiuojama sudėjus šio priedo lapo P5 laukelių sumas. Jeigu P5 laukelių suma lygi nuliui, P7 laukelyje turi būti įrašomas nulis.

33. GPM308P priedo P8 laukelyje turi būti įrašoma nuo P4 laukelyje įrašytos pajamų sumos išskaičiuota sveikatos draudimo įmokų suma (Lt). Jeigu sveikatos draudimo įmokų išskaičiuota nebuvo, P8 laukelyje turi būti įrašomas nulis.

Gyventojo savo lėšomis sumokėta, kito asmens savo lėšomis už gyventoją sumokėta, mokestį išskaičiuojančio asmens išskaičiuota, tačiau iki mokestinio laikotarpio pabaigos gyventojui grąžinta, užsienio valstybėje išskaičiuota (sumokėta) bei nuo Lietuvoje gautų 01, 02, 51, 52 ir 61 pajamų rūšies kodais žymimų pajamų išskaičiuota sveikatos draudimo įmokų suma P8 laukelyje nenurodoma.

Jeigu gyventojas kitam asmeniui grąžino sveikatos draudimo įmokų sumą, pastarojo savo lėšomis sumokėtą už gyventoją, ši įmokų suma deklaruojama kaip išskaičiuota sveikatos draudimo įmokų suma.

Teikiant 2010 m. ir vėlesnių mokestinių metų deklaraciją P8 laukelyje turi būti įrašomas nulis.

34. GPM308P priedo P9 laukelyje turi būti įrašoma nuo P6 laukelyje nurodytos bendros pajamų sumos bendra išskaičiuota sveikatos draudimo įmokų suma (Lt). P9 laukelyje įrašytina suma apskaičiuojama sudėjus šio priedo lapo P8 laukelių sumas. Jeigu P8 laukelių suma lygi nuliui, P9 laukelyje turi būti įrašomas nulis.

Teikiant 2010 m. ir vėlesnių mokestinių metų deklaraciją P9 laukelyje turi būti įrašomas nulis.

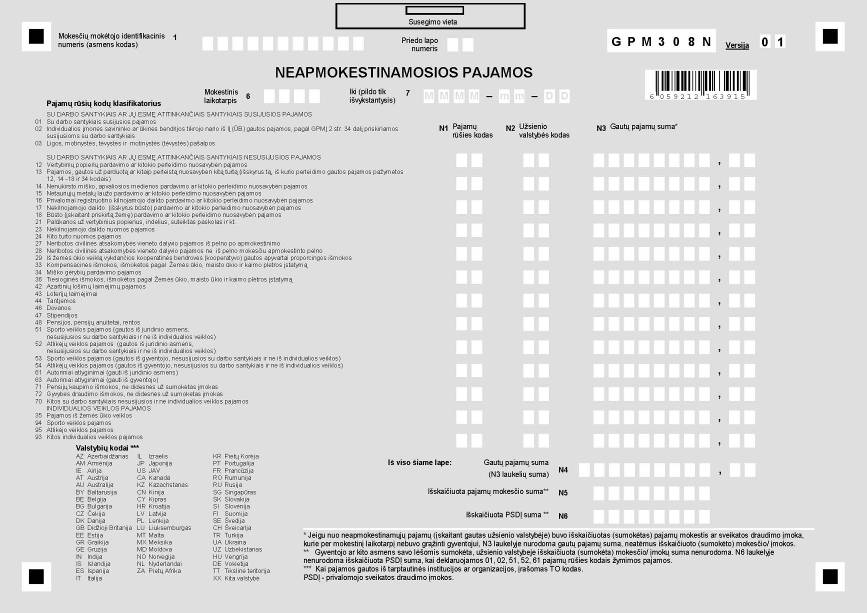

VII. GPM308N PRIEDO „NEAPMOKESTINAMOSIOS PAJAMOS“ PILDYMAS

35. GPM308N priede turi būti deklaruojamos per mokestinį laikotarpį gautos pajamos (pinigais ir natūra):

35.1. kurios pagal GPMĮ 17 straipsnio 1 dalies nuostatas priskiriamos neapmokestinamosioms pajamoms, išskyrus pajamas iš ne individualios veiklos turto, nurodyto GPMĮ 17 straipsnio 1 dalies 27 punkte, pardavimo ar kitokio perleidimo nuosavybėn, taip pat pajamas iš žemės ūkio veiklos, nurodytas GPMĮ 17 straipsnio 1 dalies 23 punkte,

36. Kai pildomas daugiau kaip vienas GPM308N priedo lapas, laukelyje „Priedo lapo numeris“ turi būti nurodomas kiekvieno prie deklaracijos pridedamo šio priedo lapo eilės numeris. Lapo numerio įrašyti nebūtina, kai pildomas tik vienas GPM308N priedo lapas.

38. Vienoje GPM308N priedo eilutėje turi būti nurodoma bendra suma:

38.1. tos pačios rūšies neapmokestinamųjų pajamų, gautų iš to paties išmokos šaltinio (t. y. iš to paties Lietuvos vieneto, nuolatinio Lietuvos gyventojo, Lietuvos vieneto per tą pačią jo nuolatinę buveinę užsienio valstybėje, nuolatinio Lietuvos gyventojo per tą pačią jo nuolatinę bazę užsienio valstybėje, užsienio vieneto per tą pačią jo nuolatinę buveinę Lietuvoje, užsienio vieneto ne per jo nuolatinę buveinę Lietuvoje, nenuolatinio Lietuvos gyventojo ne per jo nuolatinę bazę Lietuvoje, nenuolatinio Lietuvos gyventojo per tą pačią jo nuolatinę bazę Lietuvoje),

38.2. pajamų, gautų vykdant tos pačios rūšies individualią veiklą užsienio valstybėje, kurioje yra nuolatinė bazė, kai šios pajamos, pagal GPMĮ 37 straipsnį, yra atleidžiamos nuo pajamų mokesčio Lietuvos Respublikoje,

38.3. pajamų, gautų už GPMĮ 17 straipsnio 1 dalies 29–30 punktuose nurodytų vertybinių popierių pardavimą ar kitokį perleidimą nuosavybėn, nesvarbu, kad jos gautos iš skirtingų išmokų šaltinių,

38.4. pajamų už parduotas paties surinktas miško gėrybes (grybus, uogas, riešutus, vaistažoles).

Užsienio valstybėje gautos pajamos, kurios, pagal GPMĮ 37 straipsnį, yra atleidžiamos nuo pajamų mokesčio Lietuvos Respublikoje, ir GPMĮ 17 straipsnio 1 dalyje nurodytos neapmokestinamosios pajamos, gautos iš to paties šaltinio užsienio valstybėje, turi būti nurodomos atskirose GPM308N priedo eilutėse.

39. GPM308N priedo N1 laukelyje turi būti įrašomas pajamų rūšies kodas. Pajamų rūšių kodų sąrašas pateikiamas GPM308N priedo lape.

40. GPM308N priedo N2 laukelyje iš šio priedo lapo apačioje pateikto užsienio valstybių kodų sąrašo turi būti įrašomas atitinkamas kodas:

40.1. užsienio valstybės, kurioje išmokėta išmoka, – kai nurodomos pajamos, gautos iš užsienio vieneto ne per jo nuolatinę buveinę Lietuvoje, iš nenuolatinio Lietuvos gyventojo ne per jo nuolatinę bazę Lietuvoje, iš Lietuvos vieneto per tą pačią jo nuolatinę buveinę užsienio valstybėje ar iš nuolatinio Lietuvos gyventojo per tą pačią jo nuolatinę bazę užsienio valstybėje,

40.2. užsienio valstybės, kurioje vykdoma veikla, – kai nurodomos pajamos, gautos vykdant individualią veiklą užsienio valstybėje per nuolatinę bazę.

Kai pajamos gautos iš užsienio valstybės ar zonos, kuri yra įtraukta į Tikslinių teritorijų sąrašą, GPM308N priedo N2 laukelyje turi būti įrašomas tokiai teritorijai žymėti skirtas TT kodas.

Kai pajamos gautos iš tarptautinės institucijos ar organizacijos, N2 laukelyje turi būti įrašomas TO kodas.

N2 laukelis nepildomas, kai pajamos gautos iš Lietuvos vieneto, iš nuolatinio Lietuvos gyventojo, iš užsienio vieneto per nuolatinę buveinę Lietuvoje ar nenuolatinio Lietuvos gyventojo per jo nuolatinę bazę Lietuvoje ar iš veiklos Lietuvoje, taip pat tada, kai neapmokestinamosios pajamos iš GPMĮ 17 straipsnio 1 dalies 29–30 punktuose nurodytų vertybinių popierių pardavimo ar kitokio perleidimo nuosavybėn yra gautos iš kelių užsienio valstybių arba ir iš užsienio valstybės, ir Lietuvoje.

41. GPM308N priedo N3 laukelyje turi būti įrašoma N1 laukelyje nurodytos rūšies nuolatinio Lietuvos gyventojo gautų neapmokestinamųjų pajamų suma (Lt, ct).

Jeigu nuo pajamų (įskaitant gautas užsienio valstybėje), kurios pagal GPMĮ 17 straipsnio 1 dalį yra priskiriamos neapmokestinamosioms, mokestį išskaičiuojantis asmuo išskaičiavo, kitas asmuo savo lėšomis už gyventoją sumokėjo ar nuolatinis Lietuvos gyventojas sumokėjo pajamų mokestį, N3 laukelyje turi būti nurodoma gautų pajamų suma, neatėmus išskaičiuoto (sumokėto) pajamų mokesčio.

42. GPM308N priedo N4 laukelyje turi būti įrašoma bendra GPM308N priedo lape nurodytų gautų neapmokestinamųjų pajamų suma (Lt, ct). N4 laukelyje įrašytina suma apskaičiuojama sudėjus šio priedo lapo N3 laukelių sumas.

43. GPM308N priedo N5 laukelyje turi būti įrašoma bendra nuo šio priedo lapo N4 laukelyje nurodytų pajamų išskaičiuota pajamų mokesčio suma (Lt), negrąžinta gyventojui iki mokestinio laikotarpio, kurio deklaracija teikiama, pabaigos. Jeigu pajamų mokestis išskaičiuotas nebuvo, N5 laukelyje turi būti įrašomas nulis.

Gyventojo savo lėšomis sumokėta, kito asmens savo lėšomis už gyventoją sumokėta, mokestį išskaičiuojančio asmens išskaičiuota, tačiau iki mokestinio laikotarpio pabaigos gyventojui grąžinta, užsienio valstybėje išskaičiuota (sumokėta) pajamų mokesčio suma N5 laukelyje nenurodoma.

Jeigu gyventojas kitam asmeniui grąžino pajamų mokesčio sumą, pastarojo savo lėšomis sumokėtą už gyventoją, ši įmokų suma deklaruojama kaip išskaičiuota pajamų mokesčio suma.

Kai neapmokestinamosios pajamos deklaruojamos keliuose GPM308N priedo lapuose, N5 laukelis turi būti užpildomas tik viename iš jų.

44. GPM308N priedo N6 laukelyje turi būti įrašoma bendra nuo šio priedo lapo N4 laukelyje nurodytų pajamų išskaičiuota sveikatos draudimo įmokų suma (Lt). Jeigu sveikatos draudimo įmokų išskaičiuota nebuvo, N6 laukelyje turi būti įrašomas nulis.

Gyventojo savo lėšomis sumokėta, kito asmens savo lėšomis už gyventoją sumokėta, mokestį išskaičiuojančio asmens išskaičiuota, tačiau iki mokestinio laikotarpio pabaigos gyventojui grąžinta, užsienio valstybėje išskaičiuota (sumokėta) ir nuo Lietuvoje gautų 01, 02, 51, 52 ir 61 pajamų rūšies kodais žymimų pajamų išskaičiuota sveikatos draudimo įmokų suma N6 laukelyje nenurodoma.

Jeigu gyventojas kitam asmeniui grąžino sveikatos draudimo įmokų sumą, pastarojo savo lėšomis sumokėtą už gyventoją, ši įmokų suma deklaruojama kaip išskaičiuota sveikatos draudimo įmokų suma.

Teikiant 2010 m. ir vėlesnių mokestinių metų deklaraciją N6 laukelyje turi būti įrašomas nulis.

Kai neapmokestinamosios pajamos deklaruojamos keliuose GPM308N priedo lapuose, N6 laukelis turi būti užpildomas tik viename iš jų.

VIII. GPM308T PRIEDO „NE INDIVIDUALIOS VEIKLOS TURTO PARDAVIMO AR KITOKIO PERLEIDIMO NUOSAVYBĖN APMOKESTINAMOSIOS PAJAMOS“ PILDYMAS

45. Deklaracijos GPM308T priede turi būti deklaruojamos per mokestinį laikotarpį nuolatinio Lietuvos gyventojo gautos apmokestinamosios pajamos už parduotą ar kitaip perleistą nuosavybėn ne individualios veiklos turtą, išskyrus užsienio valstybėje gautas pajamas, kurios, pagal GPMĮ 37 straipsnį, yra atleidžiamos nuo pajamų mokesčio Lietuvos Respublikoje. GPM308T priede taip pat deklaruojamos pajamos už parduotą ar kitaip perleistą nuosavybėn ne individualios veiklos kitą turtą, pagal GPMĮ 17 straipsnio 1 dalies 27 punktą priskirtos neapmokestinamosioms pajamoms (jeigu nuolatinis Lietuvos gyventojas jas ketina deklaruoti).

46. Kai pildomas daugiau kaip vienas GPM308T priedas, laukelyje „Priedo lapo numeris“ nurodomas kiekvieno prie deklaracijos pridedamo GPM308T priedo eilės numeris. Lapo numerio įrašyti nebūtina, kai pildomas tik vienas GPM308T priedas.

48. Atsižvelgiant į tai, už kokios rūšies turto pardavimą ar kitokį perleidimą nuosavybėn nuolatinis Lietuvos gyventojas gavo pajamų, pildomi atitinkami GPM308T priedo skyriai (I, II, III ar IV).

49. GPM308 T priedo I skyrius „Nekilnojamojo daikto ir/ar teisiškai registruotino kilnojamojo daikto pardavimo ar kitokio perleidimo nuosavybėn pajamos (pajamų rūšių kodai 16, 17, 18)“ (toliau – I skyrius) pildomas, kai nuolatinis Lietuvos gyventojas per mokestinį laikotarpį gavo ne individualios veiklos turto pardavimo ar kitokio perleidimo nuosavybėn pajamų:

49.1. už ne anksčiau kaip prieš trejus metus iki pardavimo ar kitokio perleidimo nuosavybėn įsigytą Europos ekonominės erdvės (toliau – EEE) valstybėje esantį nekilnojamąjį daiktą (išskyrus būstą ir jam priskirtą žemę) ar pagal Lietuvos Respublikos teisės aktus privalomą registruoti kilnojamąjį daiktą, įregistruotą EEE valstybėje,

49.2. už parduotą EEE valstybėje esantį nekilnojamąjį daiktą ar pagal Lietuvos Respublikos teisės aktus privalomą registruoti kilnojamąjį daiktą, įregistruotą EEE valstybėje, iš užsienio valstybės arba zonos, kuri yra įtraukta į Tikslinių teritorijų sąrašą,

49.3. už parduotą užsienio valstybėje esantį nekilnojamąjį daiktą ar pagal Lietuvos Respublikos teisės aktus privalomą registruoti kilnojamąjį daiktą, įregistruotą ne EEE valstybėje, ir su kuria nėra sudaryta bei taikoma dvigubo apmokestinimo išvengimo sutartis,

49.4. už parduotą ar kitaip perleistą nuosavybėn EEE esantį gyvenamąjį būstą (ir jam priskirtą žemę), kuriame gyvenamoji vieta buvo deklaruota trumpiau kaip dvejus metus, jeigu iš pardavimo (kitokio perleidimo nuosavybėn) gautos pajamos per vienerių metų laikotarpį nebuvo panaudotos kitam EEE valstybėje esančiam būstui įsigyti, kuriame deklaruota gyvenamoji vieta.

50. GPM308T priedo I skyriaus pildymas:

50.1. laukelyje „Pajamų rūšies kodas“ įrašomas šio lapo apačioje nurodytas pajamų rūšies kodas, t. y.:

16 – kai deklaruojamos privalomai registruotino kilnojamojo daikto pardavimo ar kitokio perleidimo nuosavybėn pajamos,

17 – kai deklaruojamos nekilnojamojo daikto (išskyrus būsto su jam priskirta žeme) pardavimo ar kitokio perleidimo nuosavybėn pajamos. Pavyzdžiui, 17 įrašoma, kai gyventojas deklaruoja pajamas už parduotą žemės sklypą,

18 – kai deklaruojamos būsto (įskaitant priskirtos žemės), pardavimo ar kitokio perleidimo nuosavybėn pajamos. Pavyzdžiui, 18 įrašoma, kai gyventojas deklaruoja pajamas už parduotą gyvenamąjį namą (su jam priskirta žeme),

50.2. T1 laukelyje iš šio priedo antrame lape pateikto užsienio valstybių kodų sąrašo turi būti įrašomas kodas tos užsienio valstybės, kurioje yra:

50.2.1. išmokos šaltinis – kai pajamos už parduotą ar kitaip perleistą nuosavybėn EEE valstybėje esantį nekilnojamąjį daiktą (įskaitant gyvenamąjį būstą ir jam priskirtą žemę) ar pagal Lietuvos Respublikos teisės aktus privalomą registruoti kilnojamąjį daiktą, įregistruotą EEE valstybėje, yra gautos iš užsienio vieneto ne per jo nuolatinę buveinę Lietuvoje, iš nenuolatinio Lietuvos gyventojo ne per jo nuolatinę bazę Lietuvoje, iš Lietuvos vieneto per jo nuolatinę buveinę užsienio valstybėje ar iš nuolatinio Lietuvos gyventojo per jo nuolatinę bazę užsienio valstybėje,

50.2.2. išmokos šaltinis – kai nurodomos iš užsienio valstybės ar zonos, įtrauktos į Tikslinių teritorijų sąrašą, gautos pajamos už parduotą ar kitaip perleistą nuosavybėn EEE valstybėje esantį nekilnojamąjį daiktą (įskaitant gyvenamąjį būstą ir jam priskirtą žemę) ar pagal Lietuvos Respublikos teisės aktus privalomą registruoti kilnojamąjį daiktą, įregistruotą EEE valstybėje. Tokiu atveju T1 laukelyje turi būti įrašomas tikslinei teritorijai žymėti skirtas TT kodas,

50.2.3. nekilnojamasis daiktas ar pagal Lietuvos Respublikos teisės aktus privalomas registruoti kilnojamasis daiktas, įregistruotas užsienio valstybėje, – kai nurodomos pajamos, gautos už užsienio valstybėje esantį nekilnojamąjį daiktą ar toje valstybėje įregistruotą kilnojamąjį daiktą, o pajamos gautos ne iš 50.2.1. ir 50.2.2 punktuose nurodyto išmokos šaltinio,

50.3. T2 laukelyje turi būti įrašoma turto pardavimo ar kitokio perleidimo pajamų suma (Lt, ct), gauta už šiame skyriuje nurodomo kiekvieno daikto pardavimą ar kitokį perleidimą nuosavybėn. Kiekvieno daikto pardavimo ar kitokio perleidimo nuosavybėn pajamos turi būti įrašomos atskirose šio priedo I skyriaus eilutėse. Kai įrašytini duomenys netelpa į vieną šio priedo lapą, pildoma tiek jo lapų, kiek reikia duomenims įrašyti,

50.4. T3 laukelyje turi būti įrašoma kiekvieno daikto įsigijimo kaina ir kitų su jo pardavimu ar kitokiu perleidimu nuosavybėn GPMĮ 19 straipsnyje nurodytų faktiškai patirtų išlaidų suma (Lt, ct), pagrįsta juridinę galią turinčiais dokumentais. Kai turto įsigijimo kaina ir išlaidų suma yra lygi nuliui, T3 laukelyje turi būti įrašomas nulis,

50.5. T4 laukelyje turi būti įrašoma apmokestinamųjų pajamų suma (Lt, ct), kuri apskaičiuojama taip: iš T2 laukelyje įrašytos sumos atimama T3 laukelyje įrašyta suma, bet ne didesnė už įrašytą T2 laukelyje. Kai T3 laukelio suma yra didesnė už T2 laukelio sumą arba kai šios sumos lygios, T4 laukelyje turi būti įrašomas nulis,

50.6. T6 laukelyje turi būti įrašoma bendra GPM308T priedo lapo I skyriuje nurodyto turto pardavimo ar kitokio perleidimo nuosavybėn pajamų suma (Lt, ct), kuri turi būti lygi T2 laukelių sumai,

50.7. T7 laukelyje turi būti įrašoma bendra GPM308T priedo lapo I skyriuje nurodyto turto pardavimo ar kitokio perleidimo nuosavybėn apmokestinamųjų pajamų suma (Lt, ct), kuri yra lygi T4 laukelių sumai. Kai apskaičiuota suma yra lygi nuliui, T7 laukelyje turi būti įrašomas nulis,

50.8. T10 laukelyje turi būti įrašoma nuo I skyriuje nurodytų turto pardavimo ar kitokio perleidimo nuosavybėn apmokestinamųjų pajamų išskaičiuota pajamų mokesčio suma (Lt). Jeigu pajamų mokestis nebuvo išskaičiuotas, T10 laukelyje turi būti įrašomas nulis.

Gyventojo savo lėšomis sumokėta, kito asmens savo lėšomis už gyventoją sumokėta, mokestį išskaičiuojančio asmens išskaičiuota, tačiau iki mokestinio laikotarpio pabaigos gyventojui grąžinta, užsienio valstybėje išskaičiuota (sumokėta) pajamų mokesčio suma T10 laukelyje nenurodoma.

Jeigu gyventojas kitam asmeniui grąžino pajamų mokesčio sumą, pastarojo savo lėšomis sumokėtą už gyventoją, ši mokesčio suma deklaruojama kaip išskaičiuota pajamų mokesčio suma,

50.9. T38 laukelyje turi būti įrašoma nuo šio priedo lapo I skyriuje nurodyto turto pardavimo ar kitokio perleidimo nuosavybėn pajamų bendra išskaičiuota sveikatos draudimo įmokų suma (Lt). Jeigu sveikatos draudimo įmokų išskaičiuota nebuvo, T38 laukelyje turi būti įrašomas nulis.

Gyventojo savo lėšomis sumokėta, kito asmens savo lėšomis už gyventoją sumokėta, mokestį išskaičiuojančio asmens išskaičiuota, tačiau iki mokestinio laikotarpio pabaigos gyventojui grąžinta sveikatos draudimo įmokų suma T38 laukelyje nenurodoma.

Jeigu gyventojas kitam asmeniui grąžino sveikatos draudimo įmokų sumą, pastarojo savo lėšomis sumokėtą už gyventoją, ši įmokų suma deklaruojama kaip išskaičiuota sveikatos draudimo įmokų suma.

Teikiant 2010 m. ir vėlesnių mokestinių metų deklaraciją T38 laukelyje turi būti įrašomas nulis.

51. GPM308T priedo II skyrius „Vertybinių popierių pardavimo ar kitokio perleidimo nuosavybėn pajamos (pajamų rūšies kodas 12)“ (toliau – II skyrius) pildomas, kai nuolatinis Lietuvos gyventojas per mokestinį laikotarpį gavo ne individualios veiklos vertybinių popierių pardavimo ar kitokio perleidimo nuosavybėn pajamų, esant bent vienai iš šių sąlygų:

51.1. po 1999 m. sausio 1 d. įsigyti vertybiniai popieriai buvo parduoti ar kitaip perleisti nuosavybėn anksčiau negu po 366 dienų nuo jų įsigijimo dienos,

51.2. buvo parduoti ar kitaip perleisti nuosavybėn po 1999 m. sausio 1 d. įsigyti vertybiniai popieriai, kurių savininkas 3 metus iki mokestinio laikotarpio (kurį vertybiniai popieriai buvo parduoti ar kitaip perleisti nuosavybėn) pabaigos pats arba kartu su susijusiais asmenimis valdė daugiau kaip 10 procentų vieneto, kurio vertybiniai popieriai buvo parduoti ar kitaip perleisti nuosavybėn, akcijų (dalių, pajų), – kai pajamos gautos 2009 m. mokestinį laikotarpį,

51.3. buvo parduoti ar kitaip perleisti nuosavybėn po 1999 m. sausio 1 d. įsigyti vertybiniai popieriai, kurių savininkas 3 metus iki mokestinio laikotarpio (kurį vertybiniai popieriai buvo parduoti ar kitaip perleisti nuosavybėn) pabaigos pats valdė daugiau kaip 10 procentų vieneto, kurio vertybiniai popieriai buvo parduoti ar kitaip perleisti nuosavybėn, akcijų (dalių, pajų), – kai pajamos gautos 2010 m. ir vėlesniais mokestiniais laikotarpiais,

51.5. vertybinių popierių pardavimo ar kitokio perleidimo nuosavybėn pajamos yra gautos iš užsienio valstybės ar zonos, kuri yra įtraukta į Tikslinių teritorijų sąrašą,

52. GPM308T priedo II skyriaus pildymas:

52.1. T11 laukelyje turi būti įrašoma bendra GPM308T priedo II skyriuje nurodytų vertybinių popierių pardavimo ar kitokio perleidimo nuosavybėn per mokestinį laikotarpį gautų pajamų suma (Lt, ct),

52.2. T12 laukelyje turi būti įrašoma bendra vertybinių popierių įsigijimo kainos ir kitų su jų pardavimu ar kitokiu perleidimu nuosavybėn susijusių GPMĮ 19 straipsnyje nurodytų išlaidų suma (Lt, ct). Kai turto įsigijimo kaina ir išlaidų suma yra lygi nuliui, T12 laukelyje turi būti įrašomas nulis,

52.3. T13 laukelyje turi būti įrašoma bendra GPM308T priedo lape II skyriuje nurodytų vertybinių popierių pardavimo ar kitokio perleidimo nuosavybėn apmokestinamųjų pajamų suma (Lt, ct). T13 laukelyje įrašytina suma apskaičiuojama, iš T11 laukelyje įrašytos sumos atėmus T12 laukelio sumą. Kai T12 laukelyje įrašyta suma yra didesnė už įrašytą T11 laukelyje arba kai šios sumos yra lygios, T13 laukelyje turi būti įrašomas nulis,

52.4. T15 ir T16 laukeliai užpildomi, kai iš vertybinių popierių pardavimo ar kitokio perleidimo nuosavybėn T13 laukelyje apskaičiuotos apmokestinamosios pajamos (jų dalis) buvo gautos užsienio valstybėje, kurioje sumokėtas (išskaičiuotas) pajamų mokestis ar jam tapatus mokestis, pagal GPMĮ 37 straipsnį, gali būti atskaitomas iš Lietuvoje mokėtinos pajamų mokesčio sumos. Tokiu atveju įrašoma:

52.4.1. T15 laukelyje – užsienio valstybėje gautų apmokestinamųjų pajamų suma (Lt, ct). Skirtingose užsienio valstybėse gautos pajamos, nuo kurių sumokėtas (išskaičiuotas) pajamų mokestis ar jam tapatus mokestis gali būti atskaitomas iš Lietuvoje mokėtinos pajamų mokesčio sumos, nurodomos atskirose eilutėse, užpildant T15 ir T16 laukelius. Visa T15 laukeliuose įrašoma pajamų suma neturi būti didesnė už bendrą T13 laukelyje įrašytą apmokestinamųjų pajamų sumą,

52.5. T14 laukelyje turi būti įrašoma bendra pajamų mokesčio suma (Lt), išmoką išmokėjusio asmens išskaičiuota nuo vertybinių popierių pardavimo ar kitokio perleidimo nuosavybėn pajamų. Jei pajamų mokestis nebuvo išskaičiuotas, T14 laukelyje turi būti įrašomas nulis.

Gyventojo savo lėšomis sumokėta, kito asmens savo lėšomis už gyventoją sumokėta, mokestį išskaičiuojančio asmens išskaičiuota, tačiau iki mokestinio laikotarpio pabaigos gyventojui grąžinta, užsienio valstybėje išskaičiuota (sumokėta) pajamų mokesčio suma T14 laukelyje nenurodoma.

Jeigu gyventojas kitam asmeniui grąžino pajamų mokesčio sumą, pastarojo savo lėšomis sumokėtą už gyventoją, ši mokesčio suma deklaruojama kaip išskaičiuota pajamų mokesčio suma,

52.6. T39 laukelyje turi būti įrašoma nuo šio priedo lapo II skyriuje nurodyto vertybinių popierių pardavimo ar kitokio perleidimo nuosavybėn pajamų bendra išskaičiuota sveikatos draudimo įmokų suma (Lt). Jeigu sveikatos draudimo įmokų išskaičiuota nebuvo, T39 laukelyje turi būti įrašomas nulis.

Gyventojo savo lėšomis sumokėta, kito asmens savo lėšomis už gyventoją sumokėta, mokestį išskaičiuojančio asmens išskaičiuota, tačiau iki mokestinio laikotarpio pabaigos gyventojui grąžinta sveikatos draudimo įmokų suma T39 laukelyje nenurodoma.

Jeigu gyventojas kitam asmeniui grąžino sveikatos draudimo įmokų sumą, pastarojo savo lėšomis sumokėtą už gyventoją, ši įmokų suma deklaruojama kaip išskaičiuota sveikatos draudimo įmokų suma.

Teikiant 2010 m. ir vėlesnių mokestinių metų deklaraciją T39 laukelyje turi būti įrašomas nulis.

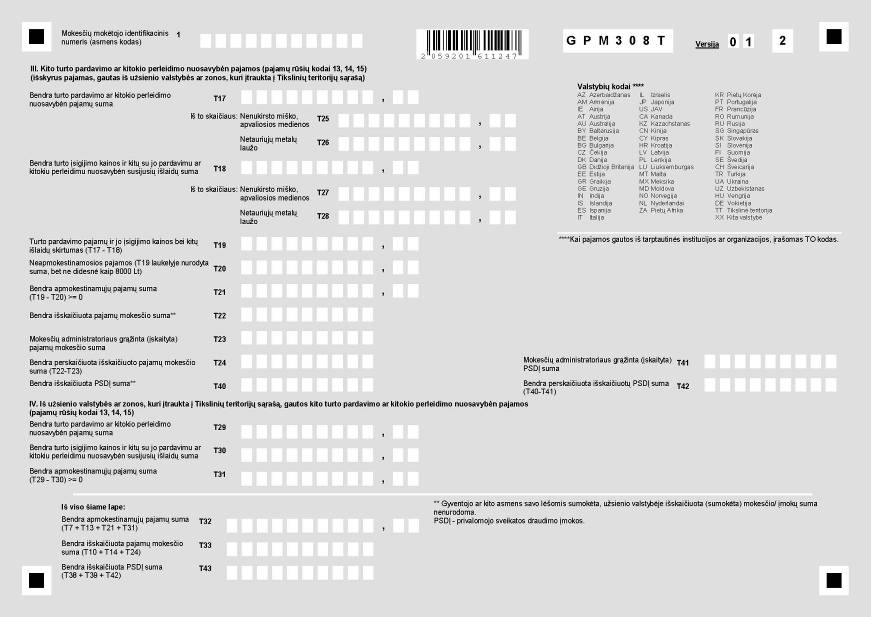

53. GPM308T priedo III skyrius „Kito turto pardavimo ar kitokio perleidimo nuosavybėn pajamos (pajamų rūšių kodai 13, 14, 15) (išskyrus pajamas, gautas iš užsienio valstybės arba zonos, kuri įtraukta į Tikslinių teritorijų sąrašą)“ (toliau – III skyrius) užpildomas, kai nuolatinis Lietuvos gyventojas per mokestinį laikotarpį gavo kito, šio priedo I ar II skyriuje nenurodyto, ne individualios veiklos turto pardavimo ar kitokio perleidimo nuosavybėn pajamų.

54. GPM308T priedo III skyriaus pildymas:

54.1. T17 laukelyje turi būti įrašoma bendra GPM308T priedo III skyriuje nurodyto kito turto pardavimo ar kitokio perleidimo nuosavybėn pajamų suma (Lt, ct), įskaitant pajamų sumą, gautą už:

54.2. T25 laukelyje turi būti įrašoma pajamų suma, gauta už nenukirsto miško ir apvaliosios medienos pardavimą ar kitokį perleidimą nuosavybėn. Jeigu tokių pajamų nebuvo gauta, T25 laukelyje turi būti įrašomas nulis,

54.3. T26 laukelyje turi būti įrašoma pajamų suma, gauta už netauriųjų metalų laužo pardavimą ar kitokį perleidimą nuosavybėn. Jeigu tokių pajamų nebuvo gauta, T26 laukelyje turi būti įrašomas nulis,

54.4. T18 laukelyje turi būti įrašoma bendra GPM308T priedo III skyriuje nurodyto turto įsigijimo kainos ir kitų su jo pardavimu ar kitokiu perleidimu nuosavybėn susijusių patirtų, GPMĮ 19 straipsnyje nurodytų, išlaidų suma (Lt, ct), įskaitant išlaidų sumą, susijusią su:

54.5. T27 laukelyje turi būti įrašoma nenukirsto miško ir apvaliosios medienos įsigijimo kaina ir kitų su šio turto pardavimu ar kitokiu perleidimu nuosavybėn susijusių išlaidų suma. Jeigu ši suma yra lygi nuliui, T27 laukelyje turi būti įrašomas nulis,

54.6. T28 laukelyje turi būti įrašoma netauriųjų metalų laužo įsigijimo kaina ir kitų su šio turto pardavimu ar kitokiu perleidimu nuosavybėn susijusių išlaidų suma. Jeigu ši suma yra lygi nuliui, T28 laukelyje turi būti įrašomas nulis,

54.7. T19 laukelyje turi būti įrašomas GPM308T priedo III skyriuje nurodyto viso turto pardavimo ar kitokio perleidimo nuosavybėn bendros pajamų sumos ir bendros šio turto įsigijimo kainos ir kitų su jo pardavimu ar kitokiu perleidimu nuosavybėn susijusių išlaidų sumos skirtumas (Lt, ct), kuris apskaičiuojamas taip: iš T17 laukelio sumos atimama T18 laukelio suma, bet ne didesnė už nurodytąją T17 laukelyje. Kai T18 laukelyje įrašyta suma yra didesnė už T17 laukelio sumą arba kai šios sumos yra lygios, T19 laukelyje turi būti įrašomas nulis,

54.8. T20 laukelyje turi būti įrašoma neapmokestinamųjų pajamų suma (Lt, ct), kuri turi būti lygi:

54.8.1. T19 laukelyje nurodytai sumai, – kai T19 laukelyje įrašyta suma yra ne didesnė už 8000 litų per mokestinį laikotarpį,

54.9. T21 laukelyje turi būti įrašoma GPM308T priedo III skyriuje nurodyto turto pardavimo ar kitokio perleidimo nuosavybėn bendra apmokestinamųjų pajamų suma (Lt, ct), kuri apskaičiuojama iš T19 laukelyje įrašytos sumos atėmus T20 laukelio sumą. Kai apskaičiuota suma yra lygi nuliui, T21 laukelyje turi būti įrašomas nulis,

54.10. T22 laukelyje turi būti įrašoma bendra iš GPM308T priedo III skyriuje nurodytų turto pardavimo ar kitokio perleidimo nuosavybėn apmokestinamųjų pajamų išskaičiuota pajamų mokesčio suma (Lt). Jeigu pajamų mokestis nebuvo išskaičiuotas, T22 laukelyje turi būti įrašomas nulis.

Gyventojo savo lėšomis sumokėta, kito asmens savo lėšomis už gyventoją sumokėta, mokestį išskaičiuojančio asmens išskaičiuota, tačiau iki mokestinio laikotarpio pabaigos gyventojui grąžinta, užsienio valstybėje išskaičiuota (sumokėta) pajamų mokesčio suma T22 laukelyje nenurodoma.

Jeigu gyventojas kitam asmeniui grąžino pajamų mokesčio sumą, pastarojo savo lėšomis sumokėtą už gyventoją, ši mokesčio suma deklaruojama kaip išskaičiuota pajamų mokesčio suma,

54.11. T23 laukelyje nurodoma pajamų mokesčio suma (Lt), kurią Prašymo perskaičiuoti pajamų mokestį, privalomojo sveikatos draudimo įmokas ir grąžinti permoką įforminimo, pateikimo bei nagrinėjimo taisyklių, patvirtintų Valstybinės mokesčių inspekcijos prie Lietuvos Respublikos finansų ministerijos viršininko 2003 m. sausio 24 d. įsakymu Nr. V-21 (Žin., 2003, Nr. 10-387; 2009, Nr. 27-1063; toliau – Prašymo perskaičiuoti pajamų mokestį, privalomojo sveikatos draudimo įmokas ir grąžinti permoką įforminimo, pateikimo bei nagrinėjimo taisyklės), nustatyta tvarka pagal nuolatinio Lietuvos gyventojo pateiktą prašymą nuo turto (nenukirsto miško, apvaliosios medienos, netauriųjų metalų laužo) pardavimo ar kitokio perleidimo nuosavybėn pajamų mokestį išskaičiuojančio asmens išskaičiuotą pajamų mokestį ar jo dalį mokesčių administratorius grąžino gyventojui ar įskaitė jo mokestinei nepriemokai padengti. T23 laukelyje turi būti įrašoma nuo GPM308T priedo lapo III skyriaus T22 laukelyje nurodytos bendros išskaičiuotos pajamų mokesčio sumos GPMĮ 32 straipsnyje nustatyta tvarka mokesčių administratoriaus nuolatiniam Lietuvos gyventojui grąžinta pajamų mokesčio suma (Lt) ir/ar MAĮ nustatyta tvarka įskaityta gyventojo mokestinei nepriemokai padengti. Jeigu pajamų mokestis grąžintas (įskaitytas) nebuvo, T23 laukelyje turi būti įrašomas nulis,

54.12. T24 laukelyje turi būti įrašoma bendra perskaičiuota išskaičiuoto pajamų mokesčio suma (Lt), kuri apskaičiuojama iš T22 laukelio atėmus T23 laukelio sumą. Kai T23 laukelio suma yra lygi T22 laukelio sumai, T24 laukelyje turi būti įrašomas nulis. Kai T23 laukelyje yra įrašytas nulis, T24 laukelyje turi būti įrašoma T22 laukelio suma,

54.13. T40 laukelyje turi būti įrašoma nuo šio priedo lapo III skyriuje nurodyto turto pardavimo ar kitokio perleidimo nuosavybėn pajamų bendra išskaičiuota sveikatos draudimo įmokų suma (Lt). Jeigu sveikatos draudimo įmokų išskaičiuota nebuvo, T40 laukelyje turi būti įrašomas nulis.

Gyventojo savo lėšomis sumokėta, kito asmens savo lėšomis už gyventoją sumokėta, mokestį išskaičiuojančio asmens išskaičiuota, tačiau iki mokestinio laikotarpio pabaigos gyventojui grąžinta, užsienio valstybėje išskaičiuota (sumokėta) sveikatos draudimo įmokų suma T40 laukelyje nenurodoma.

Jeigu gyventojas kitam asmeniui grąžino sveikatos draudimo įmokų sumą, pastarojo savo lėšomis sumokėtą už gyventoją, ši įmokų suma deklaruojama kaip išskaičiuota sveikatos draudimo įmokų suma.

Teikiant 2010 m. ir vėlesnių mokestinių metų deklaraciją T40 laukelyje turi būti įrašomas nulis.

54.14. T41 laukelyje nurodoma sveikatos draudimo įmokų suma (Lt), kurią Prašymo perskaičiuoti pajamų mokestį, privalomojo sveikatos draudimo įmokas ir grąžinti permoką įforminimo, pateikimo bei nagrinėjimo taisyklių nustatyta tvarka pagal nuolatinio Lietuvos gyventojo pateiktą prašymą nuo turto (nenukirsto miško, apvaliosios medienos, netauriųjų metalų laužo) pardavimo ar kitokio perleidimo nuosavybėn pajamų mokestį išskaičiuojančio asmens išskaičiuotas privalomojo sveikatos draudimo įmokas ar jų dalį mokesčių administratorius grąžino gyventojui ar įskaitė jo mokestinei nepriemokai padengti. T41 laukelyje turi būti įrašoma nuo GPM308T priedo lapo III skyriaus T40 laukelyje nurodytos bendros išskaičiuotos sveikatos draudimo įmokų sumos mokesčių administratoriaus nuolatiniam Lietuvos gyventojui grąžinta sveikatos draudimo įmokų suma (Lt) ir/ar MAĮ nustatyta tvarka įskaityta gyventojo mokestinei nepriemokai padengti. Jeigu sveikatos draudimo įmokos grąžintos (įskaitytos) nebuvo, T41 laukelyje turi būti įrašomas nulis.

Teikiant 2010 m. ir vėlesnių mokestinių metų deklaraciją T41 laukelyje turi būti įrašomas nulis,

54.15. T42 laukelyje turi būti įrašoma bendra perskaičiuota išskaičiuotų sveikatos draudimo įmokų suma (Lt), kuri apskaičiuojama iš T40 laukelio atėmus T41 laukelio sumą. Kai T41 laukelio suma yra lygi T40 laukelio sumai, T42 laukelyje turi būti įrašomas nulis. Kai T41 laukelyje yra įrašytas nulis, T42 laukelyje turi būti įrašoma T40 laukelio suma.

Teikiant 2010 m. ir vėlesnių mokestinių metų deklaraciją T42 laukelyje turi būti įrašomas nulis.

55. GPM308T priedo IV skyrius „Iš užsienio valstybės ar zonos, kuri įtraukta į Tikslinių teritorijų sąrašą, gautos kito turto pardavimo ar kitokio perleidimo nuosavybėn pajamos (pajamų rūšių kodai 13, 14, 15)“ (toliau – IV skyrius) užpildomas, kai nuolatinis Lietuvos gyventojas per mokestinį laikotarpį gavo ne individualios veiklos kito turto pardavimo ar kitokio perleidimo nuosavybėn pajamų iš užsienio valstybės ar zonos, kuri įtraukta į Tikslinių teritorijų sąrašą:

55.1. T29 laukelyje turi būti įrašoma bendra GPM308T priedo IV skyriuje nurodyto turto pardavimo ar kitokio perleidimo nuosavybėn gautų pajamų suma (Lt, ct),

55.2. T30 laukelyje turi būti įrašoma bendra GPM308T priedo IV skyriuje nurodyto turto įsigijimo kainos ir kitų su jo pardavimu ar kitokiu perleidimu nuosavybėn susijusių faktiškai patirtų GPMĮ 19 straipsnyje nurodytų išlaidų suma (Lt, ct). Kai turto įsigijimo kainos ir kitų išlaidų suma yra lygi nuliui, T30 laukelyje turi būti įrašomas nulis,

55.3. T31 laukelyje turi būti įrašoma bendra apmokestinamųjų pajamų suma (Lt, ct), kuri yra lygi viso GPM308T priedo IV skyriuje nurodyto turto pardavimo ar kitokio perleidimo nuosavybėn gautos bendros pajamų sumos ir bendros šio turto įsigijimo kainos ir kitų su jo pardavimu ar kitokiu perleidimu nuosavybėn susijusių išlaidų sumos skirtumui (Lt, ct), apskaičiuojamam taip: iš T29 laukelyje įrašytos sumos atimama T30 laukelyje įrašyta suma, bet ne didesnė už nurodytą T29 laukelyje. Kai T30 laukelyje įrašyta suma yra didesnė už įrašytą T29 laukelyje arba kai šios sumos yra lygios, T31 laukelyje turi būti įrašomas nulis.

56. GPM308T priedo T32 laukelyje turi būti įrašoma bendra nuolatinio Lietuvos gyventojo per mokestinį laikotarpį gauta ne individualios veiklos turto (nurodyto GPM308T priedo lapo I–IV skyriuose) pardavimo ar kitokio perleidimo nuosavybėn apmokestinamųjų pajamų suma (Lt, ct), kuri turi būti lygi GPM308T priedo lapo T7, T13, T21 ir T31 laukelių sumai. Kai apskaičiuota suma yra lygi nuliui, T32 laukelyje turi būti įrašomas nulis.

57. GPM308T priedo T33 laukelyje turi būti įrašoma nuo per mokestinį laikotarpį parduoto ar kitaip perleisto nuosavybėn turto, kurio pardavimo pajamos nurodytos šio priedo lapo I–IV skyriuose, bendra išskaičiuota pajamų mokesčio suma (Lt), kuri turi būti lygi GPM308T priedo lapo T10, T14 ir T24 laukelių sumai. Kai apskaičiuota suma yra lygi nuliui, T33 laukelyje turi būti įrašomas nulis.

58. GPM308T priedo T43 laukelyje turi būti įrašoma nuo per mokestinį laikotarpį parduoto ar kitaip perleisto nuosavybėn turto, kurio pardavimo pajamos nurodytos šio priedo lapo I–IV skyriuose, bendra išskaičiuotų sveikatos draudimo įmokų suma (Lt), kuri turi būti lygi GPM308T priedo lapo T38, T39 ir T42 laukelių sumai.

Teikiant 2010 m. ir vėlesnių mokestinių metų deklaraciją T43 laukelyje turi būti įrašomas nulis.

IX. GPM308V PRIEDO „INDIVIDUALIOS VEIKLOS PAJAMOS“ PILDYMAS

59. Deklaracijos GPM308V priede turi būti deklaruojamos nuolatinio Lietuvos gyventojo per mokestinį laikotarpį Lietuvoje ir/ar užsienio valstybėse pinigais ir/ar natūra gautos (kaupimo apskaitos principą taikančio gyventojo – uždirbtos) apmokestinamosios ir neapmokestinamosios pajamos iš individualios veiklos:

59.2. už realizuotą kitą žemės ūkio paskirties žemėje pačių gyventojų išaugintą ar išaugintą ir perdirbtą produkciją, nurodytą Kitos žemės ūkio paskirties žemėje išaugintos ar išaugintos ir perdirbtos produkcijos sąraše, patvirtintame Lietuvos Respublikos žemės ūkio ministro 2005 m. vasario 17 d. įsakymu Nr. 3D-76 (Žin., 2005, Nr. 25-819), taip pat pajamos už parduotą ar kitaip perleistą nuosavybėn žemės ūkio veikloje naudojamą ilgalaikį turtą,

59.6. užsienio valstybės, kurioms netaikomas atleidimas nuo pajamų mokesčio Lietuvos Respublikoje (t. y. gautos tokioje užsienio valstybėje, su kuria nėra sudaryta ir taikoma tarptautinė dvigubo apmokestinimo išvengimo sutartis arba kuri nėra ES valstybė narė arba su kuria yra sudaryta ir taikoma tarptautinė dvigubo apmokestinimo išvengimo sutartis ir/ar kuri yra ES valstybė narė, bet nuolatinis Lietuvos gyventojas kartu su deklaracija nepateikia dokumentų apie toje užsienio valstybėje gautų pajamų sumą ir nuo jos išskaičiuoto (sumokėto) pajamų mokesčio ar jam tapataus mokesčio sumą).

60. Kai pildomas daugiau kaip vienas GPM308V priedo lapas, laukelyje „Priedo lapo numeris“ turi būti nurodomas prie deklaracijos pridedamo šio priedo kiekvieno lapo eilės numeris. Lapo numerio įrašyti nebūtina, kai pildomas tik vienas GPM308V priedo lapas.

62. GPM308V priedo I skyriuje („Pajamos iš individualios veiklos, išskyrus vykdytąją pagal verslo liudijimus (pajamų rūšių kodai 35, 93, 94, 95)“, toliau – I skyrius) deklaruojamos visos pajamos, gautos (uždirbtos) vykdant individualią veiklą, išskyrus pajamas iš veiklos pagal verslo liudijimą.

63. Vienoje GPM308V priedo I skyriaus eilutėje nurodomos visos pajamos, gautos (uždirbtos) vykdant tos pačios rūšies individualią veiklą, nesvarbu, keliose valstybėse jos gautos (uždirbtos).

64. Jeigu nuolatinis Lietuvos gyventojas per mokestinį laikotarpį vykdė kelių skirtingų rūšių individualią veiklą, tai kiekvienos veiklos rūšies pajamos, su šia veikla susiję leidžiami atskaitymai ir mokestiniai nuostoliai, patirti vykdant tos rūšies individualią veiklą, turi būti nurodomi atskirose GPM308V priedo I skyriaus eilutėse.

Žemės ūkio veiklą vykdantis gyventojas, gavęs (uždirbęs) pajamų ir iš šios veiklos, ir pajamų už realizuotą kitą žemės ūkio paskirties žemėje pačių gyventojų išaugintą ar išaugintą ir perdirbtą produkciją, ir/ar pajamų už parduotą ar kitaip perleistą nuosavybėn žemės ūkio veikloje naudojamą ilgalaikį turtą, turi pildyti dvi eilutes. Jose turi būti išskiriamos ir įrašomos:

64.2. pajamos už realizuotą kitą žemės ūkio paskirties žemėje pačių gyventojų išaugintą ar išaugintą ir perdirbtą produkciją, nurodytą Kitos žemės ūkio paskirties žemėje išaugintos ar išaugintos ir perdirbtos produkcijos sąraše, bei pajamos už parduotą ar kitaip perleistą nuosavybėn žemės ūkio veikloje naudojamą ilgalaikį turtą.

65. Nuolatinis Lietuvos gyventojas, per mokestinį laikotarpį tos pačios rūšies individualios veiklos pajamų gavęs (uždirbęs) daugiau kaip vienoje valstybėje (įskaitant Lietuvą), turi pildyti ir GPM308R priedą.

66. GPM308V priedo V1 laukelyje turi būti įrašomas pajamų rūšies kodas:

66.1. 35 – kai deklaruojamos žemės ūkio veiklos pajamos, taip pat pajamos už realizuotą kitą žemės ūkio paskirties žemėje pačių gyventojų išaugintą ar išaugintą ir perdirbtą produkciją bei pajamos už parduotą ar kitaip perleistą nuosavybėn žemės ūkio veikloje naudojamą ilgalaikį turtą,

67. GPM308V priedo V2 laukelis užpildomas, kai V1 laukelyje įrašytas 93 pajamų rūšies kodas, taip pat tada, kai V1 laukelyje įrašytas 35 pajamų rūšies kodas ir deklaruojamos pajamos už realizuotą kitą žemės ūkio paskirties žemėje pačių gyventojų išaugintą ar išaugintą ir perdirbtą produkciją bei pajamos už parduotą ar kitaip perleistą nuosavybėn žemės ūkio veikloje naudojamą ilgalaikį turtą.

V2 laukelyje turi būti įrašomas kodas individualios veiklos rūšies, kurią vykdydamas nuolatinis Lietuvos gyventojas gavo (uždirbo) pajamų. Veiklos rūšies kodas įrašomas iš Ekonominės veiklos rūšių klasifikatoriaus, patvirtinto Statistikos departamento prie Lietuvos Respublikos Vyriausybės generalinio direktoriaus 2007 m. spalio 31 d. įsakymu Nr. DĮ-226, (Žin., 2007, Nr. 119-4877; toliau – EVRK). Veiklos rūšies kodą pagal EVRK įrašyti galima iš AVMI pateiktos Nuolatinio Lietuvos gyventojo prašymo įregistruoti į Mokesčių mokėtojų registrą FR0792 formos, patvirtintos Valstybinės mokesčių inspekcijos prie Lietuvos Respublikos finansų ministerijos viršininko 2005 m. balandžio 4 d. įsakymu Nr. VA-24, (Žin., 2005, Nr. 46-1537; 2007, Nr. 81-3356).

Deklaruojant individualios veiklos, priskiriamos vienai iš EVRK veiklos rūšies grupių: 01.7, 32.1, 32.2,32.3, 32.4, 32.5, 32.9, 68.1, 68.2, 68.3, 69.1, 69.2, 74.1, 74.2, 74.3, 74.9, 93.1 ar 93.2, pajamas, V2 laukelyje turi būti įrašomi atitinkamų EVRK kodų trys pirmieji skaitmenys. Deklaruojant kitoms EVRK veiklos rūšių grupėms priskiriamas individualios veiklos pajamas, V2 laukelyje turi būti įrašomi atitinkamų EVRK kodų du pirmieji skaitmenys. Tarp įrašomų skaitmenų taškai nededami.

V2 laukelyje 01 veiklos rūšies kodą turi įrašyti tik tas gyventojas, kuris V1 laukelyje įrašė 35 kodą ir deklaruoja pajamas, gautas (uždirbtas) už realizuotą kitą žemės ūkio paskirties žemėje pačių gyventojų išaugintą ar išaugintą ir perdirbtą produkciją, nurodytą Kitos žemės ūkio paskirties žemėje išaugintos ar išaugintos ir perdirbtos produkcijos sąraše, ir/ar pajamas už parduotą ar kitaip perleistą nuosavybėn žemės ūkio veikloje naudojamą ilgalaikį turtą.

68. GPM308V priedo V3 laukelyje turi būti įrašomas valstybių (įskaitant ir Lietuvą) skaičius, kuriose buvo vykdyta V2 laukelyje nurodytos rūšies individuali veikla. Į valstybių skaičių neįskaičiuojamos tos užsienio valstybės, kuriose gautos pajamos pagal GPMĮ 37 straipsnį atleidžiamos nuo pajamų mokesčio Lietuvoje ir deklaruojamos GPM308N priede. Kai V2 laukelyje nurodytos rūšies individualios veiklos pajamos gautos tik vienoje valstybėje, pavyzdžiui, Lietuvoje, V3 laukelyje įrašomas 1.

Jeigu individualios veiklos pajamos buvo gautos iš kelių užsienio valstybių, kurių kodai nėra įtraukti į užsienio valstybių kodų sąrašą (GPM308V priedas) ir yra žymimos „XX“ kodu, į V3 laukelyje įrašytiną skaičių įskaičiuojama kiekviena tokia valstybė.

Jeigu individualios veiklos pajamos buvo gautos iš kelių į Tikslinių teritorijų sąrašą įtrauktų užsienio valstybių ar zonų, jos visos į V3 laukelyje įrašytiną skaičių įskaičiuojamos kaip viena valstybė.

69. GPM308V priedo V4 laukelis turi būti užpildomas, kai deklaruojamos tik vienoje valstybėje gautos (uždirbtos) pajamos. V4 laukelyje iš minėto užsienio valstybių kodų sąrašo turi būti įrašomas atitinkamas užsienio valstybės kodas. Kai pajamos gautos (uždirbtos) Lietuvoje, V4 laukelis nepildomas.

70. GPM308V priedo V5 laukelyje turi būti įrašomas pajamų mokesčio tarifas, pagal GPMĮ taikomas apmokestinant individualios veiklos pajamas, t. y. V5 laukelyje turi būti įrašoma:

70.1. nulis (0) – kai gyventojai, kurių žemės ūkio valdos (ūkio) ekonominis dydis (europinio dydžio vienetais, toliau – EDV), apskaičiuotas vadovaujantis Žemės ūkio valdos ekonominio dydžio, išreikšto europinio dydžio vienetais, skaičiavimo metodika, patvirtinta Lietuvos Respublikos žemės ūkio ministro 2007 m. lapkričio 28 d. įsakymu Nr. 3D-521 (Žin., 2007, Nr. 126-5141; 2009, Nr. 11-419) nustatyta tvarka, yra ne didesnis kaip 14 EDV, deklaruoja iš žemės ūkio veiklos 2009 m. ir vėlesniais mokestiniais laikotarpiais gautas (uždirbtas) pajamas (t. y. kai V1 laukelyje įrašytas kodas 35, V2 laukelis neužpildytas, deklaracijos GPM308 formos 34 laukelyje – ne daugiau kaip 14),

70.2. penki (5) – kai 2009 m. mokestinio laikotarpio pajamas deklaruoja:

70.2.1. gyventojai, kurių žemės ūkio valdos (ūkio) ekonominis dydis yra didesnis kaip 14 EDV, – iš žemės ūkio veiklos gautas (uždirbtas) pajamas (t. y. kai V1 laukelyje įrašytas kodas 35, V2 laukelis neužpildytas, deklaracijos GPM308 formos 34 laukelyje – daugiau kaip 14),

70.2.2. ūkininkai ir jų partneriai – pajamas, gautas už realizuotą kitą žemės ūkio paskirties žemėje pačių gyventojų išaugintą ar išaugintą ir perdirbtą produkciją, nurodytą Kitos žemės ūkio paskirties žemėje išaugintos ar išaugintos ir perdirbtos produkcijos sąraše, bei pajamas už parduotą ar kitaip perleistą nuosavybėn žemės ūkio veikloje naudojamą ilgalaikį turtą (t. y. kai V1 laukelyje įrašytas kodas 35, o V2 laukelyje – kodas 01),

70.3. dešimt (10) – kai 2010 m. mokestinio laikotarpio pajamas deklaruoja:

70.3.1. gyventojai, kurių žemės ūkio valdos (ūkio) ekonominis dydis yra didesnis kaip 14 EDV, – iš žemės ūkio veiklos gautas (uždirbtas) pajamas (t. y. kai V1 laukelyje įrašytas kodas 35, V2 laukelis neužpildytas, deklaracijos GPM308 formos 34 laukelyje – daugiau kaip 14),

70.3.2. ūkininkai ir jų partneriai – pajamas, gautas (uždirbtas) už realizuotą kitą žemės ūkio paskirties žemėje pačių gyventojų išaugintą ar išaugintą ir perdirbtą produkciją, nurodytą Kitos žemės ūkio paskirties žemėje išaugintos ar išaugintos ir perdirbtos produkcijos sąraše, bei pajamas už parduotą ar kitaip perleistą nuosavybėn žemės ūkio veikloje naudojamą ilgalaikį turtą (t. y. kai V1 laukelyje įrašytas kodas 35, o V2 laukelyje – kodas 01),

70.4. penkiolika (15), kai pajamas deklaruoja:

70.4.1. gyventojai, kurių žemės ūkio valdos (ūkio) ekonominis dydis yra didesnis kaip 14 EDV, – 2011 m. ir vėlesnių mokestinių laikotarpių iš žemės ūkio veiklos gautas (uždirbtas) pajamas (t. y. kai V1 laukelyje įrašytas kodas 35, V2 laukelis neužpildytas, deklaracijos GPM308 formos 34 laukelyje – daugiau kaip 14),

70.4.2. ūkininkai ir jų partneriai – 2011 m. ir vėlesnių mokestinių laikotarpių pajamas už realizuotą kitą žemės ūkio paskirties žemėje pačių gyventojų išaugintą ar išaugintą ir perdirbtą produkciją, nurodytą Kitos žemės ūkio paskirties žemėje išaugintos ar išaugintos ir perdirbtos produkcijos sąraše, bei pajamas už parduotą ar kitaip perleistą nuosavybėn žemės ūkio veikloje naudojamą ilgalaikį turtą (t. y. kai V1 laukelyje įrašytas kodas 35, o V2 laukelyje – 01),

70.4.3. kiti individualią veiklą vykdantys gyventojai (ne ūkininkai ir ne jų partneriai) – 2009 m. ir vėlesnių mokestinių laikotarpių pajamas už realizuotą kitą žemės ūkio paskirties žemėje pačių gyventojų išaugintą ar išaugintą ir perdirbtą produkciją, nurodytą Kitos žemės ūkio paskirties žemėje išaugintos ar išaugintos ir perdirbtos produkcijos sąraše, bei pajamas už parduotą ar kitaip perleistą nuosavybėn žemės ūkio veikloje naudojamą ilgalaikį turtą (t. y. kai V1 laukelyje įrašytas kodas 35, o V2 laukelyje – kodas 01),

71. GPM308V priedo V6 laukelyje turi būti įrašoma iš V2 laukelyje nurodytos rūšies individualios veiklos (kai V2 laukelis užpildytas) arba iš žemės ūkio veiklos, sporto veiklos, atlikėjo veiklos, ar už realizuotą kitos žemės ūkio paskirties žemėje pačių gyventojų išaugintą ar išaugintą ir perdirbtą produkciją, už parduotą ar kitaip perleistą nuosavybėn žemės ūkio veikloje naudojamą ilgalaikį turtą (kai V2 laukelis neužpildytas) gautų (uždirbtų) pajamų suma (Lt, ct), neatėmus su ta veikla susijusių leidžiamų atskaitymų, išskaičiuoto (sumokėto) pajamų mokesčio, sveikatos draudimo ir socialinio draudimo įmokų.

Jeigu nuolatinis Lietuvos gyventojas individualią veiklą vykdė keliose valstybėse, V6 laukelyje turi būti įrašoma bendra gautų (uždirbtų) pajamų suma, įskaitant pagal užsienio valstybių vidaus mokesčių įstatymus atimtas leidžiamų atskaitymų ir išskaičiuoto (sumokėto) pajamų mokesčio ar jam tapataus mokesčio sumas.

72. GPM308V priedo V7 laukelyje turi būti įrašoma su V6 laukelyje nurodytomis pajamomis susijusių leidžiamų atskaitymų suma (Lt, ct), apskaičiuota GPMĮ 18 straipsnyje ir Nuolatinio Lietuvos gyventojo su individualios veiklos pajamų gavimu arba uždirbimu susijusių išlaidų priskyrimo leidžiamiems atskaitymams bei jų apskaičiavimo tvarkos apraše, patvirtintame Lietuvos Respublikos finansų ministro 2002 m. rugsėjo 25 d. įsakymu Nr. 303 (Žin., 2002, Nr. 95-4149; 2009, Nr. 84-3557), nustatyta tvarka.

Jeigu gyventojas individualią veiklą vykdė keliose valstybėse, V7 laukelyje turi būti įrašoma bendra leidžiamų atskaitymų suma.

73. GPM308V priedo V8 laukelyje turi būti įrašoma vykdant individualią veiklą gautų (uždirbtų) pajamų suma, sumažinta leidžiamais atskaitymais, arba mokestinio laikotarpio nuostolių suma (Lt, ct). V8 laukelyje įrašytina suma apskaičiuojama iš V6 laukelio sumos atėmus V7 laukelio sumą. Kai V7 laukelio suma yra didesnė už V6 laukelio sumą, t. y. kai apskaičiuojami mokestinio laikotarpio nuostoliai, tai suma turi būti įrašoma su minuso ženklu (-). Kai, iš V6 laukelio sumos atėmus V7 laukelio sumą, gaunamas nulis, V8 laukelyje turi būti įrašomas nulis (0).

74. GPM308V priedo V9 laukelis turi būti užpildomas, kai V8 laukelyje įrašyta suma yra didesnė už nulį, o gyventojas pajamas iš individualios veiklos pripažįsta pagal kaupimo apskaitos principą. V9 laukelyje deklaruojama kaupimo apskaitos principą taikančio gyventojo ankstesniais mokestiniais laikotarpiais vykdant atitinkamos rūšies veiklą patirtų nuostolių suma (Lt, ct), bet ne didesnė už V8 laukelyje įrašytą sumą. Atskaitoma mokestinių nuostolių suma (Lt, ct; teigiama), apskaičiuota GPMĮ 18¹ straipsnyje nustatyta tvarka, įrašoma iš ankstesnių mokestinių laikotarpių, tačiau ne ankstesnių kaip 2009 m., metinių pajamų deklaracijų nuostoliams įrašyti skirtų laukelių. Pavyzdžiui, deklaruojant 2011 m. atitinkamos individualios veiklos rūšies pajamas, iš to mokestinio laikotarpio pajamų gali būti atimamos 2009-ųjų ir 2010-ųjų metinių pajamų deklaracijų GPM308V priedo V8 laukeliuose deklaruotos mokestinio laikotarpio nuostolių sumos, jeigu tos pačios rūšies individualią veiklą vykdantis gyventojas kaupimo apskaitos principą taikė ir 2009 metais, ir 2010 metais. Jeigu kaupimo apskaitos principas buvo pradėtas taikyti tik 2010 m., tai gali būti atimami tik 2010 m. mokestiniai nuostoliai.

Mokestinius nuostolius patyrus ilgiau nei vieną mokestinį laikotarpį, perkeliami anksčiausią mokestinį laikotarpį patirti nuostoliai ar jų dalis.

Ankstesniais mokestiniais laikotarpiais nuostolių iš vykdytos tos pačios rūšies individualios veiklos nepatyręs gyventojas, sporto ar atlikėjo veiklą vykdantis gyventojas, taip pat gyventojas, ankstesniais mokestiniais laikotarpiais netaikęs kaupimo apskaitos principo, V9 laukelyje turi įrašyti nulį (0).

75. GPM308V priedo V10 laukelyje turi būti įrašoma leidžiamais atskaitymais sumažinta apmokestinamųjų pajamų suma, o kaupimo apskaitos principą taikančio gyventojo – ir ankstesnių mokestinių laikotarpių nuostolių suma. V10 laukelyje įrašytina pajamų suma (Lt, ct) apskaičiuojama iš V8 laukelio sumos atėmus V9 laukelio sumą. Kai V9 laukelyje įrašytas nulis (0), tai V10 laukelyje turi būti įrašoma V8 laukelio suma. Kai V8 laukelyje įrašyta suma yra neigiama, t. y. su minuso ženklu (-), tai V10 laukelyje turi būti įrašomas nulis (0), nes čia neigiama suma negali būti įrašoma.

76. GPM308V priedo V11 laukelyje turi būti įrašoma nuo per mokestinį laikotarpį gautų (uždirbtų) visų individualios veiklos pajamų, deklaruotų visų šio priedo lapų I ir II skyriuose, bendra išskaičiuota pajamų mokesčio suma (Lt). Jeigu pajamų mokestis nebuvo išskaičiuotas, V11 laukelyje turi būti įrašomas nulis (0).

Kai individualios veiklos pajamos deklaruojamos keliuose GPM308V priedo lapuose, V11 laukelis turi būti užpildomas tik viename iš jų.

Gyventojo savo lėšomis sumokėta, kito asmens savo lėšomis už gyventoją sumokėta, mokestį išskaičiuojančio asmens išskaičiuota, tačiau iki mokestinio laikotarpio pabaigos gyventojui grąžinta, užsienio valstybėje išskaičiuota (sumokėta) pajamų mokesčio suma V11 laukelyje nenurodoma.

Jeigu gyventojas kitam asmeniui grąžino pajamų mokesčio sumą, pastarojo savo lėšomis sumokėtą už gyventoją, ši mokesčio suma deklaruojama kaip išskaičiuota pajamų mokesčio suma.

77. GPM308V priedo V12 laukelyje turi būti įrašoma nuo per mokestinį laikotarpį gautų (uždirbtų) individualios veiklos pajamų, deklaruotų visų šio priedo lapų I ir II skyriuose, bendra išskaičiuota sveikatos draudimo įmokų suma (Lt). Jeigu sveikatos draudimo įmokos nebuvo išskaičiuotos, V12 laukelyje turi būti įrašomas nulis.

Kai individualios veiklos pajamos deklaruojamos keliuose GPM308V priedo lapuose, V12 laukelis turi būti užpildomas tik viename iš jų.